ビンホームズは、期間36か月、年利12%の3兆ドン相当の債券の発行に成功した。

この情報は、ハノイ証券取引所のVinhomes Joint Stock Companyによって報告されたばかりです。このVinhomesの債券は3月25日に発行され、3年後に満期を迎えます。同社は年間12%の固定金利を支払う予定だが、これは昨年末に売りに出されたビンホームズの4区画と同水準だ。

数日前、この不動産大手は総額10兆ドンの債券を複数回に分けて発行する計画を発表した。計画によれば、発行日は2024年第3四半期までとなる。これらの債券の満期は24か月から36か月の範囲である。

昨年末時点で、ビンホームズの未償還債券は約15兆3000億ドンで、そのうち4兆4000億ドン以上が今年中に返済期限を迎える。同社の債券の70%以上は、ビンホームズ・プロジェクトの土地使用権と土地に付随する資産によって担保されている。

ビンホームズは今年初めから債券を発行した数少ない不動産会社の一つだ。ベトナム債券市場協会(VBMA)のデータによると、今年最初の2か月間の発行額は、2023年の同時期と比較して依然として非常に低い水準にとどまった。2月末までの累計で、新規事業は約5兆4,650億ベトナムドンの債券を発行し、そのうち不動産グループが48.5%を占めた。

KB証券ベトナム(KBSV)は最近のレポートで、ビンホームズが大規模な土地基金と強力なプロジェクト実施能力により依然として主導的地位を維持していると評価した。 KBSVは、オーシャンパーク2、3やヴー・イェン・アンド・ワンダーパークなどのプロジェクトのおかげで、ビンホームズの今年の総販売契約額が89兆ドンに達する可能性があると見積もっている。 2025年の売上高は95兆VNDに達する可能性がある。

アン・トゥ

ソース

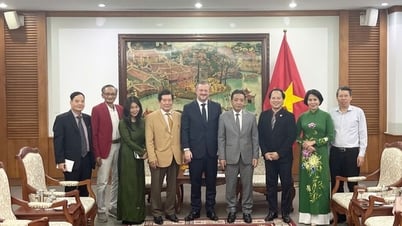

![[写真] ファム・ミン・チン首相が世界銀行ベトナム、ラオス、カンボジア地域事務所所長と会見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/15/2c7898852fa74a67a7d39e601e287d48)

コメント (0)