Theo các đại biểu Quốc hội, giảm tỷ lệ sở hữu tại ngân hàng không đủ ngăn tái diễn vụ việc như SCB, trong khi làm cản trở dòng vốn ngoại vào nhà băng nội.

Chiều 15/1, Quốc hội thảo luận về dự thảo Luật Tổ chức tín dụng (sửa đổi). Quy định giảm tỷ lệ sở hữu của cá nhân, tổ chức tại các nhà băng nhằm giảm sở hữu chéo, chi phối và thao túng ngân hàng nhận được nhiều góp ý từ các đại biểu.

Theo dự thảo luật sau chỉnh lý, tỷ lệ sở hữu cổ phần với cổ đông cá nhân được đề nghị giữ như hiện hành, tức 5%. Giới hạn cho cổ đông là tổ chức (gồm cổ phần cổ đông đó sở hữu gián tiếp) giảm từ 15% xuống 10%; cổ đông và người có liên quan giảm từ 20% xuống 15%.

Bà Đoàn Thị Lê An, Phó giám đốc Sở Văn hóa, Thể thao và Du lịch tỉnh Cao Bằng, góp ý việc điều chỉnh tỷ lệ sở hữu như trên không có nhiều ý nghĩa trong hạn chế sở hữu chéo. "Việc này chỉ kiểm soát về hồ sơ. Khống chế tỷ lệ sở hữu không quan trọng bằng việc giám sát thực thi quy định. Chưa kể, việc này có thể tạo thêm rào cản ngăn dòng vốn ngoại vào ngân hàng nội", bà An nêu.

Mặt khác, theo Phó giám đốc Sở Văn hóa, Thể thao và Du lịch tỉnh Cao Bằng, chủ ngân hàng khó có thể lũng đoạn hoạt động cho vay của tổ chức tín dụng nếu nắm 15-20% vốn. Thực tế, các trường hợp sai phạm vừa qua cũng cho thấy tỷ lệ sở hữu thực sự của "ông chủ" ngân hàng có thể cao hơn nhiều so với quy định thông qua công ty con, công ty liên kết hoặc cá nhân khác đứng tên.

"Sửa luật để phù hợp thực tiễn là cần thiết, nhưng khống chế tỷ lệ sở hữu tại ngân hàng không đủ ngăn tái diễn vụ việc như SCB. Bởi sở hữu chéo, thao túng ngân hàng rất phức tạp, nếu nhìn trên giấy tờ nhiều cổ đông sở hữu thấp hơn tỷ lệ cho phép nhưng vẫn nắm quyền chi phối", bà An nói thêm.

SCB là ngân hàng được đưa vào diện kiểm soát đặc biệt từ tháng 10/2022, sau khi nhiều chi nhánh, phòng giao dịch ghi nhận tình trạng người dân tới rút tiền đồng loạt do ảnh hưởng thông tin bà Trương Mỹ Lan lũng đoạn nhà băng này.

Bà Đoàn Thị Lê An, Phó giám đốc Sở Văn hóa, Thể thao và Du lịch tỉnh Cao Bằng. Ảnh: Trung tâm báo chí Quốc hội

Ông Võ Mạnh Sơn, Chủ tịch Liên đoàn lao động tỉnh Thanh Hóa, cũng cho rằng tỷ lệ sở hữu của cá nhân, tổ chức và cá nhân, người có liên quan tại các ngân hàng theo quy định hiện nay lần lượt 5% và 15%, là thấp so với nhiều nước.

"Tỷ lệ sở hữu trực tiếp của cổ đông không phải là nguyên nhân gây mất an toàn hệ thống. Giảm tỷ lệ này chưa phải là giải pháp phù hợp lúc này", ông nêu.

Chủ tịch Liên đoàn lao động tỉnh Thanh Hóa phân tích, tỷ lệ sở hữu quá thấp khiến các cổ đông không gắn bó với kinh doanh ngân hàng. "Các cổ đông lớn không chỉ đầu tư tiền bạc, họ còn mang công nghệ, quản trị hỗ trợ hoạt động ngân hàng mà họ rót vốn tham gia hiệu quả hơn", ông nói cần giữ nguyên tỷ lệ sở hữu như hiện nay.

Cùng đó, ông cũng đề nghị bổ sung quy định chặt chẽ hơn điều kiện cấp tín dụng cho ngân hàng liên quan tới cổ đông sở hữu cổ phần và không hồi tố với trường hợp đã sở hữu trước ngày luật này có hiệu lực.

Ngoài siết tỷ lệ sở hữu với "hiệu quả khá mơ hồ", bà Đoàn Thị Lê An đề nghị xem xét quy định chặt hơn về thủ tục cấp tín dụng cho cổ đông, người có liên quan; bổ sung quy định về giám sát chéo để làm rõ cơ cấu sở hữu, chủ sở hữu thực và trách nhiệm giải trình các bên.

Đồng tình, ông Lương Văn Hùng, Phó chánh án Tòa án nhân dân tỉnh Quảng Ngãi, nói giảm tỷ lệ sở hữu sẽ gián tiếp ảnh hưởng tới cổ đông hiện hữu, nhà đầu tư chiến lược hoặc tiềm năng "sở hữu cổ phần minh bạch, không có ý định thao túng cổ phần tại ngân hàng".

Để hạn chế chi phối trong ngân hàng cần siết lại quy định về người có liên quan và cơ chế nâng tính minh bạch trong quản trị của tổ chức tín dụng, theo Phó chánh án Tòa án nhân dân tỉnh Quảng Ngãi.

Trong khi đó, bà Hoàng Thị Thanh Thúy, Phó trưởng đoàn tỉnh Tây Ninh ủng hộ việc "siết" lại tỷ lệ sở hữu tại các nhà băng. Tuy nhiên bà lưu ý môi trường tín dụng của Việt Nam có thể kém hấp dẫn hơn các nước trong khu vực khi tỷ lệ sở hữu của cổ đông (cá nhân, tổ chức) giảm. "Các ngân hàng có thể gặp khó khăn trong hoạt động tín dụng khi áp quy định giảm tỷ lệ sở hữu", bà Thúy nhận xét.

Phó trưởng đoàn đại biểu tỉnh Tây Ninh cho rằng ban soạn thảo cân nhắc bổ sung phân loại tổ chức tín dụng theo tiêu chí tổng vốn tự có, và ứng mỗi nhóm sẽ có tỷ lệ cấp tín dụng khác nhau. "Quy mô vốn của các ngân hàng liên tục tăng, có sự phân hóa giữa các nhà băng, vì thế không nên áp dụng cào bằng", bà nói.

Chẳng hạn, tỷ lệ 8% hay 10% trên quy mô vốn như VPBank, Vietcombank thì con số này lớn, dẫn tới rủi ro thanh toán cho các khoản tín dụng và giảm cơ hội tiếp cận vốn của các nhà băng.

Giải trình trước Quốc hội, ông Vũ Hồng Thanh, Chủ nhiệm Ủy ban Kinh tế, cho hay giảm tỷ lệ sở hữu sẽ tăng cơ cấu cổ đông, hạn chế chi phối, thâu tóm ngân hàng. Việc này cũng phù hợp với định hướng đề án cơ cấu lại hệ thống tổ chức tín dụng gắn với xử lý nợ xấu 2021-2025.

Để tránh xáo trộn tới hệ thống ngân hàng, dự thảo Luật lần này đưa ra điều khoản chuyển tiếp. Cụ thể, từ 1/1/2025 (thời điểm Luật này có hiệu lực) cổ đông vượt tỷ lệ sở hữu cổ phần được duy trì nhưng không tăng thêm, trừ trường hợp họ nhận cổ tức bằng cổ phiếu.

Ông Thanh cũng nhìn nhận, để ngăn chặn sở hữu chéo, một biện pháp là không đủ mà cần nhiều giải pháp đồng bộ. Ví dụ quy định mở rộng người có liên quan liệu có xử lý được hết tình trạng sở hữu chéo, chi phối hay thao túng tổ chức tín dụng hay không?

"Như trường hợp SCB vừa qua, sở hữu cá nhân chỉ 5% nhưng nhờ người này, mượn danh người kia đứng tên. Vì vậy quy định trong luật không đủ mà ngoài thực thi pháp luật, cũng cần tăng cường giám sát hoạt động của các tổ chức tín dụng", ông Thanh nói.

Source link

![[Ảnh] Cận cảnh đội chó nghiệp vụ của Việt Nam tìm kiếm nạn nhân động đất tại Myanmar](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/d4949a0510ba40af93a15359b5450df2)

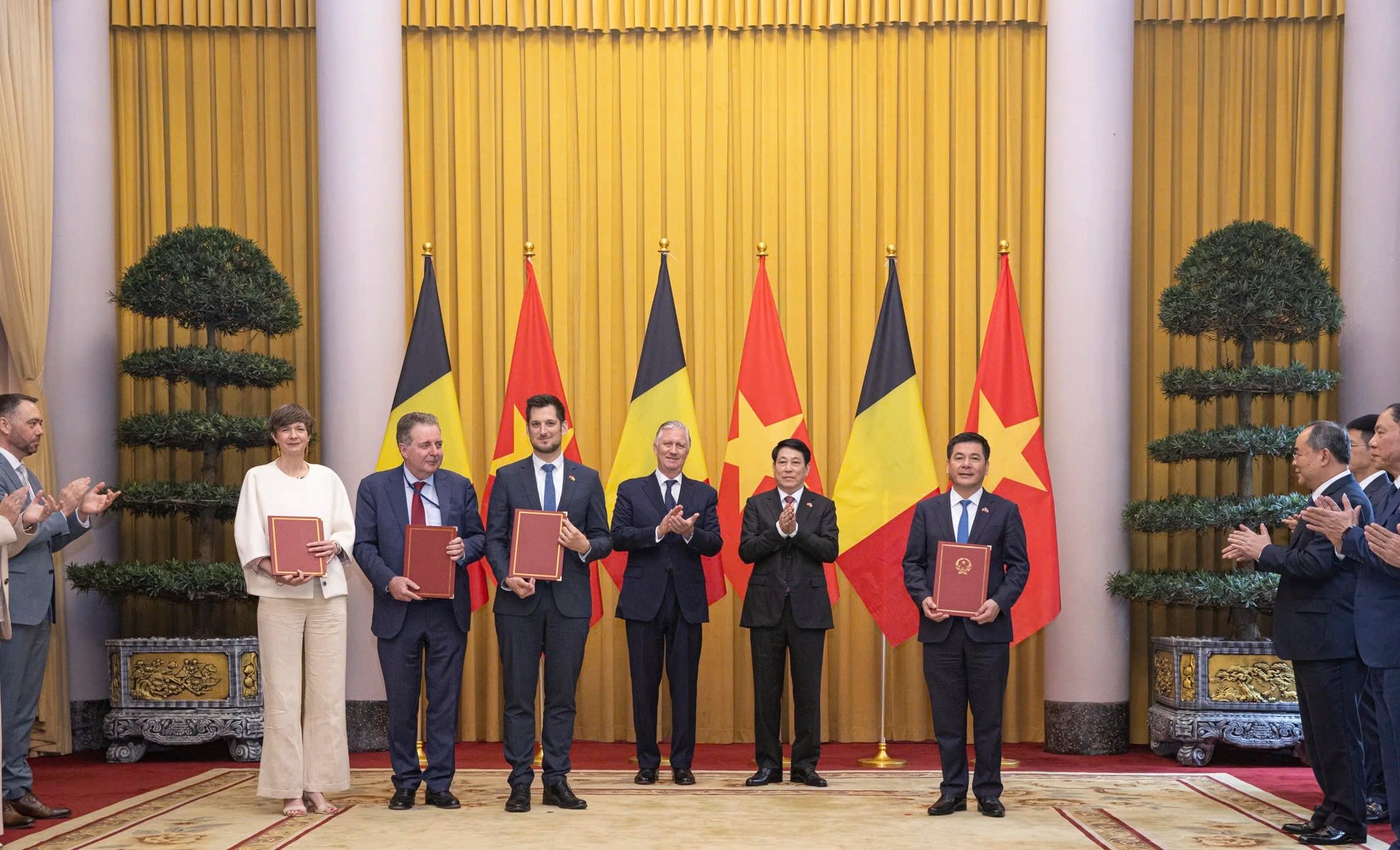

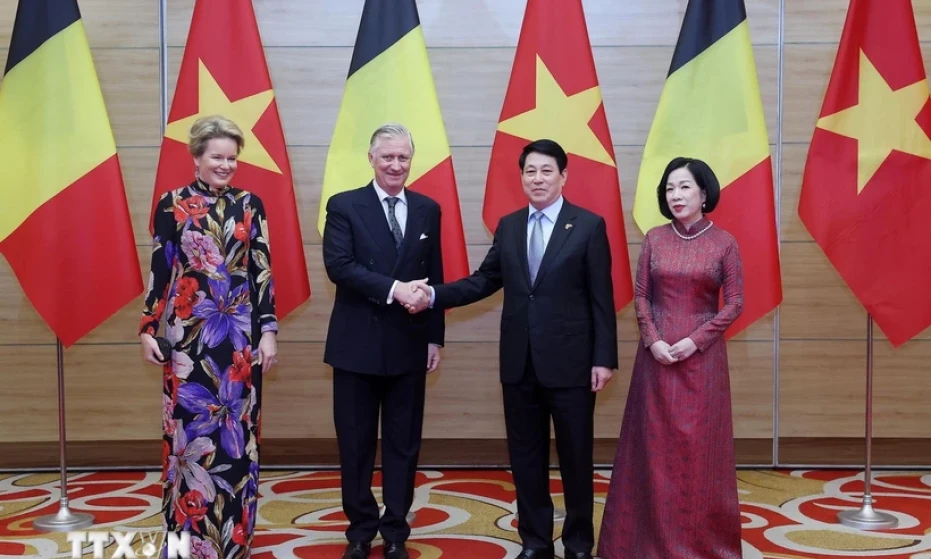

![[Ảnh] Tổng Bí thư Tô Lâm tiếp Nhà vua Vương quốc Bỉ Philippe](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/e5963137a0c9428dabb93bdb34b86d7c)

![[Ảnh] Chủ tịch nước Lương Cường và Nhà vua Vương quốc Bỉ Philippe thăm Hoàng thành Thăng Long](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/cb080a6652f84a1291edc3d2ee50f631)

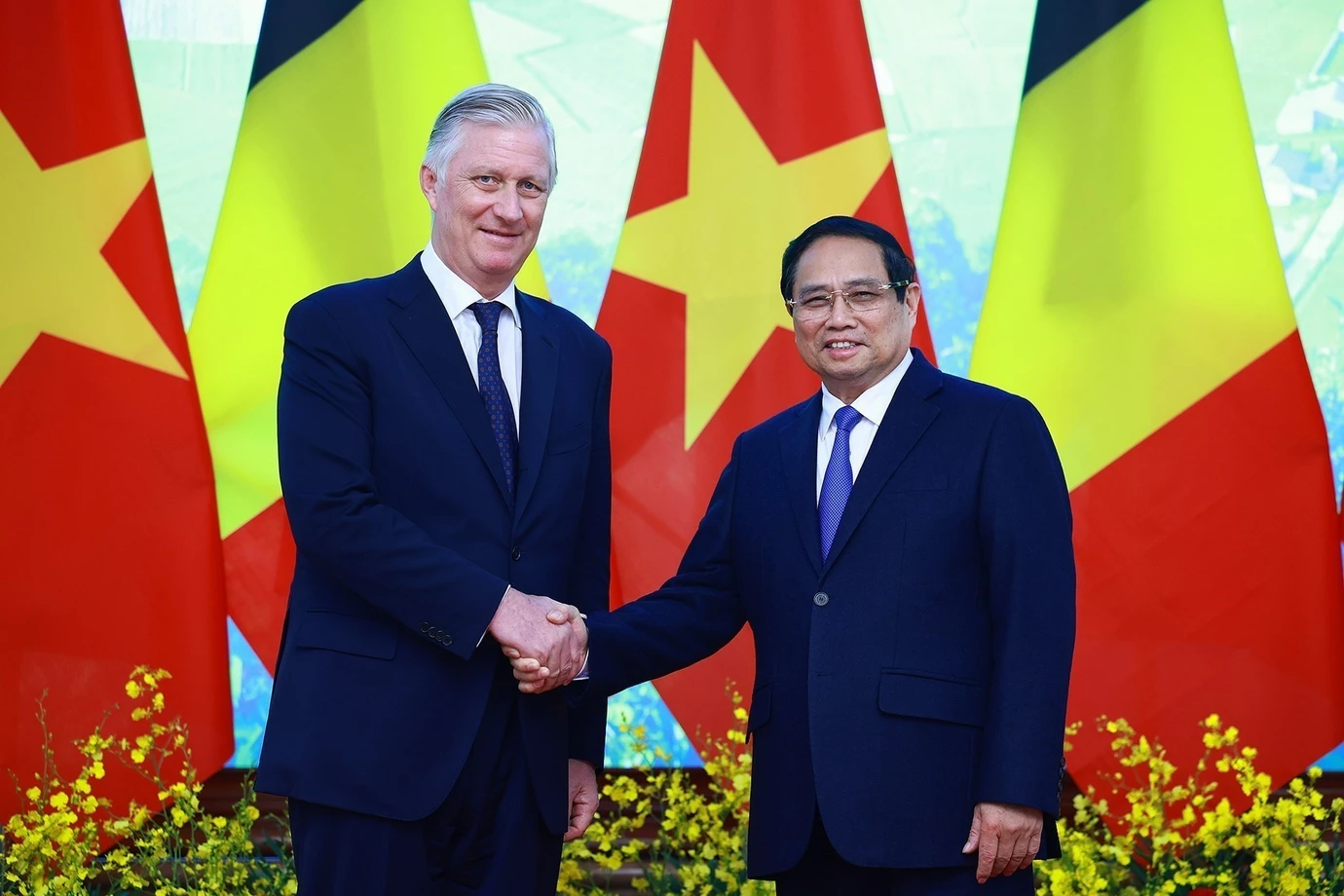

![[Ảnh] Thủ tướng Phạm Minh Chính hội kiến Nhà vua Vương quốc Bỉ Philippe](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/be2f9ad3b17843b9b8f8dee6f2d227e7)

![[Ảnh] Thủ đô của Myanmar ngổn ngang sau đại địa chấn](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/7719e43b61ba40f3ac17f5c3c1f03720)

Bình luận (0)