Le 28 décembre, le gouvernement a publié le décret n° 94/2023/ND-CP stipulant la politique de réduction de la taxe sur la valeur ajoutée conformément à la résolution n° 110/2023/QH15 du 29 novembre 2023 de l'Assemblée nationale .

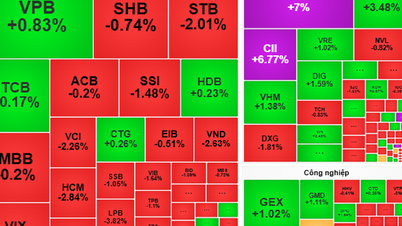

En conséquence, la taxe sur la valeur ajoutée sera réduite pour les groupes de biens et services actuellement soumis à un taux de taxe de 10 %, à l'exception des groupes de biens et services suivants : télécommunications, activités financières, banque, valeurs mobilières, assurances, activités immobilières, métaux et produits métalliques préfabriqués, produits miniers (à l'exclusion de l'extraction du charbon), coke, pétrole raffiné, produits chimiques ; Biens et services soumis à une taxe spéciale de consommation ; Technologies de l'information en vertu de la loi sur les technologies de l'information.

La réduction de la taxe sur la valeur ajoutée pour chaque type de biens et services ci-dessus est appliquée uniformément aux étapes de l'importation, de la production, de la transformation et de l'activité commerciale. Les produits du charbon vendus (y compris le charbon extrait puis criblé et classé selon un processus fermé avant d'être vendu) sont soumis à une réduction de la TVA.

Les sociétés et les groupes économiques qui mettent en œuvre un processus fermé avant la vente sont également soumis à une réduction de la TVA sur les produits du charbon vendus.

Taux de réduction de la TVA : Les établissements commerciaux calculant la TVA selon la méthode de la déduction sont soumis à un taux de TVA de 8 %.

Les établissements commerciaux (y compris les ménages professionnels et les entreprises individuelles) calculant la taxe sur la valeur ajoutée selon la méthode du pourcentage sur les revenus ont droit à une réduction de 20 % du taux de pourcentage pour le calcul de la taxe sur la valeur ajoutée lors de l'émission de factures pour des biens et services éligibles à la taxe sur la valeur ajoutée réduite.

Le décret entre en vigueur du 1er janvier 2024 au 30 juin 2024.

MT

Source

![[Photo] Panorama de la cérémonie d'ouverture du 43e Championnat national de tennis de table du journal Nhan Dan](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/5e22950340b941309280448198bcf1d9)

![[Photo] Le secrétaire général To Lam participe à la conférence pour passer en revue les 10 années de mise en œuvre de la directive n° 05 du Politburo et évaluer les résultats de la mise en œuvre du règlement n° 09 du Comité central du Parti pour la sécurité publique.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/2f44458c655a4403acd7929dbbfa5039)

![[Photo] Le président Luong Cuong présente l'insigne de 40 ans d'adhésion au Parti au chef du cabinet du président Le Khanh Hai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/a22bc55dd7bf4a2ab7e3958d32282c15)

![[Photo] Gros plan du pont Tang Long, ville de Thu Duc, après réparation des ornières](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/086736d9d11f43198f5bd8d78df9bd41)

![[Photo] Le Premier ministre Pham Minh Chinh inspecte l'avancement du projet du Centre national des expositions et des foires](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[VIDÉO] - Valoriser les produits OCOP de Quang Nam grâce aux relations commerciales](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Comment (0)