(kontumtv.vn) – Depuis le début de l’année 2025, un certain nombre de banques ont lancé des packages de crédit préférentiels pour soutenir les clients et stimuler la demande de crédit pendant la période de pointe des achats du Nouvel An lunaire. Avec un objectif de croissance du PIB de plus de 8 %, les banques devraient disposer d’une marge de manœuvre importante pour stimuler le crédit cette année.

Taux d'intérêt préférentiel à partir de seulement 3,5%/an

La Banque vietnamienne pour l'agriculture et le développement rural (Agribank) vient d'annoncer un programme de crédit préférentiel pouvant atteindre 110 000 milliards de VND pour soutenir les clients individuels. Il s’agit d’une mesure stratégique prise par la banque pour stimuler la consommation et promouvoir la production et les affaires, en particulier pendant la période de pointe des achats du Nouvel An lunaire.

Selon Agribank, dans ce paquet de crédit, la banque a réservé 30 000 milliards de VND pour les prêts servant à la vie quotidienne, avec des taux d'intérêt pour les prêts à court terme à partir de seulement 4,5 %/an, jusqu'à 1 % de moins que le taux d'intérêt normal, et 6 %/an pour les prêts à moyen et long terme appliqués dans la première phase.

Afin de soutenir la production et les affaires et de motiver la consommation intérieure, Agribank a également alloué 70 000 milliards de VND de prêts préférentiels dans ce programme de crédit pour aider les clients à investir et à développer leurs activités de production.

En outre, Agribank a conçu un programme de prêts à court terme de 50 000 milliards de VND pour répondre aux besoins rapides en fonds de roulement des particuliers et des petites entreprises avec des taux d'intérêt ; Un ensemble de 20 000 milliards de VND de prêts à moyen et long terme avec des taux d'intérêt à partir de 6 %/an, pour aider les clients individuels à mettre en œuvre de grands plans d'investissement ou à développer des opérations commerciales à long terme.

En particulier, les projets verts et respectueux de l’environnement seront prêtés avec un taux d’intérêt plancher de seulement 3,5 %/an. Ce contenu fait partie du programme de crédit vert d'Agribank d'une valeur de 10 000 milliards de VND, destiné aux clients individuels suffisamment audacieux pour investir dans des champs verts, qui nécessitent souvent des coûts initiaux élevés.

La Banque commerciale par actions pour le commerce extérieur du Vietnam (Vietcombank) vient également d'annoncer la mise en œuvre d'un programme de prêts préférentiels avec des taux d'intérêt à partir de seulement 4,6%/an pour les clients individuels empruntant des capitaux à court terme pour la production et les affaires. Il est à noter que l'ampleur de ce programme de crédit s'élève à 250 000 milliards de VND, appliqué par la banque à partir du 1er janvier 2025.

Non seulement les deux banques mentionnées ci-dessus, mais de nombreuses autres banques commerciales prévoient également de débourser des capitaux dès le début de l'année avec des packages de crédit préférentiels pour chaque groupe de clients prioritaire. En 2025, la Banque d'État prévoit une croissance du crédit à l'échelle du système d'environ 16 %, soit une augmentation d'environ 1 % par rapport aux résultats de 2024.

Selon le vice-gouverneur de la Banque d'État Dao Minh Tu, l'objectif de croissance du crédit cette année a été fixé sur la base d'une évaluation des résultats de l'année dernière et de l'objectif de croissance économique fixé par l'Assemblée nationale et le gouvernement s'efforce d'atteindre plus de 8 %. Toutefois, cela dépendra des conditions réelles et de la capacité de l’économie à absorber les capitaux.

Auparavant, fin décembre 2024, la Banque d'État avait envoyé un document aux banques pour annoncer publiquement et de manière transparente les principes d'attribution de la croissance du crédit en 2025. Cela aide les banques commerciales à avoir une grande initiative dans la mise en œuvre des activités commerciales au cours de l'année.

La Banque d'État a également déclaré qu'elle suivrait de près les développements réels afin de gérer de manière proactive, flexible, rapide et efficace la croissance du crédit des banques. Contribuant ainsi à fournir suffisamment de capitaux de crédit pour servir l’économie et assurer la sécurité du système, associée à la priorité de promotion de la croissance économique, de la stabilité macroéconomique et du contrôle de l’inflation.

D’où vient la dynamique de croissance du crédit ?

Lors d'une récente conférence d'investisseurs, M. Pham Nhu Anh, directeur général de la Military Commercial Joint Stock Bank (MB), a déclaré qu'en 2025, la banque réserverait au moins 50 % de sa marge de crédit au segment de détail et aux petites et moyennes entreprises ; Le reste est alloué aux grandes entreprises. Parmi elles, les entreprises des secteurs prioritaires continueront de bénéficier de prêts accrus de la part de cette banque.

Selon M. Pham Nhu Anh, la stratégie de concentration sur le segment de détail est prévue par cette banque pour la période de développement 2022-2026. Cependant, au cours des deux dernières années, la croissance du crédit de détail a été assez lente, en raison du gel du marché immobilier, la demande des gens pour l'achat de maisons a ralenti, tandis que l'économie est toujours difficile, de sorte que les gens limitent également les investissements. Par conséquent, dans les temps à venir, MB donnera la priorité au développement du secteur de la vente au détail pour garantir la stratégie définie.

Les dirigeants du MB ont également déclaré que d'ici 2025, l'économie devrait s'améliorer, le gouvernement prévoyant une croissance de 8 à 10 %. Si la croissance du PIB est forte, les banques auront davantage de marge de manœuvre pour prêter. La croissance du crédit de MB devrait atteindre 25 à 26 % cette année.

Du point de vue d'un expert, M. Michael Kokalari, directeur de l'analyse macroéconomique et des études de marché chez VinaCapital, a commenté qu'en 2025, les banques seront toujours les bénéficiaires du passage à la croissance du PIB grâce à des facteurs internes. Parce que les banques financent presque tous les secteurs de l’économie nationale ; tout en prêtant massivement à l’immobilier et aux dépenses de consommation – des secteurs qui devraient contribuer à stimuler l’économie en 2025.

Selon VinaCapital, le gouvernement aura des mesures spécifiques pour promouvoir le marché immobilier. La croissance des prêts immobiliers pourrait ainsi doubler, passant de 10 % en 2024 à près de 20 % cette année. La reprise du marché immobilier renforcera également la confiance des consommateurs, ce qui entraînera l’apparition de segments de prêts à la consommation à marge élevée, tels que les prêts automobiles et les achats à tempérament.

« Le gouvernement prévoit de soutenir la croissance du PIB en 2025 en stimulant l'investissement public, ce qui devrait accroître encore les possibilités de prêt pour les banques. La combinaison de la stimulation de l'investissement public, de l'immobilier et de la consommation contribuera à stimuler la croissance du crédit et à améliorer la qualité des actifs des banques », a déclaré M. Michael Kokalari.

VinaCapital prévoit que la croissance du crédit à l'échelle du système restera autour de 15 % en 2025. Parmi celles-ci, la croissance des prêts dans le segment des clients individuels à marge élevée devrait s'accélérer, passant d'environ 12 % en 2024 à 15 % cette année. VinaCapital s'attend également à ce que les banques augmentent les prêts pour les projets d'infrastructure et les entreprises immobilières, d'autant plus que le marché continue de se redresser.

Les résultats d'une enquête sur les tendances commerciales des établissements de crédit récemment annoncés par le Département des prévisions et des statistiques (Banque d'État du Vietnam) montrent que la demande de crédit en 2025 devrait augmenter pour tous les secteurs, sujets, devises et conditions. Dans lequel, le secteur du développement industriel et de la construction présente le taux le plus élevé d’établissements de crédit prévoyant une augmentation de la demande de prêts ; suivie par la demande de prêts pour les besoins de la vie quotidienne, de la consommation et des services commerciaux et par la demande de prêts pour le secteur du développement agricole, forestier et halieutique.

Les établissements de crédit s'attendent à ce que les secteurs de gros et de détail ; L’exportation, l’importation et les prêts pour la vie et la consommation seront les trois secteurs qui connaîtront la plus forte croissance du crédit cette année.

Selon les banques, la croissance économique, les taux d'intérêt, les changements dans la demande d'investissement pour la production et les entreprises et l'amélioration de la qualité des services sont des facteurs qui affectent positivement l'augmentation de la demande de crédit des clients entreprises au cours des 6 premiers mois de l'année et de l'ensemble de l'année 2025.

En outre, les améliorations apportées aux produits, conditions et procédures de prêt des établissements de crédit devraient également avoir un impact important sur l’augmentation de la demande de prêts des clients individuels en 2025...

Source : https://kontumtv.vn/tin-tuc/kinh-te/ngan-hang-thuc-giai-ngan-von-tin-dung-ngay-tu-dau-nam

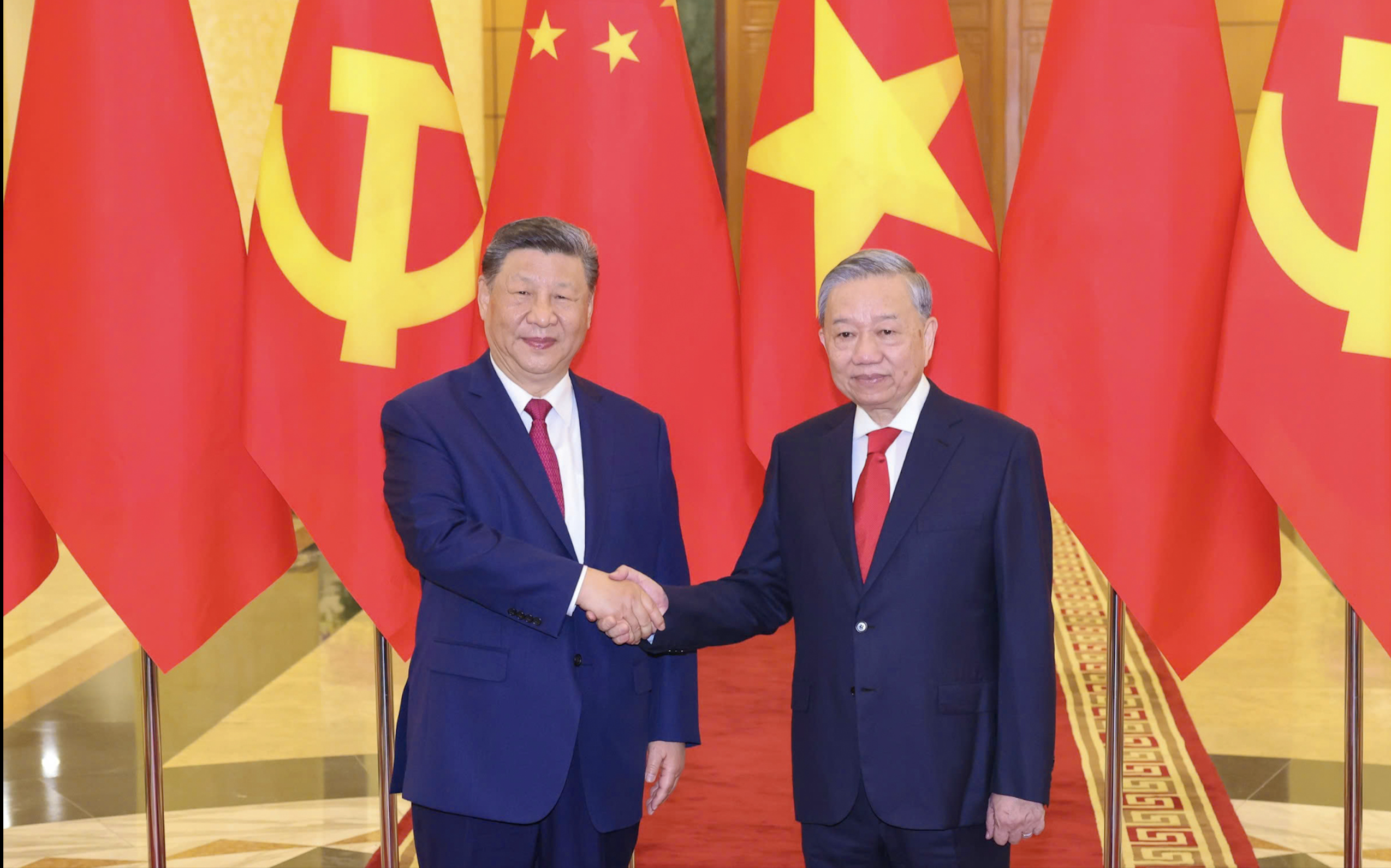

![[Photo] Réception pour accueillir le secrétaire général et président de la Chine Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, rencontre le secrétaire général et président de la Chine, Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le secrétaire général et président de la Chine Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

![[Photo] Terminal T3 de Tan Son Nhat - un projet clé achevé plus tôt que prévu](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

Comment (0)