Buena circular pero no debería durar demasiado.

En una entrevista con Lao Dong, el profesor asociado Dr. Dinh Trong Thinh afirmó: «La Circular 02 es una medida para compartir las dificultades entre bancos y empresas de la economía nacional. Si las empresas no pueden pagar los préstamos e intereses, el banco puede exigir el pago, pero las empresas no pueden pagar la deuda. En situaciones donde las empresas se encuentran en dificultades, tienen deudas incobrables o están en quiebra, no pueden cobrar la deuda».

Con la Circular 02 que no transfiere grupos de deudas, extiende o pospone el tiempo de cobro de deudas y no transfiere deudas incobrables, las empresas pueden lograr sobrevivir, desarrollarse y pagar préstamos a los bancos. “Esto es bueno tanto para las empresas como para los bancos”.

Sin embargo, ante la propuesta de extender la Circular 02, el Profesor Asociado, Dr. Dinh Trong Thinh, no estuvo de acuerdo y dijo que la Circular debería finalizar en el momento adecuado.

En este sentido, el profesor asociado Dr. Dinh Trong Thinh analizó: «En realidad, por un lado, necesitamos apoyar a las empresas, pero por otro, extender la Circular 02 provocará que la burbuja de la deuda incobrable se infle aún más, lo que representa una grave amenaza para todo el sistema financiero y monetario.

También es necesario considerar cuidadosamente si se debe prorrogar o no la Circular 02. En mi opinión, si esperamos que para junio de 2024 las empresas tengan una recuperación relativa. Por lo tanto, también hay que hacer frente a las deudas incobrables. "Los intereses de la economía deben estar primero".

Compartiendo la misma opinión de que la Circular 02 no debe prolongarse, pero el Dr. Le Xuan Nghia, un experto económico, dijo que podría durar hasta 1 año, hasta junio de 2025, cuando se espera que el mercado inmobiliario se recupere.

TS. Le Xuan Nghia, un experto económico, dijo que si la Circular 02 no se extiende, los bancos enfrentarán dificultades porque tendrán que volver a contabilizar según el grupo de deuda correcto y es muy probable que muchas de estas deudas tengan que transferirse a grupos más profundos, las provisiones de riesgo aumentarán y las ganancias incluso disminuirán drásticamente. La ampliación del plazo de vigencia de la Circular pretende retrasar el proceso de liquidación de la deuda, ayudando a que el proceso de provisión de riesgos se realice de forma gradual, sin afectar en gran medida la base financiera.

En el contexto del aumento de la morosidad, el Dr. Le Xuan Nghia advirtió que el sistema bancario necesita prepararse mentalmente para enfrentar una nueva "tormenta" y es que las deudas incobrables que hoy no se han resuelto aparecerán y esto pondrá una gran presión sobre la situación financiera de los bancos comerciales.

Si se incluyen la extensión de la deuda, el aplazamiento y la transferencia del grupo de deuda, la deuda incobrable del sector bancario al menos se duplicará.

¿Cómo aumenta la morosidad en los bancos?

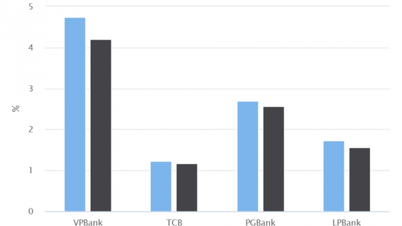

Al final del tercer trimestre de 2023, los informes financieros de los bancos comerciales mostraron que la deuda incobrable seguía ejerciendo presión sobre los bancos. Los beneficios de muchos bancos han caído.

En concreto, al cierre del tercer trimestre de 2023, el ratio de morosidad de Vietcombank aumentó hasta el 1,21%, desde el 0,83% al cierre del segundo trimestre. En MB, la morosidad se sitúa en el 1,89%, el nivel más alto desde 2016.

El índice de morosidad de HDBank comenzó a aumentar a partir del segundo trimestre y alcanzó el 2,3% en el tercer trimestre de 2023 (un aumento del 0,1% en comparación con el final del segundo trimestre).

Del mismo modo, la ratio de morosidad de ACB ha aumentado continuamente desde el cuarto trimestre de 2022, hasta alcanzar el 1,2% al final del tercer trimestre de 2023.

La tasa de morosidad de Techcombank en los últimos 3 trimestres fue del 0,8%, 1,1% y 1,4% respectivamente.

El índice de morosidad de VPBank aumentó del 3,88% al final del segundo trimestre al 3,96% al final del tercer trimestre de 2023.

Aunque el número de deudas incobrables en los informes financieros está aumentando, los expertos dicen que las cifras que aparecen en los informes son sólo "la mitad de la verdad".

TS. Le Xuan Nghia afirmó: "No se han contabilizado las deudas incobrables de los bancos, incluyendo los aplazamientos, postergaciones y transferencias de grupos de deuda, y si se suman, aumentarán al menos el doble".

En la Conferencia de Crédito para el Desarrollo Inmobiliario y de Vivienda Social, organizada conjuntamente por el Banco Estatal y el Ministerio de Construcción la semana pasada, el Vicegobernador Permanente del Banco Estatal, Dao Minh Tu, dijo: La Circular 02 es una política muy única de Vietnam. En medio de la pandemia de COVID-19, el Banco Estado emitió la Circular 01, luego la Circular 02 para solucionar las dificultades del 2023.

La extensión del uso de la Circular 02, desde una perspectiva macro, necesita ser considerada de manera armónica. En el corto plazo la circular es muy efectiva, pero en el mediano y largo plazo la Circular 02 dejará una carga en materia de seguridad, finanzas y protección para las entidades de crédito.

En el último tiempo, el Banco Estatal siempre ha considerado que la creación de condiciones favorables para las empresas es una tarea importante en el período actual. La Circular 02 es una de las soluciones prácticas para eliminar las dificultades que enfrentan las empresas hoy en día.

Con la ampliación del plazo de vencimiento de las deudas y el período máximo de reestructuración de un año, se han creado condiciones favorables para que las empresas cuenten con mayores recursos y condiciones para regenerar y rotar el capital empresarial. Las empresas también cuentan con condiciones financieras adicionales para garantizar que los pedidos de inventario pendientes se resuelvan y superen las dificultades.

[anuncio_2]

Fuente

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, asiste al Congreso del Partido del Comité de Cultura y Asuntos Sociales.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/f5ed02beb9404bca998a08b34ef255a6)

![[Foto] Descubra el hermoso paisaje de Wulingyuan en Zhangjiajie, China](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/1207318fb0b0467fb0f5ea4869da5517)

![[Foto] El presidente de la Asamblea Nacional trabaja con líderes de las provincias de Can Tho, Hau Giang y Soc Trang.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/c40b0aead4bd43c8ba1f48d2de40720e)

Kommentar (0)