ANTD.VN - Las ganancias antes de impuestos de toda la industria bancaria podrían permanecer estables en 2023, aumentando aproximadamente un 10% en 2024. Algunos bancos tendrán un crecimiento negativo de sus beneficios. Se espera que las tasas de interés sigan disminuyendo entre un 1% y un 1,5% en 2024.

Esta evaluación fue realizada en un informe de la industria bancaria publicado recientemente por Vietcombank Securities Company (VCBS).

Según el pronóstico de los analistas de VCBS, en 2024 la tasa de crecimiento del crédito se mantendrá en el 12%. El crecimiento del crédito todavía está bajo presión debido a la lenta recuperación de la economía y del mercado inmobiliario, sin embargo, las tasas de interés se han enfriado a niveles bajos, creando impulso para la demanda de préstamos, especialmente el crédito minorista y las pequeñas y medianas empresas (PYME).

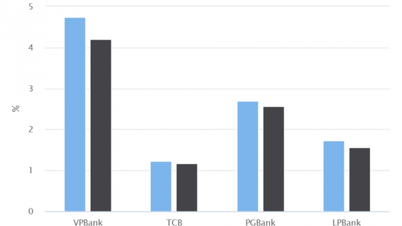

Se espera que las carteras de bonos corporativos de los bancos se mantengan estables. Se espera que los márgenes de interés netos (NIM) se mantengan estables o aumenten ligeramente en 2024 a medida que mejoran los costos de financiamiento, pero las tasas de préstamo continúan bajo presión a la baja a medida que los bancos compiten para atraer clientes de calidad.

El potencial de expansión de NIM pertenece al grupo de clientes privados con puntos fuertes en el comercio minorista y CASA.

|

| Algunos bancos pueden tener un crecimiento negativo de las ganancias |

Los niveles de deuda incobrable y provisiones en balance en 2023 se mantienen bajo control gracias a circulares y políticas de apoyo.

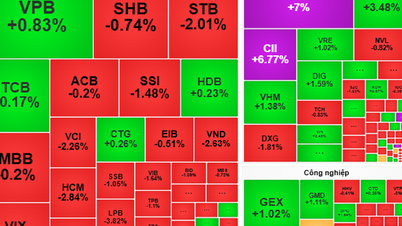

VCBS pronostica que las ganancias de toda la industria bancaria se desacelerarán y permanecerán estables en 2023, con una diferenciación en las perspectivas de ganancias entre los grupos bancarios en 2024 con una tasa de crecimiento de alrededor del 10%, mientras que algunos bancos de tamaño pequeño continuarán desacelerándose e incluso experimentarán un crecimiento negativo.

El crédito en todo el sistema registró una tasa de crecimiento del 9,15% a fines de noviembre de 2023, con potencial de aumentar un 12% en 2023. VCBS evaluó que la demanda de crédito en general sigue siendo débil debido a la lenta recuperación de la economía y el mercado inmobiliario.

Las tasas de interés de los depósitos han disminuido rápidamente y se ha registrado que las tasas de interés de los préstamos reales han disminuido entre un 2 y un 2,5 % en los préstamos recién emitidos. Sin embargo, las tasas de interés de los préstamos existentes aún son altas, en torno al 10% anual, debido a un retraso de 3 a 6 meses en comparación con las tasas de interés de los depósitos y hay una diferencia en el nivel de reducción entre las industrias.

Se espera que las tasas de interés sigan disminuyendo entre un 1% y un 1,5% en 2024.

Los bancos comerciales privados registraron una disminución más pronunciada en las tasas de interés de los préstamos que los bancos estatales debido a un rápido aumento de los préstamos con pagos de intereses diferidos y una reducción en las tasas de interés de salida para atraer clientes. Se espera que las tasas de interés de los préstamos de este grupo de bancos puedan mejorar en el futuro cercano cuando los clientes vuelvan a pagar sus deudas.

Se espera que el NIM bancario se recupere desde su mínimo en el tercer trimestre de 2023, cuando el capital movilizado de alto precio se haya absorbido por completo, al mismo tiempo que el capital CASA barato aumenta nuevamente. Sin embargo, habrá diferenciación entre los bancos.

Los grupos de banca privada con una gran base de clientes individuales habituales han experimentado un rápido crecimiento del NIM gracias a la recuperación del ratio CASA y del crédito minorista a medida que disminuyen gradualmente las tasas de interés.

El NIM del grupo de los cuatro bancos comerciales estatales se mantiene estable o aumenta ligeramente. El nivel de mejora del NIM del grupo de bancos medianos y pequeños depende de la presión para reducir las tasas de interés, competir por el crecimiento del crédito y la velocidad de recuperación de la capacidad de pago de los clientes.

En cuanto a la morosidad, al cierre del tercer trimestre de 2023, el índice de morosidad en balance del sistema bancario aumentó al 2,2% desde el 1,6% al cierre de 2022, y el índice de deuda del grupo 2 también aumentó al 2,3% desde el 1,8% al cierre de 2022, pero disminuyó trimestralmente, lo que es una señal positiva de que la morosidad ha tocado techo.

Según la estimación del Banco Estatal, para agosto de 2023, la proporción de deudas incobrables en el balance y la deuda potencial de todo el sistema (incluidos SCB, Dong A, CB, Oceanbank, GPbank) será del 5,12% y del 8%.

No se espera que el índice de morosidad en balance ni el nivel de provisiones aumenten drásticamente en 2023 gracias al Decreto 08/2023/ND-CP que apoya la extensión de los bonos corporativos y la Circular 02/2023/TT-NHNN que permite la reestructuración de préstamos.

Las actividades de liquidación de deudas incobrables continúan enfrentando dificultades debido al lento mercado inmobiliario, la Resolución 42 vence el 31 de diciembre de 2023 mientras que la Ley de Instituciones de Crédito revisada no se ha aprobado, creando un vacío legal para la liquidación de deudas incobrables.

[anuncio_2]

Enlace de origen

![[Foto] El presidente Luong Cuong entrega la insignia de afiliación al Partido por 40 años al jefe de la Oficina del Presidente Le Khanh Hai.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/a22bc55dd7bf4a2ab7e3958d32282c15)

![[Foto] El Secretario General To Lam asiste a la conferencia para revisar 10 años de implementación de la Directiva No. 05 del Politburó y evaluar los resultados de la implementación de la Regulación No. 09 del Comité Central del Partido de Seguridad Pública.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/2f44458c655a4403acd7929dbbfa5039)

![[Foto] Primer plano del puente Tang Long, ciudad de Thu Duc, después de reparar los baches.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/086736d9d11f43198f5bd8d78df9bd41)

![[Foto] Panorama de la ceremonia de apertura del 43º Campeonato Nacional de Tenis de Mesa del periódico Nhan Dan](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/5e22950340b941309280448198bcf1d9)

![[Foto] El primer ministro Pham Minh Chinh inspecciona el progreso del proyecto del Centro Nacional de Exposiciones y Ferias.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[VÍDEO] - Aumentando el valor de los productos OCOP de Quang Nam a través de conexiones comerciales](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Kommentar (0)