قالت محافظ بنك الدولة نجوين ثي هونغ، في كلمة ألقتها في المؤتمر حول تنفيذ المهام المصرفية في عام 2024 في 8 يناير، إن عام 2023 واجه العديد من الصعوبات والتحديات في إدارة الحكومة للسياسات الاقتصادية الكلية والنقدية.

وعلى وجه التحديد، انخفض التضخم العالمي لكنه لا يزال عند مستوى مرتفع، مما دفع العديد من البنوك المركزية في جميع أنحاء العالم إلى مواصلة تشديد السياسة النقدية، وتذبذبت أسعار الدولار الأمريكي والنفط والذهب، وانهارت بعض البنوك في الولايات المتحدة وأوروبا.

وعلى الصعيد المحلي، تحسنت أسواق العقارات وسندات الشركات، لكن لا تزال هناك العديد من الصعوبات والمشاكل. أو أن تداعيات حادثة السحب الجماعي في بنك SCB في نهاية عام 2022 أثرت بشكل كبير على السيولة ومعنويات السوق، مما جعل البنوك أكثر حذراً في إدارة رأس المال الائتماني وموازنته.

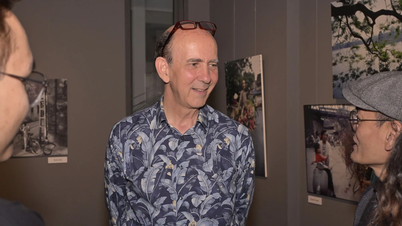

تتحدث محافظة بنك الدولة نجوين ثي هونغ في المؤتمر حول تنفيذ المهام المصرفية في عام 2024 في 8 يناير (الصورة: SBV).

ومع ذلك، قالت السيدة هونغ إن القطاع المصرفي حقق أهدافه وغاياته المحددة. وذلك للمساهمة في السيطرة على التضخم واستقرار الاقتصاد الكلي؛ إن سوق الصرف الأجنبي مستقر بشكل أساسي؛ انخفاض أسعار الفائدة، مما يعيد أسعار الفائدة إلى مستويات ما قبل كوفيد-19.

صرح المحافظ في كلمته قائلاً: "يُعدُّ الدونغ الفيتنامي من العملات المستقرة في المنطقة والعالم. وفي عام ٢٠٢٣، من المتوقع أن ينخفض سعره بنحو ٢.٩٪؛ فالعمليات المصرفية آمنة، ومحتويات التحول الرقمي تُلبي الأهداف المحددة في خطة التحول الرقمي للقطاع المصرفي".

وقال ممثل البنك المركزي إن التوقعات الاقتصادية العالمية والأسواق الدولية لا تزال معقدة هذا العام. وعلى الصعيد المحلي، من المتوقع أن يواجه الاقتصاد العديد من الصعوبات والتحديات.

وفي هذا السياق، تركز السلطات النقدية على مراقبة التطورات والوضع الاقتصادي العالمي والمحلي عن كثب لإدارة أدوات السياسة النقدية بشكل استباقي ومرن ومتزامن، والتنسيق بشكل وثيق ومتناغم مع السياسات الاقتصادية الكلية الأخرى لدعم النمو الاقتصادي المرتبط بالسيطرة على التضخم، والمساهمة في استقرار الاقتصاد الكلي وأسواق المال والنقد الأجنبي والنظام المصرفي.

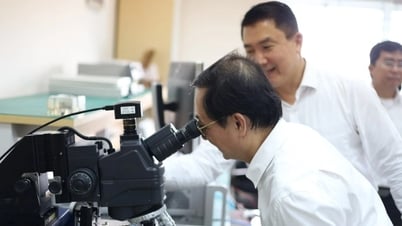

وفي الوقت نفسه، ينظم البنك المركزي أسعار الفائدة بما يتوافق مع تطورات السوق والاقتصاد الكلي والتضخم؛ تشجيع البنوك على خفض التكاليف وتبسيط إجراءات منح الائتمان وزيادة تطبيق التكنولوجيا والتحول الرقمي في عملية منح الائتمان...

ويبلغ هدف نمو الائتمان لعام 2024 نحو 15%، ويواصل البنك المركزي توجيه مؤسسات الائتمان لتوجيه الائتمان إلى قطاعات الإنتاج والأعمال والقطاعات ذات الأولوية ومحركات النمو (الاستثمار والاستهلاك والتصدير) وفقاً لسياسة الحكومة ؛ فرض سيطرة صارمة على الائتمان في المناطق ذات المخاطر المحتملة.

وفي الوقت نفسه، تواصل هذه الوحدة تنفيذ مشروع إعادة هيكلة نظام مؤسسات الائتمان المرتبطة بتسوية الديون المعدومة في الفترة 2021-2025؛ تنفيذ خطط فعالة للتعامل مع المؤسسات الائتمانية الضعيفة.

وتسعى الشركة إلى خفض نسبة الديون المعدومة إلى أقل من 3% بحلول عام 2024. وفي الوقت نفسه، ستواصل الوحدة تعزيز التحول الرقمي في الأنشطة المصرفية، وتعزيز الأمن والسلامة في أنشطة الدفع والتحول الرقمي.

[إعلان 2]

مصدر

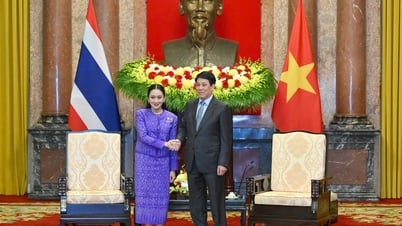

![[صورة] رئيس الوزراء فام مينه تشينه ورئيس وزراء مملكة تايلاند بايتونجتارن شيناواترا يحضران منتدى الأعمال الفيتنامي التايلاندي 2025](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/16/1cdfce54d25c48a68ae6fb9204f2171a)

![[صورة] الرئيس لونغ كونغ يستقبل رئيس وزراء مملكة تايلاند بايتونغتارن شيناواترا](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/16/52c73b27198a4e12bd6a903d1c218846)

تعليق (0)