لدى العديد من البنوك حاليًا قيم سندات متداولة كبيرة جدًا في السوق - الصورة: QUANG DINH

ومن المتوقع أن يتسارع نمو الائتمان في النصف الثاني من هذا العام.

تسريع الاقتراض من خلال السندات

في الآونة الأخيرة، عندما اتجهت قيمة إصدار السندات العقارية إلى الانخفاض، سجلت البنوك نمواً جيداً للغاية عند التعبئة من خلال هذه القناة.

قالت السيدة لي مينه آنه - المحللة في قسم أبحاث الأوراق المالية في إم بي سيكيوريتيز (MBS) - إنه من بداية العام وحتى منتصف يونيو، تجاوزت البنوك العقارات لتصبح مجموعة الصناعة ذات أعلى قيمة إصدار بنحو 54000 مليار دونج، بزيادة قدرها 147٪ عن نفس الفترة من العام الماضي.

وقال خبراء في مؤسسة النقد العربي السعودي: «شهدنا غياباً تاماً لإصدارات السندات من القطاع العقاري خلال الشهر، في حين استحوذ القطاع المصرفي على 94% من إجمالي قيمة الإصدارات».

وبحسب السيدة لي مينه آنه، فإن القواعد التنظيمية الأكثر صرامة بشأن نسبة رأس المال المصروف على القروض المتوسطة والطويلة الأجل تشجع البنوك على إصدار المزيد من السندات لتكملة هيكل مصادر رأس المال الطويل الأجل.

وعلاوة على ذلك، في بيئة أسعار الفائدة المنخفضة، يكون لدى البنوك أيضًا حافز لإعادة شراء وإصدار السندات بأسعار فائدة أكثر جاذبية. وهذا يفسر لماذا تعد البنوك المجموعة الرائدة في الإصدارات الجديدة والوحدة الرئيسية في إعادة شراء السندات المصدرة.

ولم يقتصر الأمر على السوق الأولية فحسب، بل ارتفعت أيضًا كمية سندات البنوك الثانوية المتداولة عبر الأرضية بشكل كبير في شهر مايو مع زيادة تجاوزت 80% (مقارنة بالشهر السابق)، مما حافظ على وضع جذاب مقارنة بالصناعات الأخرى.

ويعتقد العديد من المحللين أن سندات البنوك سوف تشهد عاما أكثر ازدحاما مقارنة بالأعوام السابقة مع تحسن الائتمان.

أشار السيد نجوين كوانغ ثوان، رئيس مجلس إدارة مجموعة فيينغروب، إلى أن نمو الائتمان في الأشهر الخمسة الأولى من هذا العام كان منخفضًا جدًا، ولم يتجاوز 3.8% حتى 15 يونيو. ومع ذلك، ظهرت مؤشرات إيجابية على التحسن في النصف الثاني من هذا العام.

ومن بين النقاط التي تشير إليها البيانات أن قيمة السلع الرأسمالية المستوردة ارتفعت بشكل حاد. ومع انتعاش الصادرات نتيجة للتعافي الاقتصادي في الأسواق الكبرى، فإن احتياجات الشركات الصناعية إلى رأس المال سوف تتحسن.

لتحقيق نمو ائتماني بنسبة 15-16% لكامل عام 2024، يجب أن يكون لدى البنوك رأس مال. ومع ذلك، ووفقاً للسيد ثوان، فإن نسبة أمان رأس المال الحالية للبنوك لا تزال "ضئيلة" بالنسبة لهدف نمو الائتمان هذا. ومن ثم، أثناء انتظار زيادة رأس المال، يعد إصدار السندات (رأس المال من المستوى الثاني) نشاطاً أسهل بالنسبة للبنوك.

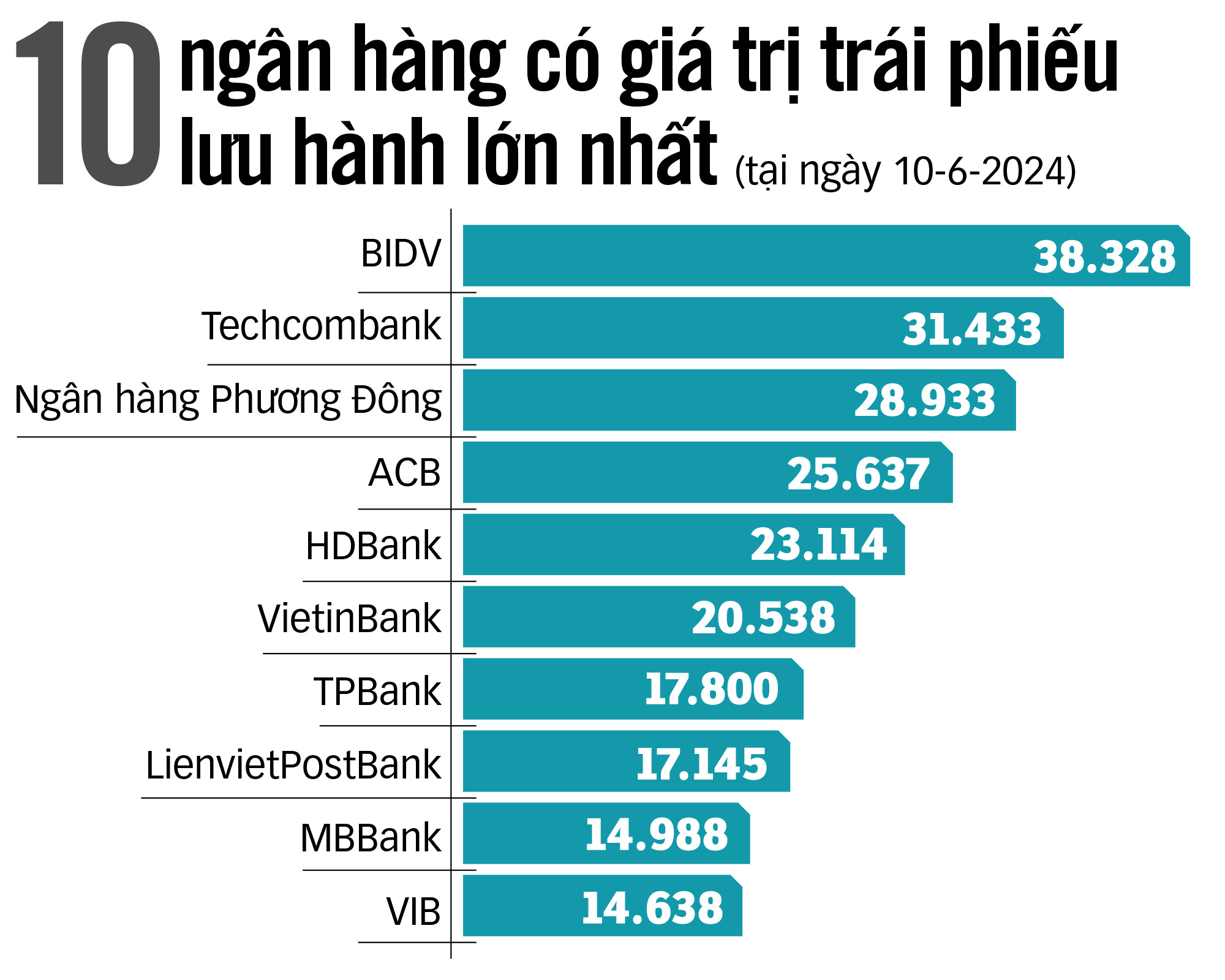

القيمة المتداولة: مليار دونج - المصدر: Fiinratings - الرسوم البيانية: N.KH.

تحتاج البنوك إلى رأس مال ضخم

وقال السيد فان دوي هونج - مدير تحليل فيزراتينج - أيضًا إن البنوك ستحتاج إلى زيادة إصدار السندات طويلة الأجل لتكملة مصادر رأس المال وضمان سلامة رأس المال للامتثال للوائح المتعلقة بنسب السلامة التشغيلية.

ويتم الترويج لإصدار السندات لدعم نمو الائتمان بشكل أكبر في سياق تباطؤ نمو الودائع بسبب تراجع ظروف العمل في الفترة 2021-2022.

وفقًا لبيانات Visrating، أصدرت البنوك سندات بقيمة 196 تريليون دونج في عام 2023، وهو رقم أعلى بكثير من 104 تريليون دونج في عام 2019. استخدمت البنوك هذا رأس المال بشكل أساسي لدعم القروض طويلة الأجل، مع تلبية النسب المقررة: التحكم في نسبة رأس المال قصير الأجل للقروض المتوسطة والطويلة الأجل إلى أقل من 30٪ ونسبة القروض إلى الودائع عند 85٪.

وبحسب تقديرات شركة فيزراتينج، فإن القطاع المصرفي سيصدر سندات لجمع رأس المال من المستوى الثاني بقيمة تزيد عن 283 ألف مليار دونج في السنوات الثلاث المقبلة. وبناء على ذلك، فإن نحو 55% من سندات جمع رأس المال من المستوى الثاني الجديدة سوف تصدرها بنوك مملوكة للدولة لأن رأس مالها من المستوى الثاني سوف يُخصم منه بشكل كبير.

وبعبارات بسيطة، سوف تحتاج البنوك إلى إصدار سندات جديدة لجمع رأس المال من الفئة الثانية لتحل محل السندات المستهلكة وزيادة كفاية رأس المال، طالما أن حقوق الملكية من الفئة الثانية لا تتجاوز 100% من حقوق الملكية من الفئة الأولى (التي تتكون بشكل رئيسي من رأس المال المستأجر والاحتياطيات والأرباح غير الموزعة).

وقال الأستاذ المشارك الدكتور فو داي لوك - المدير السابق لمعهد الاقتصاد العالمي والسياسة - إن سندات البنوك تعتبر آمنة للغاية مقارنة بالعديد من الصناعات الأخرى، وخاصة العقارات. ولذلك، ورغم أن مؤسسات الائتمان تصدر سندات بآجال طويلة نسبيا، حوالي 3 - 5 سنوات وبأسعار فائدة تتراوح بين 5 - 6%، فإنها لا تزال تجتذب المستثمرين.

ويرى الخبير أن إصدار سندات طويلة الأجل في ظل انخفاض أسعار الفائدة الحالية مناسب للبنوك. وبناء على ذلك، تستطيع البنوك الحد من مخاطر ارتفاع تكاليف رأس المال المدخل عندما ترتفع أسعار الفائدة مرة أخرى.

وفيما يتعلق بالتأثير على السوق بشكل عام، فإن الترويج للإصدارات في المجموعة المصرفية ساهم في استعادة السندات بعد العديد من المخالفات التي تسببت في فقدان الثقة. ومع ذلك، قال السيد لوك إن قناة السندات تحتاج إلى الترويج لها بشكل أفضل من قبل مجموعات الصناعة الأخرى، بما في ذلك العقارات. ورغم أن القطاع المصرفي هو الملعب الرئيسي للبنوك، فإن تأثير هذه القناة لتعبئة رأس المال لم يتم استغلاله بالكامل، مما أدى إلى خلق تأثير جانبي في عملية التعافي الاقتصادي.

وبالإضافة إلى ذلك، ذكّر الخبير المستثمرين أيضًا بأنه بالنسبة للسندات التي تصدرها أي منظمة، بما في ذلك البنوك، فإنهم بحاجة إلى أن يكونوا على دراية كاملة بمخاطر التأخر في السداد والالتزامات الأخرى.

سندات الشركات "تتأرجح" قبل أسعار الصرف وأسعار الفائدة

تواجه سوق سندات الشركات في فيتنام تحديات كبيرة مع ارتفاع سعر صرف الدولار الأمريكي مقابل دونج فيتنامي وأسعار الفائدة على الادخار في الآونة الأخيرة.

وبحسب السجلات، انخفض الدونج الفيتنامي بنحو 5% مقابل الدولار الأمريكي منذ بداية العام. وفي البنوك التجارية، وصل سعر الدولار الأمريكي إلى 25473 دونج للبيع، بينما في السوق الحرة، تجاوز هذا الرقم 26 ألف دونج لأول مرة، مسجلاً رقماً قياسياً جديداً.

وفي الوقت نفسه، بدأت أسعار الفائدة على الادخار تظهر أيضاً علامات الارتفاع مرة أخرى. وعلى وجه التحديد، ارتفعت أسعار الفائدة لمدة 12 شهرًا من 4.6% في نهاية فبراير/شباط إلى 4.8% في نهاية يونيو/حزيران، وفقًا لبيانات Wigroup.

ويحذر خبراء من شركة "فاينرتينجز" من أن هذا الاتجاه قد يؤدي إلى زيادة المخاطر على سندات الشركات ذات آليات أسعار الفائدة العائمة. لكن على العكس من ذلك، قد يكون هذا أيضاً بمثابة قوة دافعة للشركات لزيادة إصدار السندات طويلة الأجل ذات أسعار الفائدة الثابتة.

[إعلان 2]

المصدر: https://tuoitre.vn/ngan-hang-thanh-trum-phat-hanh-trai-phieu-20240629235048392.htm

![[صورة] مهرجان أبريل في مدينة كان ثو](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/10/bf5ae82870e648fabfbcc93a25b481ea)

![[صورة] ألعاب شعبية فريدة من نوعها في مهرجان قرية تشونج](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/10/cff805a06fdd443b9474c017f98075a4)

![[صورة] افتتاح المؤتمر الحادي عشر للجنة المركزية الثالثة عشر للحزب](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/10/f9e717b67de343d7b687cb419c0829a2)

تعليق (0)