في الأسبوع الماضي، أظهرت سوق الأسهم العديد من الإشارات السلبية، حيث انخفض مؤشر VN بشكل حاد بمقدار 33 نقطة؛ تشير إعلانات شركات الأوراق المالية إلى انخفاض أرباح الصناعة.. ماذا يعتقد الخبراء بشأن سوق الأسهم هذا الأسبوع؟

انخفض مؤشر VN بنحو 33 نقطة في الأسبوع الماضي.

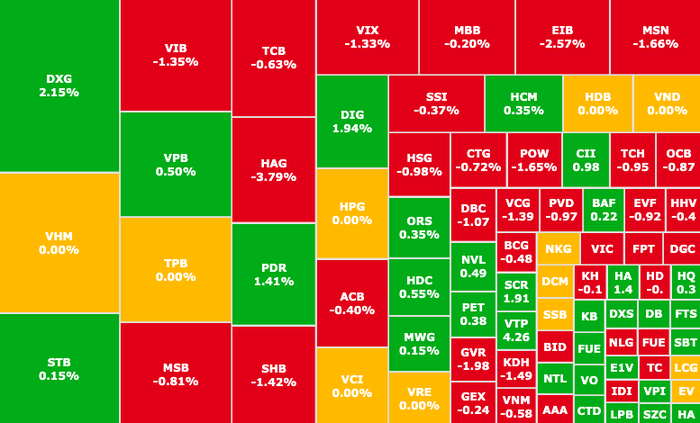

بعد أسبوع من التداولات السلبية، حافظ مؤشر VN بشكل مستمر على حالة "هبوطية"، حيث خسر ما يقرب من 33 نقطة، وانخفض إلى ما دون عتبة 1252.7 نقطة. سادت ضغوط البيع مع انتشار اللون "الأحمر" في جميع أنحاء السوق، في حين ظل التدفق النقدي إلى السوق ضعيفا.

بلغ إجمالي السيولة في السوق 14,800 مليار دونج فقط، منها 13,784 مليار دونج في سوق الخرطوم للأوراق المالية وحدها.

تبرز مجموعة العقارات متوسطة الحجم مع ارتفاع أسهم PDR (Phat Dat، HOSE)، وDIG (DIC Group، HOSE)، وDXG (Dat Xanh، HOSE)،... من 1-2%.

تحولت مجموعات البنوك والصلب والتجزئة فجأة تحت الضغط، مما أدى إلى تعديل السوق قليلاً.

كانت أسهم ACB (ACB, HOSE) وTCB (Techcombank, HOSE) وSTB (Sacombank, HOSE) وFPT (FPT, HOSE) وMBB (MBBank, HOSE) وMSN (Masan, HOSE) على رأس مجموعة الأسهم المتأثرة سلبًا في الأسبوع الماضي.

مجموعة الأسهم المؤثرة على مؤشر VN

سيطر البيع على السوق، وانخفض مؤشر VN بشكل مستمر الأسبوع الماضي (الصورة: SSI iBoard)

مجموعة الأسهم النشطة ذات المساهمة غير الكافية لخلق مقاومة للهبوط، بقيادة بنك الاستثمار الأوروبي (Eximbank، HOSE)، وGMD (Gamadept، HOSE)، وVNM (Vinamilk، HOSE)، وDXG (Dat Xanh، HOSE)، وDIG (DIC Group، HOSE)،...

واصل المستثمرون الأجانب ضغوط البيع لمدة 11 جلسة متتالية في جميع أنحاء السوق، حيث تجاوز إجمالي ضغوط البيع 400 مليار دونج. عانت شركة MSN من أقوى ضغوط البيع بنحو 242 مليار دونج، تليها شركة DGC، وTCB (Techcombank، HOSE)، وHPG (Hoa Phat Steel، HOSE) بضغوط بيع تتراوح بين 50 و100 مليار دونج. من ناحية أخرى، تم شراء سهم VPB (VPBank, HOSE) بشكل نشط بنحو 6.8 مليون وحدة، مما ساهم بنحو 0.2 نقطة في ارتفاع المؤشر بنهاية الأسبوع.

أرباح قطاع الأوراق المالية تنخفض للربع الثاني على التوالي

بعد الربع الأول المشرق، أظهر أداء الأعمال في مجموعة الأوراق المالية علامات التباطؤ والتراجع لربعين متتاليين. في الربع الثالث، بلغ إجمالي الربح قبل الضريبة (PBT) لمجموعة شركات الأوراق المالية (CTCK) حوالي 6900 مليار دونج، وهو ما يعادل نفس الفترة من عام 2023 ولكنه أقل بنحو 7٪ عن الربع الثاني السابق.

وهذا أيضًا هو الوقت الذي لا تكون فيه سوق الأوراق المالية مواتية للغاية. شهد مؤشر VN تقلبات قوية عند مستوى 1300 نقطة، مما أثر على معنويات المستثمرين. كان التداول في الربع الثالث قاتماً، حيث وصل متوسط القيمة على HOSE إلى أقل من 15000 مليار دونج لكل جلسة، أي أقل بنحو 25٪ عن نفس الفترة في عام 2023 وكذلك النصف الأول من هذا العام.

وتؤثر هذه الأمور بشكل كبير على أنشطة التداول لشركات الأوراق المالية. ويواجه الوسطاء والتجار صعوبات، وأصبح الإقراض نشاطا يوفر الأرباح لشركات الأوراق المالية.

وفي الربع الثالث، قدرت الفائدة على القروض والمستحقات لشركات الأوراق المالية بنحو 5800 مليار دونج، بزيادة 20% عن نفس الفترة في عام 2023 وأعلى بنحو 4% عن الربع السابق. وهذا هو الربع الثالث على التوالي الذي تنمو فيه هذه الإيرادات مقارنة بالربع السابق، وهو مستوى قياسي في التاريخ.

وتباينت أرباح قطاع الأوراق المالية في الربع الثالث بشكل واضح، حيث سجلت العديد من شركات الأوراق المالية انخفاضاً في الأرباح قبل الضرائب بأكثر من مائة مليار مقارنة بالربع الثاني، مثل: SSI Securities (SSI، HOSE)، وHSC Securities، وAPG Securities، وخاصة SHS Securities (SHS، HNX).

على العكس من ذلك، سجلت شركة VPS Securities (VPS, HOSE)، وشركة VNDirect Securities (VND, HOSE)، وشركة VIX Securities (VIX, HOSE)، وشركة ACBS Securities زيادة حادة في الأرباح بعد الضريبة مقارنة بالربع السابق 2.

سجلت شركات الأوراق المالية العشر الأكثر ربحية في الصناعة أرباحًا قبل الضرائب تجاوزت 200 مليار دونج في الربع الثالث من عام 2024. فقط شركة TCBS للأوراق المالية حققت أرباحًا تجاوزت ألف مليار مع ربح قبل الضرائب بلغ ما يقرب من 1100 مليار دونج. ومع ذلك، انخفضت أيضًا الأرباح قبل الضرائب في الربع الثالث مقارنة بالفترة نفسها من عام 2023 والربع الثاني السابق.

وتكبدت شركات الأوراق المالية الصغيرة خسائر كبيرة، وكانت الحالة الأكثر خطورة هي شركة APG التي سجلت ربحًا سلبيًا بعد الضريبة بلغ نحو 150 مليار دونج.

بشكل عام، لم يكن الربع الثالث فترة مواتية حقًا لشركات الأوراق المالية. كل التوقعات تأتي من جهود الحكومة في استكمال أهداف النمو الاقتصادي، ودخول التعميم 68 حيز التنفيذ، مما يسمح للمستثمرين الأجانب بالتداول بدون هامش 100%،...

"الأخ الذي تغلب على ألف صعوبة" يُساعد "ياه1" على مضاعفة إيراداتها ثلاث مرات

وفقًا لأحدث تقرير مالي، حققت شركة Yeah1 Group Corporation (YEG، HOSE) إيرادات تجاوزت 345 مليار دونج في الربع الثالث من عام 2024، أي أعلى بثلاث مرات من نفس الفترة، وهذا يمثل إيرادات قياسية منذ الربع الرابع من عام 2020 للشركة.

ومن المعروف أن قناة Yeah1 استثمرت في برنامج "Anh trai vu ngan cong gai" - النسخة الفيتنامية من البرنامج الشهير "Call me by fire" من الصين، للنجوم الذين تزيد أعمارهم عن 30 عامًا، والذي يبث اعتبارًا من نهاية شهر يونيو.

"الأخ الذي تغلب على ألف صعوبة" ساعد Yeah1 في تحقيق أعلى إيرادات في السنوات الأربع الماضية (الصورة: الإنترنت)

وبفضل جذب ملايين المشاهدات، وصلت العديد من العروض إلى قمة الترند على اليوتيوب وتم مناقشتها على نطاق واسع على منصات التواصل الاجتماعي والإعلام، واستقطب البرنامج عشرات الرعاة، أكبرهم شركة Techcombank.

ومنذ ذلك الحين، ساهمت أنشطة الإعلان والاستشارات الإعلامية بأكثر من 89% من إجمالي إيرادات الشركة، مما ساعد على زيادة إيرادات هذا القطاع بمقدار 4.5 مرة مقارنة بالفترة نفسها من العام الماضي. سجلت شركة Yeah1 صافي ربح بلغ أكثر من 79 مليار دونج، بزيادة قدرها 3.6 مرة. وهذا أيضًا هو أعلى صافي ربح للشركة منذ الربع الرابع من عام 2018.

على الرغم من ارتفاع تكاليف إدارة الأعمال بمقدار 2.5 مرة بسبب تعافي الأعمال، إلا أن Yeah1 حققت ربحًا بعد الضريبة بلغ حوالي 34.3 مليار دونج، وهو أعلى بمقدار 10.7 مرة من الربع الثالث من عام 2023. وهذا هو أعلى ربح منذ عام 2022.

في الأشهر التسعة الأولى من العام، سجلت Yeah1 أكثر من 629 مليار دونج في الإيرادات، بزيادة قدرها حوالي 2.5 مرة عن نفس الفترة، وبلغت الأرباح ما يقرب من 55.8 مليار دونج، بزيادة قدرها 4.5 مرة. وبذلك تكون الشركة قد أنجزت ما يقرب من 79% من الإيرادات و86% من الأرباح كما كان مخططاً لها هذا العام.

أسهم الصلب تستفيد من سياسة مكافحة الإغراق

في السنوات الأخيرة، واجهت صناعة الصلب الفيتنامية العديد من التحديات الكبرى: التقلبات القوية في أسعار المواد الخام، والضغوط الناجمة عن الصلب المستورد الرخيص، وخاصة من الصين. لكن نقطة التحول حدثت عندما قررت وزارة الصناعة والتجارة تطبيق ضريبة الإغراق على منتجات الصلب المستوردة من الصين وكوريا الجنوبية.

وقالت شركة إم بي للأوراق المالية (MBS) إن هذه الإجراءات لا تساعد فقط في الحد من المنافسة غير العادلة من الصلب الرخيص، بل إنها تخلق أيضًا فرصًا لشركات الصلب المحلية لإعادة الهيكلة والتعافي والتطوير.

أدى فرض ضريبة الإغراق على الفولاذ المدرفل على الساخن (HRC) من الصين إلى خلق فرصة عظيمة للشركات المحلية. ومن المرجح أن تزيد حصة الشركات الفيتنامية في السوق بشكل كبير نظرا لأن إمدادات الصلب الرخيص من الصين محدودة. ويساعد هذا الشركات الفيتنامية ليس فقط على زيادة الإنتاج، بل وأيضاً على تحسين هوامش الربح.

ومع ذلك، أكدت شركة شينهان للأوراق المالية أنه إلى جانب العديد من الآفاق الإيجابية، لا تزال الصناعة تواجه بعض التحديات الكبرى مثل التقلبات في أسعار المواد المدخلة وخطر الركود الاقتصادي العالمي.

وبشكل عام، فإن إجراءات مكافحة الإغراق كانت وستظل تشكل عاملاً مهماً في إعادة تشكيل هيكل صناعة الصلب في فيتنام. تحتاج شركات الصلب إلى مواصلة تحسين التكاليف وتحسين القدرة الإنتاجية وتوسيع أسواق التصدير للاستفادة من الفرص الجديدة.

التعليقات والتوصيات

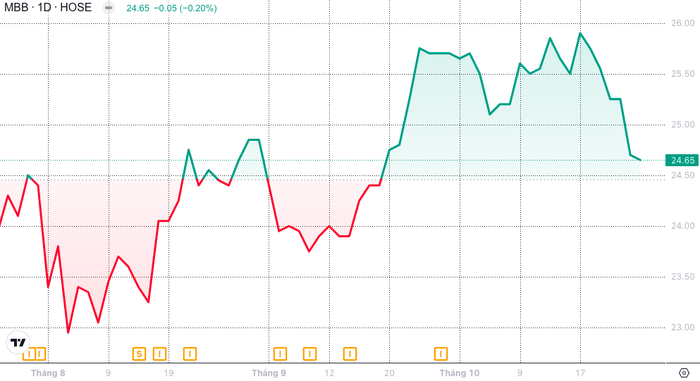

وبحسب شركة TPS للأوراق المالية، يوصى بشراء أسهم MBB (MBBank، HOSE) التابعة لبنك Military Commercial Joint Stock Bank - MB (MBB، HOSE) بسعر مستهدف يبلغ 29000 دونج/سهم، ومن المتوقع أن يرتفع بنسبة 18% مع سعر الإغلاق في 25 أكتوبر.

التطورات الأخيرة في أسهم MBB (الصورة: SSI iBoard)

وبحسب شركة TPS، فإنه خلال السنوات الخمس الماضية، يمكن ملاحظة أن استراتيجية أعمال بنك MB تركز على العملاء الأفراد. وعلى وجه التحديد، بحلول نهاية يونيو 2024، وصلت الودائع غير المحددة الأجل الأخرى لعملاء بنك MBB إلى 230،210 مليار دونج، في المرتبة الثانية بعد مجموعة البنوك الأربع الكبرى.

وفي الوقت نفسه، بلغت الودائع غير المحددة الأجل لبنك MBB في عام 2019 ما قيمته 92.352 مليار دونج فقط، وهو ما يعادل ودائع بنك TCB وأعلى قليلاً من ودائع البنوك التجارية الأخرى. لقد أصبح الكثير من هذا التغيير المهم واضحًا منذ أن بدأت MBB في التحول الرقمي في منتصف عام 2019.

وبالإضافة إلى ذلك، وبفضل العدد الكبير من العملاء الأفراد، فإن هامش MB يتصدر الصناعة بأكثر من 37%، يليه TCB وVPB، اللذان يتمتعان أيضًا بقوة كبيرة في التحول الرقمي، حيث وصلا إلى 36% و33% على التوالي بحلول نهاية يونيو 2024.

يمكن القول أنه من خلال استراتيجية الأعمال التي تركز على العملاء الأفراد، فإن بنك MB لا يمتلك كمية كبيرة من الودائع فحسب، بل يتمتع أيضًا بنسبة CASA جيدة، مما يساعد على تقليل الضغط على هوامش الفائدة الصافية للحصول على المزيد من سياسات التسعير ومنتجات القروض الأفضل.

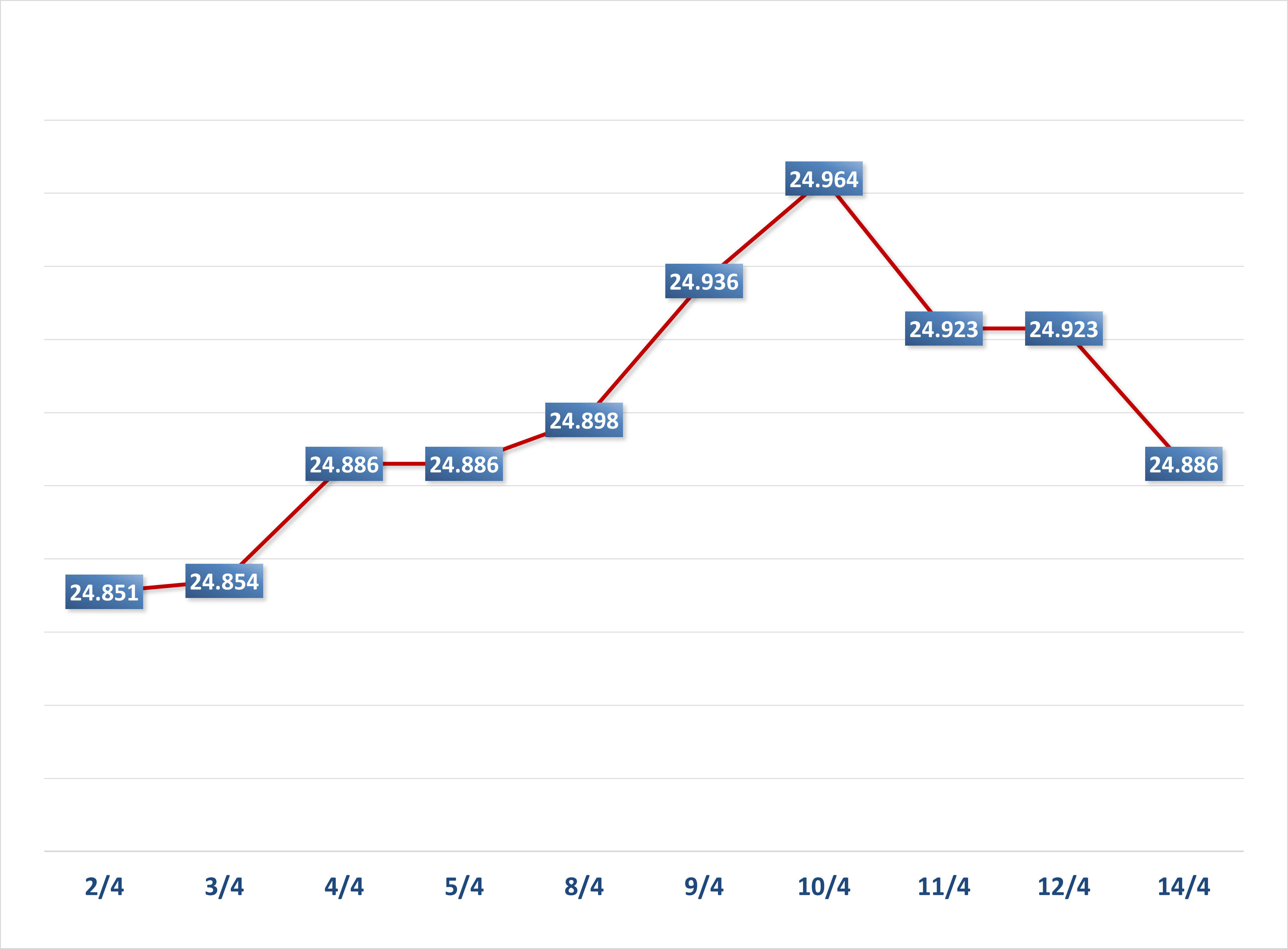

وقدر السيد فو مان مينه، مستشار الاستثمار في شركة ميراي للأوراق المالية ، أن السوق يواجه عوامل قصيرة الأجل صعبة للغاية: حيث يتصاعد سعر صرف الدولار الأمريكي مقابل دونج، مما يدفع البنك المركزي إلى بيع الدولار الأمريكي لتثبيت سعر الصرف، وسحب دونج من السوق؛ وفي الوقت نفسه، قامت خزانة الدولة بشراء العملة مجددا، مما زاد من الضغوط قصيرة الأجل على سيولة دونج.

كما أن العوامل الخارجية تخلق المخاوف عندما لا يكون هناك اتجاه واضح، وعمليات شراء وبيع مستمرة في فترة زمنية قصيرة، وتمييز واضح للغاية؛ خلق حالة من عدم اليقين في معنويات المستثمرين.

يمر مؤشر VN بفترة "صعبة" ولكن لا يزال هناك العديد من العوامل الأساسية الإيجابية.

تعتبر هذه فترة صعبة بالنسبة للمستثمرين حيث يتبع العالم والاقتصادات الفيتنامية مسارات مختلفة وتخضع للعديد من التقلبات غير المتوقعة. لكن الأمر الأكثر أهمية هو أن يظل المستثمرون هادئين، ويديرون المخاطر بشكل جيد، ويراقبون تطورات السوق عن كثب دائمًا.

وعلى المدى القصير، ينبغي للمستثمرين الحد من الاستثمار في الأسهم الحساسة لتقلبات أسعار الصرف، وخاصة الأسهم التي تحتوي على نسبة كبيرة من الديون بالعملة الأجنبية. وفي الوقت نفسه، ينبغي إعطاء الأولوية للأسهم ذات القصص التي تنتهي في نهاية العام مثل العقارات والاستثمار العام، لأن هذه هي الصناعات التي ستستفيد بشكل مباشر من حزم الاستثمار العام المعتمدة لعام 2025.

ورغم أنه قد تكون هناك تصحيحات حادة في الأمد القريب، فإن أساسيات السوق تظل إيجابية للغاية في الأمد المتوسط . لذلك، ينبغي على المستثمرين التركيز على استراتيجية تجميع الأسهم ذات إمكانات النمو على المدى الطويل عندما تنخفض أسعار الأسهم إلى نطاقات سعرية جذابة مثل البنوك - العقارات - المناطق الصناعية؛ لا تطارد السوق عندما يكون ساخنًا، بل قم ببناء موقفك بصبر من خلال الشراء عندما يتم تعديل السعر بشكل مناسب من خلال عمليات شراء متعددة.

وتعتقد شركة كي بي سيكيوريتيز أن الجانب البيعي لا يزال مهيمناً، وتظهر النقطة الإيجابية عندما يتم التحكم بشكل أفضل في ضغط العرض من الأسعار المنخفضة، ولم تعد هناك ظاهرة البيع، مما يفتح فرصاً للتعافي المبكر. ومع ذلك، فإن الاتجاه الجانبي هو السائد، وردود الفعل التعافيية في مناطق الدعم الضعيفة غالبا ما تكون قصيرة الأجل، ويظل خطر الهبوط إلى مناطق دعم أقوى قائما.

علقت شركة فيتكاب للأوراق المالية على أن نقص القوة الشرائية أدى إلى زيادة انخفاض مؤشر VN الأسبوع الماضي. منطقة الدعم الرئيسية هذا الأسبوع هي 1,240 – 1,250 نقطة. يشكل مستوى 1,265 نقطة مقاومة للسوق، حيث ستعود ضغوط البيع المرتفعة من الأسبوع الماضي. ومع ذلك، لا توجد حاليًا أي إشارة إلى تراجع ضغوط البيع أو التحسن من جانب الشراء. ولذلك، ينبغي على المستثمرين انتظار إشارات أكثر وضوحا بشأن الطلب قبل الشراء.

جدول توزيع الأرباح هذا الأسبوع

وبحسب الإحصائيات، هناك 9 شركات تتمتع بحقوق توزيع الأرباح في الفترة من 21 إلى 25 أكتوبر، حيث تقوم جميع الشركات التسع بالدفع نقدًا.

أعلى معدل هو 4% وأدنى معدل هو 20%.

جدول دفع الأرباح النقدية

*تاريخ الحق السابق: هو تاريخ المعاملة الذي لن يتمتع فيه المشتري، عند إثبات ملكية الأسهم، بالحقوق ذات الصلة مثل الحق في تلقي الأرباح، والحق في شراء أسهم إضافية مصدرة، لكنه سيظل يتمتع بحق حضور اجتماع المساهمين.

| شفرة | أرضية | يوم GDKHQ | التاريخ TH | حَجم |

|---|---|---|---|---|

| جي اتش سي | خرطوم | 1/11 | 22/11 | 20% |

| تي اف سي | إتش إن إكس | 1/11 | 11/20 | 12% |

| سي ال دبليو | خرطوم | 31 أكتوبر | 25/11 | 4% |

| مركز التحكم المركزي | أبكوم | 31 أكتوبر | 11/14 | 15% |

| بي اتش ايه | أبكوم | 31 أكتوبر | 11/12 | 6% |

| ABR | خرطوم | 30 أكتوبر | 21/11 | 20% |

| ديهدروتستوستيرون | إتش إن إكس | 30 أكتوبر | 29/11 | 5% |

| بي دي دبليو | أبكوم | 30 أكتوبر | 11/20 | 12% |

| إكس دي إتش | أبكوم | 29/10 | 8/11 | 8% |

* التعليقات والتوصيات الواردة في المقال هي للإشارة فقط.

[إعلان 2]

المصدر: https://phunuvietnam.vn/nhan-dinh-ve-thi-truong-chung-khoan-tuan-28-10-1-11-20241028083653896.htm

![[صورة] الأمين العام ورئيس الصين شي جين بينغ يصل إلى هانوي، في بداية زيارة دولة إلى فيتنام](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/9e05688222c3405cb096618cb152bfd1)

![[صورة] الأمين العام تو لام يترأس الاجتماع الثالث لمراجعة تنفيذ القرار رقم 18-NQ/TW](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/10f646e55e8e4f3b8c9ae2e35705481d)

![[صورة] افتتاح الدورة الـ44 للجنة الدائمة للجمعية الوطنية](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/03a1687d4f584352a4b7aa6aa0f73792)

تعليق (0)