Góc nhìn TTCK tuần 25-30/3: Nhà đầu tư ngắn hạn có thể cân nhắc chốt lời

Về quán tính, dòng tiền có thể kéo tiếp vượt đỉnh ngắn hạn 1.280 điểm. Đây là thời điểm dòng tiền Fomo dự kiến cũng sẽ được đẩy lên mức cao.

Thị trường chứng khoán tuần qua di chuyển với biên độ rộng cùng thanh khoản tăng mạnh, VN-Index tiếp cận lại vùng kháng cự mạnh quanh 1.280 điểm.

Dù trải qua phiên đầu tuần biến động rất mạnh khi giảm gần 50 điểm trong phiên từ vùng giá 1.270 điểm về 1.220 điểm, sau đó phục hồi trở lại vùng 1.240 điểm với thanh khoản ở mức kỷ lục gần 48.000 tỷ đồng. VN-Index ở những phiên giao dịch còn lại phục hồi tăng giá mạnh mẽ vượt lên vùng đỉnh năm 2023 tương ứng 1.245 điểm, 1.255 điểm và vượt lên vùng đỉnh giá cao nhất 2 tuần trước quanh 1.275 điểm.

Kết thúc tuần, VN-Index tăng 1,43% lên mức 1.281,80 điểm và bắt đầu tiệm cận vùng giá quanh 1.295 điểm, tương ứng giá cao nhất tháng 8/2022.

Trong tuần, thanh khoản trên HoSE đạt 151.877,51 tỷ đồng, tăng mạnh 20,4% so với tuần trước. Đây là tuần giao dịch có thanh khoản ở mức kỷ lục khi trung bình hơn 30.000 tỷ đồng/phiên, khối lượng giao dịch hơn 1,1 tỷ cổ phiếu/phiên, chỉ thua kém tuần giao dịch cao nhất lịch sử là 19/11/2021.

Nhà đầu tư nước ngoài gia tăng bán ròng khá đột biến với giá trị 3.177,47 tỷ đồng trên HoSE; mua ròng trên HNX với giá trị 90,65 tỷ đồng.

Tâm lý tích cực lan toả tại đa số các nhóm ngành. Đặc biệt ở nhóm ngân hàng, bất động sản, thép - tôn mạ đều tăng điểm tốt. Cụ thể hơn, ngân hàng là động lực dẫn dắt thị trường phục hồi sau phiên giảm mạnh, vượt lên vùng đỉnh năm 2023, thanh khoản tốt nổi bật với TCB (+8,45%), VIB (+7,56%), MBB (+5,25%), BID (+3,83%)..., ngoài NAB (-2,13%), ABB (-1,22%), SSB (-1,11%)...

Nhóm cổ phiếu bất động sản cũng là động lực chính trong tuần qua khi nhiều mã tăng giá mạnh, vượt vung giá đỉnh gần nhất, thanh khoản rất đột biến, nổi bật với HPX (+37,18%), DIG (+12,11%), PDR (+12,10%), TCH (+12,03%), DXG (+8,47%)..., ngoài các mã chịu áp lực điều chỉnh VRC (-12,33%), IJC (-3,98%), KOS (-3,78%), HD6 (-3,17%)... Các cổ phiếu bất động sản khu công nghiệp, cao su phân hóa mạnh hơn ngoài D2D (+17,50%), KBC (+6,25%), PHR (+4,40%)... tăng giá tích cực thì đa số chịu áp lực điều chỉnh khá mạnh sau giao đoạn tăng giá tốt vượt trội thị trường chung như DTD (-5,48%), TIP (-4,63%), GVR (-3,90%), SZC (-3,78%)...

Thị trường đón nhận nhiều thông tin quan trọng trong tuần như: Cục Dự trữ Liên bang Mỹ (Fed) giữ nguyên lãi suất ở mức 5,25% -5,5%, dự kiến 3 đợt cắt giảm 0,25& trong năm nay; Ngân hàng Trung ương Anh quyết định giữ lãi suất ở mức 5,25%; Ngân hàng Trung ương Nhật Bản lần đầu tiên tăng lãi suất kể từ năm 2007, chấm dứt chính sách lãi suất âm duy nhất trên thế giới; Ngân hàng Trung ương Thụy Sỹ quyết định giảm lãi suất. Đây là ngân hàng trung ương lớn đầu tiên trên thế giới giảm lãi suất sau 9 năm.

Thông tin trong nước, (1) Ngân hàng Nhà nươcs tiếp tục hút ròng 15.000 tỷ đồng qua kênh tín phiếu trong phiên ngày 21/03, nâng tổng quy mô lên 145.000 tỷ đồng, (2) Ngân hàng BIDV và Vietcombank chào bán cổ phiếu riêng lẻ cho nhà đầu tư nước ngoài.

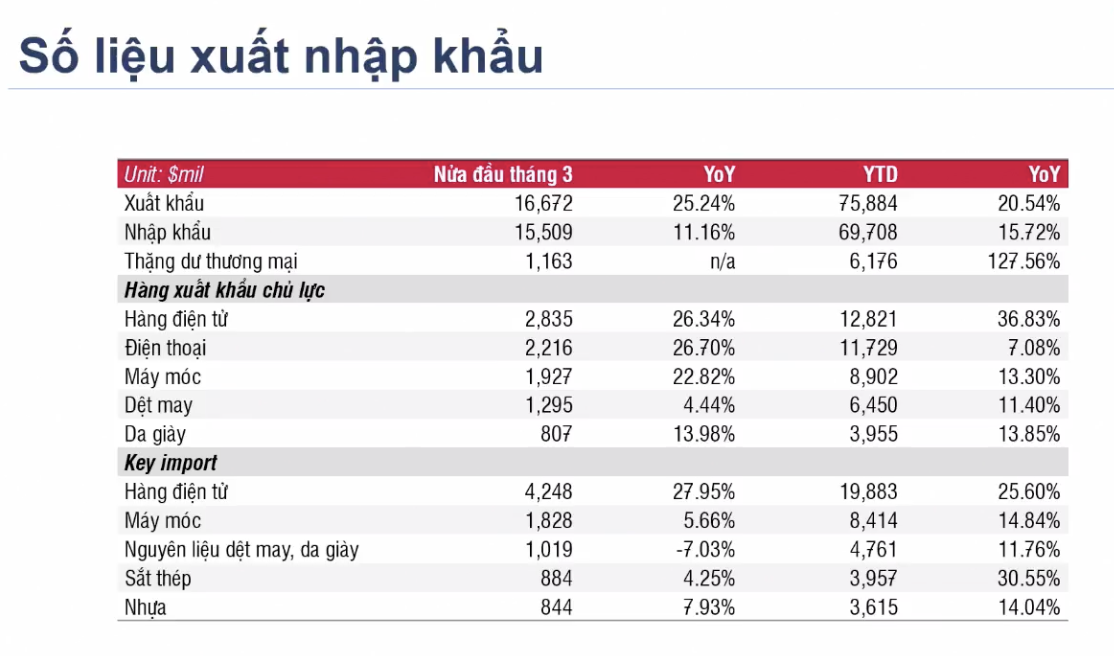

Số liệu đáng chú ý tuần qua là xuất nhập khẩu trong nửa đầu tháng 3/2024 hồi phục ở nhiều nhóm ngành và luỹ kế đầu năm tới nay cũng ghi nhận tăng trưởng 2 chữ số.

|

Ủy ban Chứng khoán Nhà nước lấy ý kiến của các đơn vị, tổ chức, cá nhân đối với dự thảo sửa đổi, bổ sung một số điều của Thông tư số 120/2020/TTBTC ngày 31/12/2020; Ủy ban Chứng khoán Nhà nước đã lấy ý kiến các thành viên về quy định nhà đầu tư tổ chức nước ngoài có thể giao dịch mà không ký quỹ 100% tiền. Nếu được thông qua và triển khai trong thời gian tới, quy định này sẽ tháo gỡ 1 trong 2 nút thắt trong tiến trình nâng hạng thị trường theo quy định của FTSE là yêu cầu ký quỹ trươc giao dịch (prefunding) và giới hạn tỷ lệ sở hữu nước ngoài (room). Cùng với việc HoSE chạy thử nghiệm hệ thống KRX vừa qua, có thể thấy các cơ quan quản lý đang rất tích cực trong việc giải quyết các vấn đề nhằm nâng hạng thị trường trong năm 2025 như mục tiêu của Chính phủ đặt ra.

Quay lại với diễn biến thị trường tuần tới, nhiều khả năng thị trường sẽ có nhịp rung lắc trước khi tiếp diễn xu hướng tăng.

Góc nhìn phân tích kỹ thuật, Công ty Chứng khoán DSC cho rằng, ngắn hạn, chỉ số chung vượt hộp tích lũy với mẫu nến lưỡng lự, tuy vậy, nhìn vào độ rộng thị trường lan tỏa, có thể thấy thị trường vẫn còn dư đại tăng ngắn hạn khi nhiều nhóm cổ phiếu đồng thuận bứt phá đỉnh ngắn hạn. Sau khi vượt cản 1.280 điểm thành công, thanh khoản thị trường dự kiến tiếp tục tăng mạnh. Các nhóm có độ beta với thị trường, có bộ đệm thanh khoản tốt trong những phiên gần đây được ưu tiên chọn lọc để đánh ngắn hạn (nhóm bất động sản).

Kết nến tuần, một mẫu nến kéo ngược biên độ lớn cho thấy tín hiệu chủ động rũ bỏ vị thế ngắn hạn, dòng tiền mau lên ngắn hạn đánh giá vượt trội, thị trường được kỳ vọng tiếp tục mở ra nhịp tăng ngắn mới.

Diễn biến tăng điểm gần đây tương đối gây bât ngờ khi nền giao dịch 2 tuần trước đó ghi nhận 6 phiên phân phối lớn. Về quán tính, dòng tiền có thể kéo tiếp vượt đỉnh ngắn hạn 1.280 điểm. Đây là thời điểm dòng tiền Fomo dự kiến cũng sẽ được đẩy lên mức cao. Và với một nền giao dịch bị đánh giá phân phối hình thành trước đó, kịch bản kéo bull-trap hoàn toàn có thể xảy ra. DSC vẫn bảo lưu đà tăng tới thời điểm hiện tại có phần mất cân bằng, chỉ số có thể kéo nhanh nhưng giảm điểm cũng có thể nhanh tương ứng.

Kết luận, dòng tiền ngắn hạn được duy trì cho phép nhà đầu tư hành động trading ngắn hạn (10-15 phiên) trở lại. Tuy nhiên, chưa đủ cơ sở để đánh giá chỉ số vượt qua áp lực phân phối, cũng như tín hiệu phân kỳ kỹ thuật trươc đó, nhà đầu tư ưu tiên giữ tỷ trọng ở mức trung bình, hoặc chủ động lướt lát ngắn hạn theo khuyến nghị.

Các chuyên gia cho rằng, nhà đầu tư ngắn hạn có thể cân nhắc chốt lời một phần cổ phiếu khi có mức sinh lời tốt, bên cạnh đó cơ cấu danh mục tập trung vào nhóm cổ phiếu trong xu hướng tăng tích cực (chẳng hạn nhóm chứng khoán tập trung ở nhóm cổ phiếu vốn hoá lớn, đầu ngành).

Với nhà đầu tư có tỷ lệ tiền mặt cao, có thể giải ngân thăm dò nhóm cổ phiếu thép và bất động sản, ưu tiên cổ phiếu chưa tăng giá nhiều và có vùng mua tốt như HDG (29-29,4), HPG (29-30)…

Nguồn

![[Ảnh] Hơn 17.000 thí sinh tham gia Kỳ thi Đánh giá năng lực SPT năm 2025 của Trường đại học Sư phạm Hà Nội](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/e538d9a1636c407cbb211b314e6303fd)

![[Ảnh] Độc giả xếp hàng tham quan triển lãm ảnh, nhận ấn phẩm đặc biệt kỷ niệm 135 năm Ngày sinh Chủ tịch Hồ Chí Minh tại Báo Nhân Dân](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/85b3197fc6bd43e6a9ee4db15101005b)

![[Ảnh] Thủ tướng Phạm Minh Chính chủ trì phiên họp về phát triển khoa học công nghệ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/ae80dd74c384439789b12013c738a045)

![[Ảnh] Gần 3.000 sinh viên xúc động với những câu chuyện kể về người lính](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/21da57c8241e42438b423eaa37215e0e)

Bình luận (0)