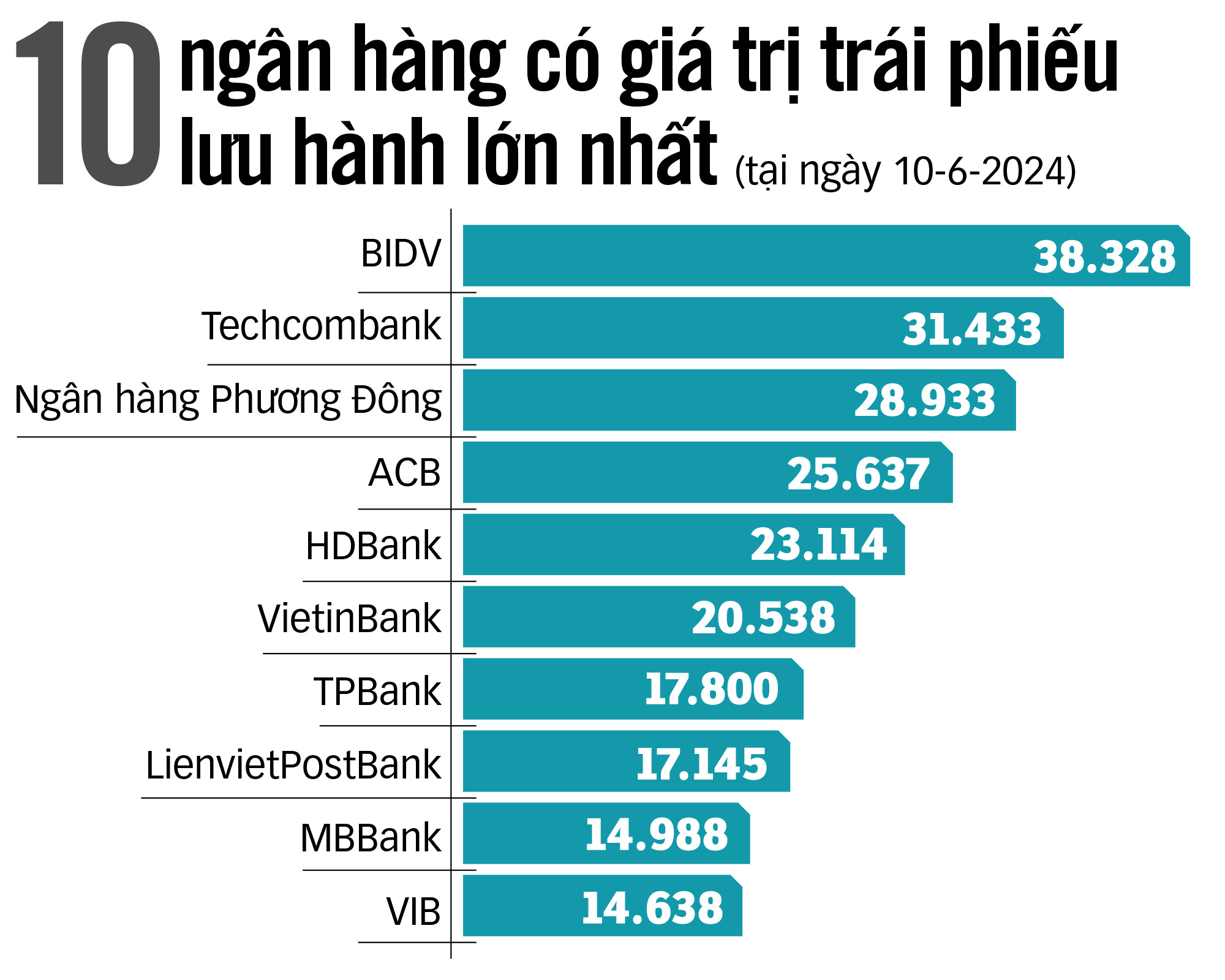

Nhiều ngân hàng hiện nay có giá trị trái phiếu lưu hành trên thị trường rất lớn - Ảnh: QUANG ĐỊNH

Dự báo tăng trưởng tín dụng sẽ được đẩy mạnh trong giai đoạn nửa cuối năm nay.

Tăng tốc vay qua trái phiếu

Gần đây khi bất động sản có xu hướng suy giảm về giá trị phát hành trái phiếu thì ngân hàng lại ghi nhận tăng trưởng rất tốt khi huy động qua kênh này.

Bà Lê Minh Anh - chuyên gia phân tích bộ phận nghiên cứu Chứng khoán MB (MBS) - cho biết lũy kế từ đầu năm đến giữa tháng 6, ngân hàng đã vượt bất động sản trở thành nhóm ngành có giá trị phát hành cao nhất với khoảng 54.000 tỉ đồng, tăng 147% so với cùng kỳ năm ngoái.

"Trong tháng hoàn toàn vắng bóng các đợt phát hành trái phiếu của nhóm ngành bất động sản trong khi nhóm ngành ngân hàng chiếm 94% tổng giá trị phát hành", chuyên gia MBS nhận định.

Theo bà Lê Minh Anh, các quy định chặt chẽ hơn về tỉ lệ vốn giải ngân cho vay trung và dài hạn thúc đẩy ngân hàng phát hành trái phiếu nhiều hơn để bổ sung cơ cấu nguồn vốn dài hạn.

Ngoài ra, trong môi trường lãi suất thấp, ngân hàng cũng có động lực để mua lại và phát hành trái phiếu có lãi suất hấp dẫn hơn. Điều này lý giải vì sao ngân hàng vừa là nhóm dẫn đầu phát hành mới, đồng thời cũng là đơn vị chủ yếu mua lại trái phiếu đã phát hành.

Không chỉ trên thị trường sơ cấp, lượng trái phiếu ngân hàng thứ cấp thông qua sàn cũng được giao dịch đột biến trong tháng 5 vừa qua với mức tăng hơn 80% (so với tháng trước), duy trì vị thế hấp dẫn so với các ngành còn lại.

Nhiều đơn vị phân tích cùng nhận định trái phiếu ngân hàng sẽ có một năm bận rộn hơn các năm trước kia khi tín dụng được cải thiện.

Ông Nguyễn Quang Thuân - chủ tịch Fiingroup - đánh giá tăng trưởng tín dụng trong 5 tháng đầu năm nay rất thấp và chỉ ở mức 3,8% tính đến 15-6. Tuy nhiên, những dấu hiệu tích cực khởi sắc hơn trong nửa cuối năm nay đã xuất hiện.

Một trong các dữ liệu được chỉ ra, đó là giá trị nhập khẩu tư liệu sản xuất đã tăng mạnh. Khi xuất khẩu tăng trở lại nhờ kinh tế tại các thị trường chính phục hồi, nhu cầu vốn của các doanh nghiệp sản xuất sẽ cải thiện.

Để đạt tăng trưởng được tín dụng 15 - 16% cho cả năm 2024 thì các nhà băng phải có vốn. Song theo ông Thuân, hiện hệ số an toàn vốn của các nhà băng còn "mỏng" cho mục tiêu tăng trưởng tín dụng này. Do vậy, trong lúc đợi tăng vốn cổ phần thì phát hành trái phiếu (vốn cấp 2) là hoạt động dễ thực hiện hơn bởi các ngân hàng.

Giá trị lưu hành: tỉ đồng - Nguồn: Fiinratings - Đồ họa: N.KH.

Ngân hàng cần nguồn vốn rất lớn

Ông Phan Duy Hưng - giám đốc phân tích Visrating - cũng cho rằng các ngân hàng sẽ cần tăng cường phát hành trái phiếu dài hạn hơn nữa để bổ sung nguồn vốn và an toàn vốn nhằm tuân thủ các quy định về tỉ lệ an toàn hoạt động.

Việc phát hành trái phiếu hỗ trợ tăng trưởng tín dụng càng được thúc đẩy hơn trong bối cảnh tăng trưởng tiền gửi chậm lại do điều kiện hoạt động kinh doanh suy giảm trong giai đoạn 2021 - 2022.

Theo số liệu từ Visrating, các ngân hàng đã phát hành 196.000 tỉ đồng trái phiếu năm 2023, cao hơn đáng kể mức 104.000 tỉ đồng của năm 2019. Các ngân hàng đã sử dụng nguồn vốn này chủ yếu để hỗ trợ các khoản cho vay dài hạn, đáp ứng các tỉ lệ theo quy định: kiểm soát tỉ lệ vốn ngắn hạn cho vay trung và dài hạn dưới 30% và tỉ lệ cho vay trên tiền gửi ở mức 85%.

Theo ước tính của Visrating, ngành ngân hàng sẽ phát hành hơn 283.000 tỉ đồng trái phiếu tăng vốn cấp 2 trong ba năm tới. Theo đó, khoảng 55% trái phiếu tăng vốn cấp 2 mới sẽ được phát hành bởi các ngân hàng quốc doanh do vốn cấp 2 của các ngân hàng này sẽ bị khấu trừ đáng kể.

Nôm na, các ngân hàng sẽ cần phát hành trái phiếu tăng vốn cấp 2 mới để thay thế các trái phiếu bị khấu trừ và tăng mức an toàn vốn, miễn sao vốn tự có cấp 2 không được vượt quá 100% vốn tự có cấp 1 (chủ yếu gồm vốn điều lệ, các quỹ dự trữ và lợi nhuận chưa phân phối).

PGS.TSKH Võ Đại Lược - nguyên viện trưởng Viện Kinh tế và chính trị thế giới - cho biết so với nhiều ngành nghề khác, đặc biệt là bất động sản, trái phiếu ngân hàng được nhìn nhận ở mức độ khá an toàn. Bởi vậy dù nhóm tổ chức tín dụng phát hành trái phiếu kỳ hạn tương đối dài, khoảng 3 - 5 năm với lãi suất 5 - 6% nhưng vẫn thu hút được nhà đầu tư.

Vị chuyên gia nhìn nhận việc phát hành trái phiếu kỳ hạn dài trong bối cảnh mặt bằng lãi suất thấp như hiện nay là phù hợp với ngân hàng. Theo đó, các nhà băng có thể hạn chế bớt rủi ro gia tăng về chi phí vốn đầu vào khi lãi suất đang có xu hướng tăng trở lại.

Về tác động với thị trường chung, sự thúc đẩy phát hành ở nhóm ngân hàng góp phần tạo nên sự hồi phục của trái phiếu sau nhiều vụ vi phạm gây đổ vỡ niềm tin. Tuy nhiên ông Lược cho rằng kênh trái phiếu cần được thúc đẩy tốt hơn bởi các nhóm ngành khác, trong đó có bất động sản. Nếu là sân chơi chủ yếu cho ngân hàng thì tác dụng của kênh huy động vốn này chưa được phát huy triệt để, tạo sức lan tỏa trong quá trình phục hồi nền kinh tế.

Ngoài ra vị chuyên gia cũng nhắc nhở nhà đầu tư, đối với trái phiếu do bất kỳ tổ chức nào phát hành, kể cả ngân hàng, cũng cần được nhận thức đầy đủ các rủi ro về khả năng chậm thanh toán cùng các cam kết khác.

Trái phiếu doanh nghiệp "chao đảo" trước tỉ giá và lãi suất

Thị trường trái phiếu doanh nghiệp Việt Nam đang đứng trước những thách thức không nhỏ khi tỉ giá USD/VND và lãi suất tiết kiệm đồng loạt tăng trong thời gian gần đây.

Theo ghi nhận, đồng Việt Nam đã mất giá khoảng 5% so với USD từ đầu năm đến nay. Tại các ngân hàng thương mại, giá USD đã chạm mốc 25.473 đồng ở chiều bán ra, trong khi trên thị trường tự do, con số này lần đầu tiên vượt ngưỡng 26.000 đồng, tạo nên một kỷ lục mới.

Song song đó, lãi suất tiết kiệm cũng bắt đầu có dấu hiệu tăng trở lại. Cụ thể, lãi suất kỳ hạn 12 tháng đã tăng từ 4,6% vào cuối tháng 2 lên 4,8% vào cuối tháng 6, theo dữ liệu từ Wigroup.

Chuyên gia từ Fiinratings cảnh báo xu hướng này có thể làm gia tăng rủi ro cho các trái phiếu doanh nghiệp có cơ chế lãi suất thả nổi. Tuy nhiên ở chiều ngược lại, đây cũng có thể là động lực để các doanh nghiệp đẩy mạnh phát hành trái phiếu dài hạn với lãi suất cố định.

Nguồn: https://tuoitre.vn/ngan-hang-thanh-trum-phat-hanh-trai-phieu-20240629235048392.htm

![[Ảnh] Chủ tịch nước Lương Cường tiếp Thủ tướng Ethiopia Abiy Ahmed Ali](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/504685cac833417284c88a786739119c)

![[Ảnh] Khai mạc Hội nghị thượng đỉnh Diễn đàn Đối tác vì Tăng trưởng xanh và Mục tiêu toàn cầu lần thứ tư](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/488550ff07ce4cd9b68a2a9572a6e035)

![[Ảnh] Nhiều hoạt động thiết thực giao lưu hữu nghị quốc phòng biên giới Việt Nam-Trung Quốc lần thứ 9](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/3016ed3ef51049219574230056ddb741)

![[Ảnh] Chủ tịch Quốc hội Trần Thanh Mẫn hội kiến Thủ tướng Ethiopia Abiy Ahmed Ali](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/c196dbc1755d46e4ae7b506c5c15be55)

![[Ảnh] Khai mạc Triển lãm về Tăng trưởng xanh](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/253372a4bb6e4138b6f308bc5c63fd51)

![[Ảnh] Chủ tịch nước Lương Cường gặp mặt 100 điển hình tiêu biểu Chương trình Việc tử tế](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/ce8300edfa7e4afbb3d6da8f2172d580)

Bình luận (0)