6月10日午後、信用機関に関する法律の改正案に対する意見を説明した国家銀行総裁のグエン・ティ・ホン氏は、この法案は120件を超える意見が寄せられ、大きな注目を集めたと述べた。

国立銀行総裁グエン・ティ・ホン

同氏によれば、この法案は、銀行業務における不正操作や株式相互保有を防ぐことを目的として、株主や関連者の所有権の制限や信用限度額など、多くの新しい概念を追加している。これは政治局および各レベルの要請でもあります。ここでは、企業法に比べて関連者の概念の範囲が拡大されています。

総裁はまた、法律では株式の相互保有は認められていないが、実際には株主が銀行に知られることなく関係者に自分の名義で株主となるよう依頼していると述べた。 「最近、所有者名義に関する新たな事例がいくつか発見されています。相互所有を徹底的に管理するためには、この規制だけでなく、取引の透明性確保など、様々な機関による様々なツールやソリューションを活用する必要があります」と洪氏は述べた。

銀行に大きく依存する事業への投資におけるリスク

顧客または顧客と関係者に対する信用限度額を削減すると困難が生じ、経済全体の信用が減少するという代表団の懸念に関して、洪総裁は、現在、投資需要とベトナム企業は銀行システムに大きく依存していると述べた。国際機関も、投資資金が銀行に依存し続けるとリスクがあると警告している。

「世界経済が複雑に変動し、企業や人々に影響を与えると、銀行にも影響が及びます。銀行がドミノ効果を発揮すれば、経済にも大きな影響を及ぼします。そのため、資本市場、債券、証券の発展は同期していなければなりません」と洪氏は述べた。

特に、大量引き出し事件発生時の早期介入については、洪氏によると、2022年10月のSCBの大量引き出し事件や米国の一連の銀行破綻など、過去の脆弱な銀行の取り扱いにおける実際的な困難を踏まえた草案の新たなポイントだという。

検査プロセス中、規制当局は問題があれば信用機関に警告し、リスクがある場合は早期に介入する。銀行所有者は解決策を持っている必要があり、規制当局は介入措置を講じることになる。

具体的には、信用機関が国民への支払い時に流動性難に陥った場合に、中央銀行が最後の貸し手として支援するほか、他の信用機関や預金保険などからの動員などの措置をとる。

「ベトナムの預金保険は、信用機関が破綻した場合にのみ利用されます。しかし、米国などの世界の経験から見ると、預金保険機関の役割は遅れています。SCBと同様に、信用機関も貸出を行っていますが、法律に具体的な規定がないため、リスクを恐れて融資に踏み切れないのです」と洪氏は述べ、改正法案は、より多くの支援源を動員し、システムの安全性を高め、信用機関の破綻処理における管理機関の財務コストを削減することを目的としていると説明した。

特に、国立銀行総裁によれば、国際的な経験では、銀行が流動性の問題を抱えるまで介入を待つことはないとのことだ。彼女はまた、総資産が2,000億ドルを超え、不良債権が1%未満と非常に低く、リスク引当金が大きく、2010年から現在まで継続的に利益を上げているものの、依然として大量引き出しのリスクがある米国の2つの大手銀行(シリコンバレー銀行とシグネチャー銀行)の例を挙げました。

テクノロジーの発展により、人々は銀行に行く必要がなくなり、電話で自宅でお金を引き出すことができるようになりました。わずか数日間で1,000億ドル以上が引き出され、米国連邦準備制度理事会は1,000億ドル以上を借り入れざるを得なくなり、システム内の銀行も数百億ドルを貸し出さなければならなくなった。

国立銀行総裁グエン・ティ・ホン

決議42号の合法化に関して、グエン・ティ・ホン総裁は、実施の実践により不良債権が急速に減少したことが示されたと述べた。決議42号により、借り手の債務返済責任が強化され、借入・貸出活動における規律が強化されました。

実は、不良債権処理の過程で非常に重要な問題は担保の差し押さえです。したがって、法案では、担保資産の差し押さえは、担保契約における信用機関と顧客の間の合意に結び付けられる必要があると規定されています。顧客が債務を返済できない場合、信用機関は担保を差し押さえます...

[広告2]

ソースリンク

![[写真] ルオン・クオン大統領が大統領府副長官の任命決定を発表](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/501f8ee192f3476ab9f7579c57b423ad)

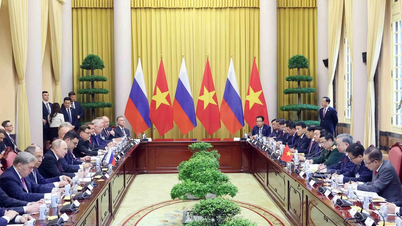

![[写真] 事務総長がアゼルバイジャン訪問を終え、ロシア連邦訪問へ出発](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/7a135ad280314b66917ad278ce0e26fa)

![[写真] チャン・タン・マン国会議長が第1回国会党大会文書小委員会の会議を主宰](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/72b19a73d94a4affab411fd8c87f4f8d)

![[写真] ファム・ミン・チン首相が民間経済発展政策諮問委員会と会談](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/387da60b85cc489ab2aed8442fc3b14a)

コメント (0)