多額の資本がなくても不動産投資は可能

6月18日午後の財務省の定例記者会見で、国家証券委員会のブイ・ホアン・ハイ副委員長は、VPS証券会社と協力し、同社に対し、分割不動産の形での証券証書の配布を直ちに停止するよう要請したと述べた。

国家証券委員会の責任者によれば、現在この不動産投資手法に関する規制はない。 「管理機関はこれを高リスク型と評価し、VPS社にこの製品の配布を停止するよう要請した」とハイ氏は述べた。

この人物はまた、海外市場にはこの種のビジネスに伴うリスクを管理・制限するための特別な規制があるが、ベトナムにはまだそれがないと述べた。

グエン・ドゥック・チ財務副大臣も、財務省がこの件に関して証券委員会に指示したと述べた。

チー氏によれば、現行法では禁止規定はないが、国家管理機関の観点から、証券委員会は証券会社の活動を厳しく監視する責任があるという。

これらの企業によるサービスの提供は、ライセンスを受けた事業分野および業種の範囲内で行う必要があります。この範囲外であれば、経営陣が総合的な評価を行えるよう停止する必要があるとチー氏は断言した。

不動産投資分割モデルとは、本質的には、株式を分割する形で多くの投資家に不動産を販売することです。このモデルは4〜5年前にベトナム市場に登場しました。これまでにも、Moonka、Houze Invest、Sunshine Homes など、同様の運営を行っているモデルがいくつかあります。

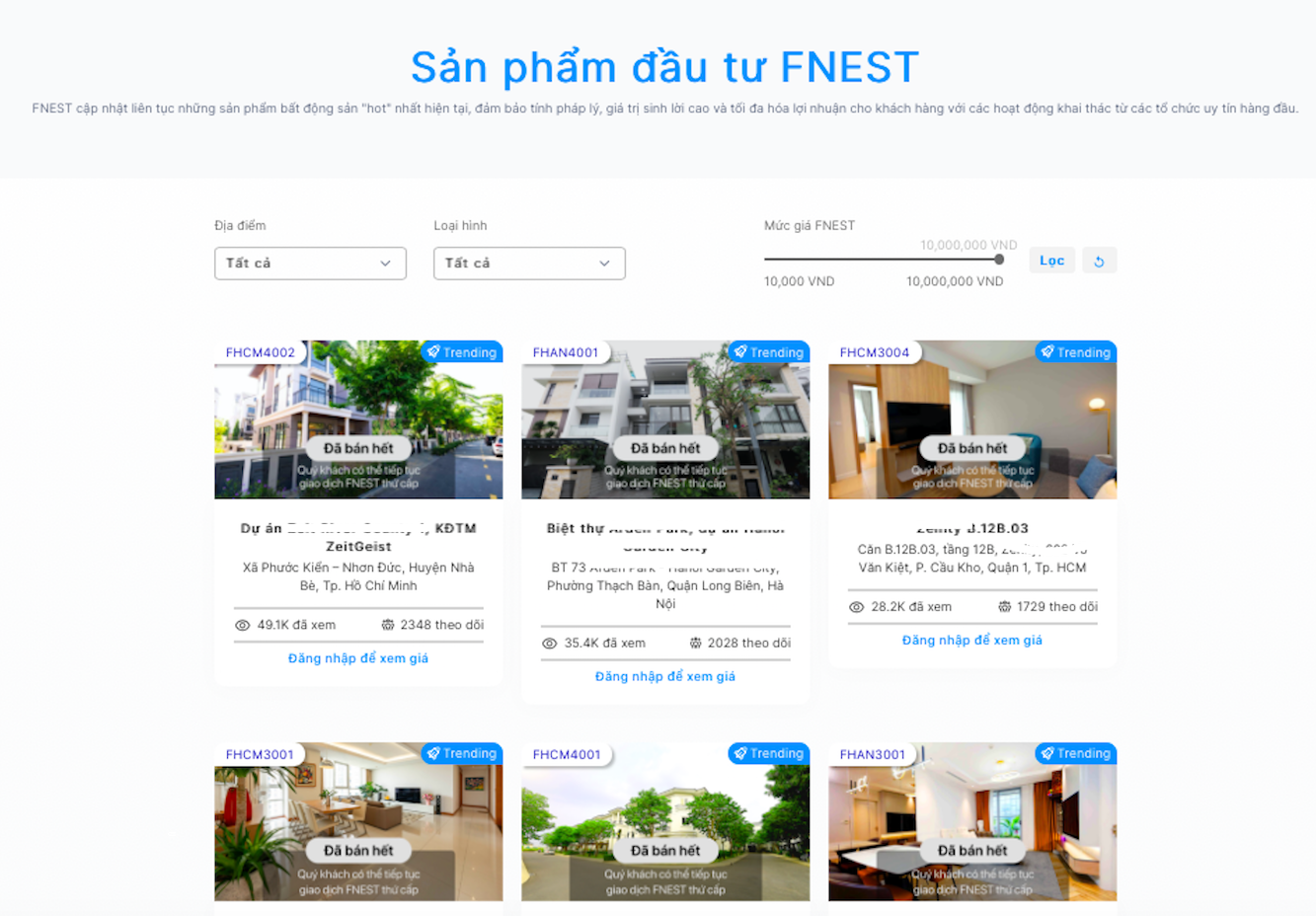

最近、Fnest JSC は VPS Securities Company の SmartOne アプリケーションを通じて不動産投資サービスを提供しています。

参加するには、顧客は VPS 投資家である必要があります。したがって、各不動産は事業部門によって評価され、Fnest 部門の主な投資家に販売できる株式数に変換されます。 1 Fnestは10,000 VNDに相当します。たとえば、250億VNDの価値がある不動産は、250万Fnestに相当します。 Fnest が提供する不動産ポートフォリオは、別荘、ショップハウス、アパートなど、非常に多岐にわたります。

VietNamNetの記者で弁護士のマイ・タオ氏と話したTAT法律事務所は、このモデルの強みは、多額の資本を投資する必要がなく、不動産の一部を所有したいという希望に応じて不動産に投資できる投資家の心理に正しく作用することだと評価した。

「従来の不動産ビジネスモデルに4.0テクノロジープラットフォームを組み合わせた新しい外観を追加することで、顧客に不動産ビジネスモデルよりも多くの価値をもたらすことが約束されていますが、不動産市場にこのような「ハイブリッド」形式を作り出すと、このビジネス活動に不安定さが生じやすく、それを規制するための特定の法的廊下がない場合は紛争が発生しやすくなります」と弁護士のマイ・タオ氏は述べ、これがこのモデルの欠点であり、取引の関係者が注意を払う必要があると考えています。また、政府の管理機関は、取引に参加する人々に必要な警告を出す必要があります。

弁護士は、本質的に不動産市場におけるこの種の事業は、企業のための資金動員の一形態であると分析している。彼らは、不動産を、市場から資金を引き寄せて運転資金を容易に得るための金融投資チャネルとみなしています。したがって、法的には、不動産が市場に出されることを保証するための必要条件に加えて、その不動産の所有権に関して投資家を誤解させやすい「株式」という概念が使用されています。

「実際には、投資家は当事者間の合意に基づき、不動産価値の一部を株式という形で現金化して保有しているに過ぎません。現在、法律には不動産所有権を株式に分割する規定がないため、将来の不動産の所有権と管理権をめぐる紛争が生じやすいのです」と、弁護士のマイ・タオ氏は述べた。

弁護士は、利益と流動性の価値に関して、これは投資家に対する保証措置なしにモデルを販売する部門からの一方的なコミットメントを示すだけであり、そのため、小口投資家が必要に応じて資本を引き出すことは困難であると述べた。さらに、サービス料金を支払う必要があり、このモデルの価格管理と運用は明確で透明ではありません。

紛争が発生した場合、誰が責任を負うのでしょうか?

投資用不動産に関連する紛争の場合、誰が責任を負うのかという問題について、弁護士のマイ・タオ氏は、解決は合意と裁判所または仲裁での解決という2つのメカニズムに基づいていると述べた。

具体的には、当該事件の紛争解決の根拠は、契約書に記載されている条項、および契約書に添付されているその他の文書(ある場合)によって異なります。当事者間に法律の規定に違反しない当事者の権利と責任に関する明確な規定がある場合には、それが適用される。このモデル取引に参加する両当事者に具体的な規定がない場合には、関連する法的規制を考慮して当事者の責任を決定します。

「責任に関しては、Fnestと証券会社の2つの部門が、投資家の権利を確保し、不動産関連規制およびその他の関連法を遵守するための紛争解決について、第一義的な責任を負う必要があります。違反があった場合は、契約上の紛争解決と、権利侵害があった場合の投資家への補償(ある場合)に従って解決されます」と弁護士は述べた。

専門家らはまた、このモデルの問題点の一つは不動産評価にあると指摘した。したがって、不動産評価は、紛争が発生した場合に当事者が解決の根拠を得たり、投資家が適切な投資を行うための財務能力を把握したりするのに役立つ独立した活動です。

しかし、専門家は、紛争を最小限に抑えるために、投資家に直接不動産の法的文書(土地使用権証明書、家屋所有権証明書、建設許可証、プロジェクト受諾議事録など)の提供を要求し、それらの確認に注意を払うことを推奨しています。上記の情報は、建設省、天然資源環境省、公証人事務所などの管轄当局で調べることができ、その不動産が紛争状態になっていないか、抵当権が設定されていないか、投資家によって保証されていないかを確認できます。

また、契約は民法の規定に従った当事者間の合意であるため、投資家は投資家契約の条件も考慮する必要があります。特定の法律分野に直接的な規定がない場合は、民法が適用されます。

さらに、客観的な視点を持ちプロジェクトを評価するために、金融、投資、不動産を専門とする弁護士などの専門家に相談することが非常に重要です。訴訟や仲裁を必要とする紛争の場合は、必要な証拠を集約し、投資家の資産の散逸を回避するための緊急措置を講じる必要があります。

[広告2]

出典: https://vietnamnet.vn/hut-tien-dau-tu-nha-dat-chi-tu-10-000-dong-le-chua-quy-dinh-cam-bi-tuyt-coi-vi-sao-2293591.html

![[写真] ルオン・クオン大統領がハイフォン国際コンテナ港の開港式に出席](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/13/9544c01a03e241fdadb6f9708e1c0b65)

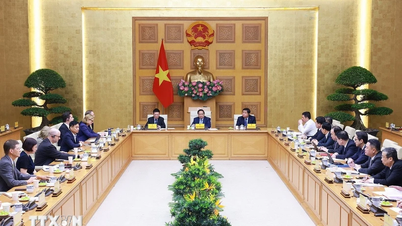

![[写真] ファム・ミン・チン首相が米国ビジネス代表者と会談](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/13/5bf2bff8977041adab2baf9944e547b5)

コメント (0)