一律 0.1% の税金を徴収すると、証券口座が固定されておらず、時間ごとに変動するため非常に複雑な証券投資に対する個人所得税の精算時間を短縮できます。

多くの専門家は、証券収入への課税方法の変更が投資家と証券会社に大きな問題を引き起こすことを懸念している - 写真:クアン・ディン

さらに、提案されている20%の税率は高すぎます。

多くの証券専門家はこれを推奨しているが、投資家が利益を得るか損失を得るかに関係なく、各証券売却額に0.1%の税金を課すのは不合理であると認めている。

以前、財務省は個人所得税(PIT)の影響を評価した最近の報告書の中で、損失を出しながらも0.1%の税金を支払うのは「不適切」であると認め、証券所得税の計算方法を再定義すると述べていた。

0.1% を収集すると、シンプル、透明、サーフィンを制限...?

私たちと話した株式投資家のラン・ホアン氏(ハノイ)は、現在の0.1%の計算では、1億ドンで証券を売却した場合、投資家は利益か損失かに関係なく、10万ドンの個人所得税を支払わなければならないと語った。

ホアン氏は「損失を出しながら株を売却すると、収入がなくなり税金を払わなければならないのは不合理だ。この課税方法を見直す必要がある」と述べた。

株式専門家によると、税務当局は2007年に証券譲渡に暫定的に0.1%の税金を徴収し、確定後に所得から20%を控除する案を提示した。

具体的には、証券会社が譲渡総額の0.1%を一時的に控除し、投資家は後日、税務精算・申告を行うことになります。仮納税額が多ければ投資家には還付され、逆に不足額があればさらに多く支払う必要があります。

原価および関連費用を決定できない場合、投資家は各販売の合計価格に対して 0.1% の税金を支払う必要があります。しかし、2014年に税務当局はすべての取引に現在の0.1%の徴収方法を適用することを決定しました。

元税務総局大企業税務部長のグエン・ヴァン・フン氏によれば、個人所得税の基本原則は実際の所得に「課税」することであり、損失を支払う必要はない。

しかし、DSC証券ホーチミン支店長のブイ・ヴァン・フイ氏は、私たちとの会話の中で、各売却額に0.1%という現在の利率を適用することは、投資家と証券会社双方にとってシンプルで透明性が高く便利だと語った。

大きな利益を上げている投資家にとっては、獲得した利益に対して20%の税金を支払うよりも、この税金計算の方が有利になります。

「さらに、現在の税収方式は、投機的な投資家や高頻度の短期トレーダーにとって利益をもたらしません。投資家が株式を取引すればするほど、国が徴収する税金は増えます。これは、市場をより長期投資へと促進することに貢献するでしょう」とフイ氏は述べた。

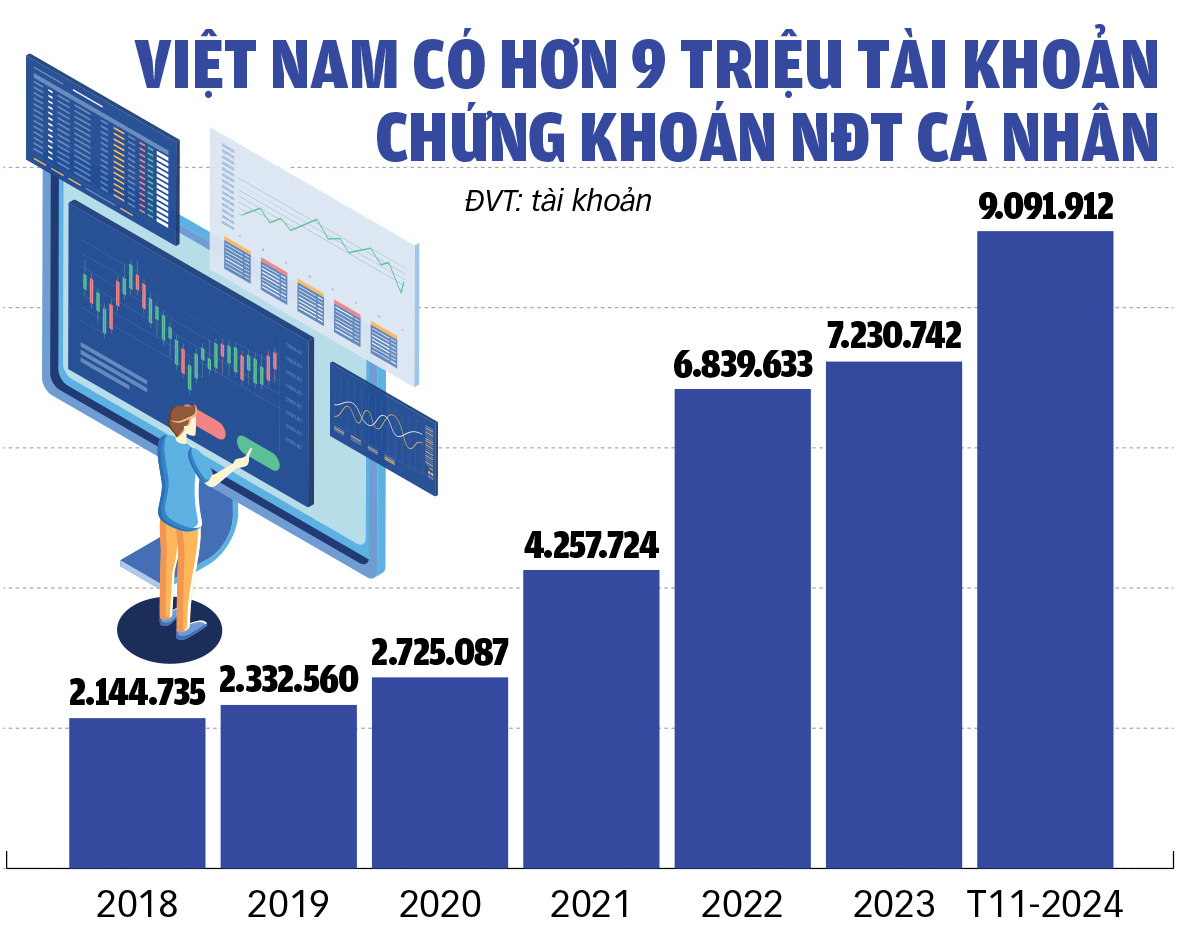

出典: VSDC - グラフィック: TUAN ANH

投資家は証券税の決済に困難に直面

フイ氏によれば、経営情報システムがまだかなり断片化しており、証券会社間のデータベースの接続も今のように別々であるため、税務決済が必要になった場合、非常に複雑になり、投資家と証券会社の双方にとってさらに時間がかかることになるだろう。

別の証券会社の取締役は、改正案が利益の20%を徴収する一方で、損失は翌年以降の税金から控除できないとなると不合理になると懸念を示した。株式投資で得た利益に対して20%の税金を徴収するのは高額なので、投資家が損失を出した場合の税金控除を考慮する必要があります。

「税率とその計算方法の調査・改正においては、株式市場への影響も考慮する必要がある。株式市場は経済にとって重要な資金動員経路であり、過度に高額あるいは不当な税収によってこの市場に悪影響が及ぶような事態は避けるべきである」と氏は述べた。

AzFin金融コンサルティング・トレーニング会社のダン・トラン・フック会長も、0.1%の「一律」税金徴収メカニズムにより、個人の税金決済にかかる時間が短縮されるとともに、株式の売買価格を決定するプロセスも短縮されると述べた。

一方、証券口座は固定されておらず、時間ごとに変動するため、証券投資活動に関する税務処理は非常に複雑です。

さらに、配当金、追加発行権、その他多くの要因によって投資家の資本コストが歪められる可能性があるため、利益または損失のパーセンテージを決定することは非常に困難になります...

「最も合理的なのは、年間のすべての取引に適用することです。投資家が利益を出せば税金を支払うことになります。損失を出せば、翌年の利益が出たときに税金を控除することができます」とフック氏は提案した。

フック氏によると、20%の所得税は非常に複雑であり、税金の損失を避け、誤った課税を回避し、株式投資の公平性を生み出すために、適切かつ効果的な税制を構築できるように注意深く研究する必要がある。

「税金の徴収を国家にとって効率的かつ投資家にとって便利なものにするためには、証券会社間でデータを同期し、税務関連の手続きを最適化するソリューションを推進する必要がある」とフック氏は提案した。

グエン・ホアン・ハイ氏(ベトナム金融投資家協会(VAFI)副会長):

高い株式所得税は不当だ

従来提案されている証券所得(利益)に対する税率20%が適切ではない場合。この税率は法人所得税に相当するため、企業は発生したすべての費用を計上できますが、個人投資家は発生した費用を記録することができません。

投資家は証拠金金利、仲介手数料、生活費を支払わなければなりません。経費や家族控除を考慮に入れなければ、個人投資家に対する20%の税率は実現不可能であり、特に証券取引を主な収入源および生計手段としている投資家にとっては実現不可能です。

米国やアジアの多くの地域のような先進市場では、証券からの課税所得は翌年の総所得に基づいて計算されます。これにより、所得の少ない人は税金が免除または軽減され、今年の損失は翌年に還付されることになります。

ベトナムは先進国の方法を適用することができません。そのため、証券税を一括課税という形で徴収することが考えられますが、売却価格から購入価格を差し引いた結果が利益であれば5%の税金を支払う必要がありますが、損失が出ている場合は支払う必要はありません。また、多くの投資家が大きな損失を被っている一方で、優待株にかかる税率は高すぎるため、見直すことが推奨されています。

具体的には、現在の規制によれば、投資家はボーナスや配当金を受け取る際に、5%の個人所得税が控除されます。しかし、配当落ち日には株価は配当と同じ割合で下落します。

本質的には、投資家の資産は増加せず、市場が不利になると株価は下落することさえあります。したがって、配当金や優待株に5%の税金を課すのは高すぎて不合理です。

デリバティブ証券に係る追加的個別税制に関する調査

2019年証券法では、証券には株式、債券、デリバティブおよびその他の種類の証券が含まれると規定されています。しかし、多くの専門家は、デリバティブ証券投資家の売却価格全体に基づいて税金を計算することは合理的ではないと考えています。

財務省も、原証券とデリバティブ証券には性質の相違があることを認めた。したがって、デリバティブ証券の価値は、1 つ以上の原資産の価値によって決まります。デリバティブ証券を保有する投資家は、原証券を保有する場合のような株主権利を享受しません。

また、デリバティブ市場では、原資産市場のように、取引代金全体を移転し、売り手から買い手へ資産を移転する取引は行われません。投資家間の譲渡代金は価格差額(利益/損失)のみです。

したがって、財務省は、デリバティブ証券に対する個人所得税に関する具体的な規制を検討し、補足して、この活動の実態と特徴との整合性を確保し、実施プロセスにおいて納税者と税務当局に有利な条件を整える必要があることに同意します。

[広告2]

出典: https://tuoitre.vn/dau-tu-chung-khoan-co-lai-moi-nop-thue-nhieu-rac-roi-kho-kha-thi-20241213080341756.htm

![[写真] ファム・ミン・チン首相が密輸、貿易詐欺、偽造品対策会議を議長として開催](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/14/6cd67667e99e4248b7d4f587fd21e37c)

コメント (0)