Grâce à la récente décision de la FED, le marché boursier et les obligations du Trésor sont considérés comme deux facteurs qui en bénéficient.

Les rendements des obligations américaines à deux ans ont fortement chuté suite aux commentaires du président de la Fed, Jerome Powell, après la réunion politique. La pression sur le Trésor américain s'atténue, ce qui se propage à travers l'économie mondiale, affectant les prix des actifs, nuisant aux acheteurs de maisons et augmentant le coût des affaires pour les entreprises américaines.

Alors que la Fed laisse toujours ouverte la perspective d'une action politique supplémentaire pour stimuler une forte croissance économique, selon M. Powell, les rendements élevés des bons du Trésor américain pourraient aider la banque centrale à maintenir des conditions monétaires restrictives pour éliminer la surinflation actuelle.

La question est désormais de savoir si la Fed pourrait être désavantagée si l’environnement financier tendu devenait incontrôlable. On pense que la raison en est venue de M. Powell lui-même : la Réserve fédérale a désormais terminé sa campagne de resserrement monétaire agressive. Si l’environnement est trop tendu, le risque de récession pour l’économie américaine sera plus élevé.

« Je pense que le problème du président actuel est de s'adresser au marché de manière encourageante : les actions montent et les rendements obligataires baissent. Il s'agit d'assouplir les conditions financières afin d'éviter un nouveau resserrement de la politique monétaire », a déclaré Bill Dudley, ancien président de la Fed de New York.

Les rendements des obligations américaines ont chuté après que le département du Trésor américain a annoncé son intention de vendre une quantité de titres inférieure aux attentes la semaine prochaine, tandis qu'un indicateur de l'activité des usines américaines s'est également révélé inférieur aux attentes.

Plus généralement, l'indice Bloomberg des conditions financières américaines, qui mesure la tension sur les marchés monétaires, obligataires et boursiers, a chuté pendant trois mois consécutifs, la hausse des taux d'intérêt ayant fait chuter l'indice boursier S&P 500.

Alors que M. Powell a laissé ouverte mercredi la possibilité d'une nouvelle hausse des taux en décembre, les marchés continuent d'évaluer les points de vue du Comité fédéral de l'open market. Autrement dit : « Des conditions financières et de crédit plus strictes pour les ménages et les entreprises pourraient affecter l’activité économique, l’emploi et l’inflation. »

« Cependant, la volatilité des conditions financières constitue un défi majeur », selon l'ancien vice-président de la Fed, Richard Clarida. Il a ajouté que les décideurs politiques « pourraient regretter » de s'être concentrés sur les données de marché volatiles, a déclaré Jim Reid, spécialiste du crédit pour l'Europe et les États-Unis chez Deutsche Bank AG.

Wall Street fait grimper les coûts de financement pour les consommateurs et les entreprises, ce qui nuit à la demande, selon certains. De son côté, la Standard Chartered Bank estime qu'un environnement financier plus restrictif pourrait réduire de plus d'un point de pourcentage la croissance économique sous-jacente des États-Unis l'année prochaine.

« La hausse des rendements hypothécaires, des obligations d'entreprise et des bons du Trésor, combinée à la vigueur du dollar et à la faiblesse des actions, a accentué le frein attendu à l'économie américaine. Les risques potentiels pour la croissance pourraient être sous-estimés, surtout s'ils ne sont pas maîtrisés », indique le rapport.

Source

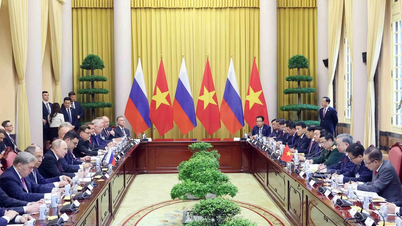

![[Photo] Le secrétaire général To Lam entame une visite officielle en Russie et assiste au 80e anniversaire de la victoire sur le fascisme](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/5d2566d7f67d4a1e9b88bc677831ec9d)

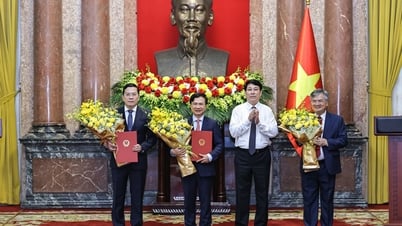

![[Photo] Le président Luong Cuong présente la décision de nommer le chef adjoint du cabinet du président](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/501f8ee192f3476ab9f7579c57b423ad)

![[Photo] Le Secrétaire général conclut sa visite en Azerbaïdjan et se rend en Fédération de Russie](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/7a135ad280314b66917ad278ce0e26fa)

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, préside la réunion du sous-comité des documents du premier congrès du Parti de l'Assemblée nationale](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/72b19a73d94a4affab411fd8c87f4f8d)

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le Conseil consultatif politique sur le développement économique privé](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/387da60b85cc489ab2aed8442fc3b14a)

![[Photo] Le Premier ministre Pham Minh Chinh s'entretient au téléphone avec le Premier ministre singapourien Lawrence Wong](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/8/e2eab082d9bc4fc4a360b28fa0ab94de)

Comment (0)