ANTD.VN - Dans le contexte de nombreuses difficultés économiques qui ont fortement affecté de nombreuses banques de petite taille, les résultats commerciaux préliminaires des quatre banques commerciales par actions d'État (Vietcombank, VietinBank, BIDV et Agribank ) sont tous très positifs.

Image lumineuse de Big4

En regardant les résultats commerciaux préliminaires, on peut voir que les banques publiques sont assez positives, toutes ont dépassé la barre du milliard de dollars de bénéfices.

Lors d'une récente conférence de synthèse, le directeur général de Vietcombank a déclaré que le bénéfice avant impôts de la banque en 2023 avait augmenté de 10,2% par rapport à 2022 et avait achevé le plan assigné.

Bien qu'elle n'ait pas annoncé de chiffres précis, auparavant en 2022, cette banque avait enregistré un bénéfice avant impôts consolidé de 37 368 milliards de VND et un bénéfice individuel de plus de 36 702 milliards de VND. Ainsi, avec un taux de croissance de plus de 10%, le bénéfice consolidé avant impôts estimé de Vietcombank pourrait atteindre cette année plus de 41 000 milliards de VND.

Avec les résultats ci-dessus, Vietcombank a établi un nouveau record de bénéfices et continue de maintenir son « trône » dans l'ensemble du système, surpassant de loin les autres banques du groupe Big4 telles que BIDV , VietinBank et Agribank.

D'ici fin 2023, la mobilisation de capitaux de Vietcombank sur le marché I atteindra environ 1 410 000 milliards de VND, en hausse de 12,1 % par rapport à 2022. L'encours de crédit atteindra 1 270 000 milliards de VND, en hausse de 10,6 % par rapport à fin 2022.

Le taux de créances douteuses selon la circulaire 11 est de 0,97 % ; Le solde du fonds de réserve de risque selon la circulaire 11/2021/TT-NHNN est de 34 338 milliards de VND, le ratio de réserve pour créances douteuses atteint 185 %.

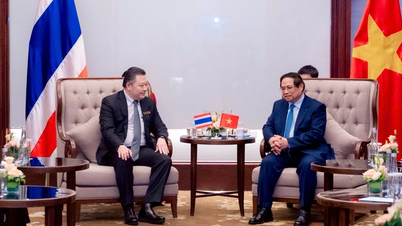

|

Les grandes banques enregistrent des résultats commerciaux plutôt positifs |

Un autre « grand acteur », BIDV, a également maintenu des résultats commerciaux assez positifs l'année dernière. Selon les résultats commerciaux préliminaires annoncés par la banque, de nombreux objectifs ont été atteints et même dépassés par rapport au plan assigné.

Plus précisément, le bénéfice consolidé avant impôts a atteint plus de 27 400 milliards de VND. Dont le bénéfice avant impôts des banques commerciales a atteint 26 750 milliards de VND ; Le bloc de filiales a atteint 1 290 milliards de VND et le bloc de coentreprises a atteint 945 milliards de VND.

D'ici la fin de 2023, le total des actifs de BIDV atteindra 2,26 millions de milliards de VND, continuant ainsi à maintenir sa position de banque commerciale par actions avec le plus grand total d'actifs du système. La mobilisation de capitaux a atteint 1,89 million de milliards de VND, en hausse de 16,5 % ; Le solde créditeur en cours a atteint 1,75 million de milliards de VND, en hausse de 16,66 %. Le taux de créances douteuses selon la circulaire 11 est contrôlé à 1,1 % ; Le ratio de couverture des créances douteuses (solde du Fonds de réserve pour risque de crédit/solde des créances douteuses) a atteint 192 %.

D'ici fin 2023, le solde total des crédits en cours de VietinBank atteindra plus de 1,5 million de milliards de VND, soit une augmentation de 15 % par rapport à fin 2022. La qualité du crédit s'est améliorée, avec un ratio de créances douteuses de 1,15 % ; Le ratio de couverture de la dette a atteint 160%, maintenu à un niveau élevé.

La mobilisation de capitaux de VietinBank a augmenté de 13,7%, dont les dépôts à vue (CASA) ont augmenté de 27%.

Pour Agribank, la Banque estime que le bénéfice avant impôts pour l'ensemble de l'année atteindra environ 25 300 à 25 400 milliards de VND, soit une augmentation de 14,5 à 15 % par rapport à l'année précédente.

D'ici fin 2023, le total des actifs d'Agribank dépassera 2 millions de milliards de VND, avec un capital atteignant plus de 1,88 million de milliards de VND. Le total des prêts en cours à l’économie a atteint plus de 1,55 million de milliards de VND, en hausse de 7,4 % ; Le ratio de créances douteuses est contrôlé en dessous de 2 %.

On s’attend à une divergence majeure.

Outre les quatre « grandes » banques ci-dessus, plusieurs autres banques ont également dévoilé leurs résultats commerciaux pour 2023. Parmi elles, Sacombank a enregistré une augmentation estimée à 50 % de son bénéfice consolidé avant impôts par rapport à 2022, atteignant 9 500 milliards de VND et réalisant 100 % du plan fixé par l'assemblée des actionnaires.

Le total des actifs de la Banque est estimé à près de 664 000 milliards de VND, dont les actifs rentables représentent 90,3 %. La mobilisation totale est estimée à plus de 574 000 milliards de VND ; Les prêts sont estimés à plus de 487 000 milliards de VND. Le ratio de créances douteuses est contrôlé à 2 %.

Ou PVCombank, les dirigeants de la Banque ont révélé qu'en 2023, la Banque devrait réaliser 129 % du plan de revenus et 100 % du plan de bénéfice avant impôts ; ratio minimum de fonds propres supérieur à 8 %.

Bien qu'aucun chiffre précis n'ait été divulgué, PVCombank s'est fixé l'année dernière un objectif de revenus pour la banque mère de 15 024,5 milliards de VND et un bénéfice avant impôts de 80 milliards de VND. Pour la banque fusionnée, le plan de revenus est de 15 559,4 milliards de VND et le bénéfice avant impôts est de 109 milliards de VND.

Bien que certaines banques aient enregistré de bons résultats l'année dernière, compte tenu des résultats commerciaux des trimestres précédents, il est prévu que le tableau des bénéfices bancaires de cette année présentera une grande différenciation.

Auparavant, au cours des 9 premiers mois de l'année, 16/28 banques ont enregistré une baisse de leurs bénéfices par rapport à la même période de l'année dernière, dont 1 banque a enregistré une perte (NCB). Certaines banques ont une forte baisse de leur bénéfice avant impôts comme : Eximbank (-76%), BacABank (-73%), ABBank (-65%), VietABank (-67%), VietBank (-66%), PGBank (-60%)...

Selon les prévisions de Vietcombank Securities Company (VCBS), les bénéfices de l'ensemble du secteur bancaire devraient ralentir et rester stables en 2023 et il y aura une différenciation des perspectives de bénéfices entre les groupes bancaires en 2024 avec un taux de croissance d'environ 10 %.

En cas de reprise lente du marché immobilier et de la macroéconomie, les bénéfices des banques de petite taille continueront de ralentir, voire de connaître une croissance négative.

Au contraire, les banques disposant de solides « tampons » ou celles qui prévoient d’augmenter leur capital cette année connaîtront une forte dynamique de croissance, qui devrait dépasser la moyenne du secteur, avec une croissance des bénéfices de 18 à 20 %.

Lien source

![[Photo] Les dirigeants du Parti et de l'État visitent le mausolée du président Ho Chi Minh](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/d7e02f242af84752902b22a7208674ac)

![[Photo] Cérémonie spéciale de lever du drapeau pour célébrer le 135e anniversaire du président Ho Chi Minh](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/1c5ec80249cc4ef3a5226e366e7e58f1)

![[Photo] Les dirigeants du Parti et de l'État assistent au programme artistique spécial « Vous êtes Ho Chi Minh »](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/18/6895913f94fd4c51aa4564ab14c3f250)

Comment (0)