Vietnam Prosperity Joint Stock Commercial Bank ( VPBank - HoSE: VPB) acaba de anunciar la Resolución de la Junta Directiva sobre la primera emisión de bonos privados en 2024.

Según VPBank, el banco planea utilizar los ingresos de la emisión y oferta de bonos para otorgar préstamos a clientes individuales y corporativos.

Se planea utilizar el capital recaudado de la emisión de bonos temporalmente inactiva en caso de desembolso según el cronograma, el capital recaudado de la emisión de bonos se mantendrá por VPBank en la cuenta de depósito a la vista del banco abierta en la oficina de transacciones del Banco Estatal de Vietnam .

En consecuencia, VPBank planea emitir 4.000 bonos al mercado, cada uno por un valor de 1.000 millones de VND, lo que equivale a un valor de emisión total de 4.000 billones de VND.

Este es un bono no garantizado, no convertible y sin warrant, no una deuda secundaria de VPBank. El código de bono es VPBB2427001, plazo 3 años. La fecha de lanzamiento prevista es el 16 de agosto de 2024.

Los bonos se emiten en forma de asientos contables, con lo que la propiedad de los bonos queda registrada en el registro; o asientos contables, datos electrónicos u otra forma prescrita por las leyes pertinentes.

Los bonos sólo podrán ser negociados entre inversores institucionales que sean también inversores profesionales en valores, salvo en los casos de ejecución en virtud de sentencia o decisión judicial legalmente eficaz, de laudo arbitral o de herencia conforme a lo dispuesto en la ley.

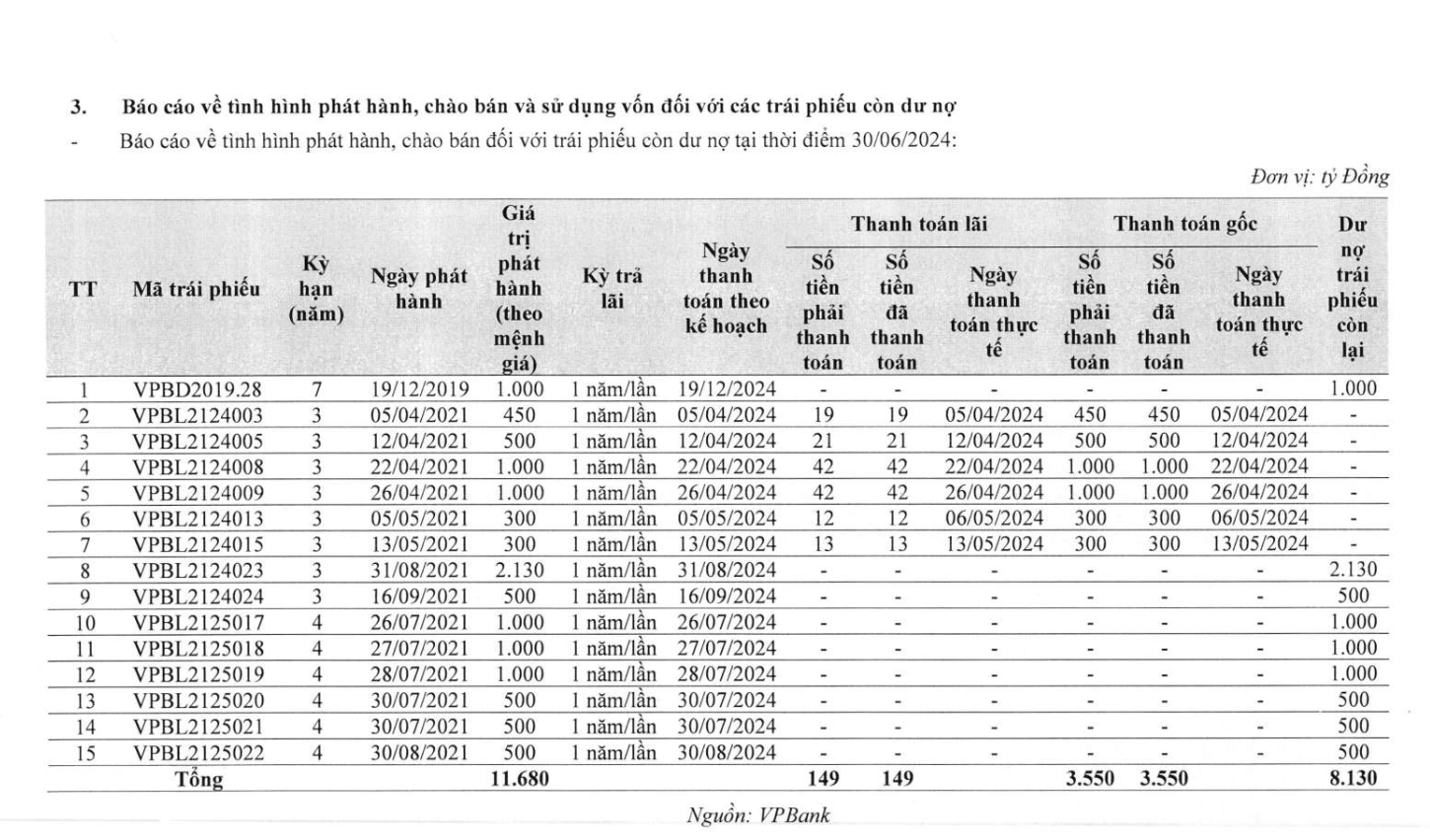

Informe de emisión de bonos de VPBank.

Según información de VPBank sobre la emisión y oferta de bonos en circulación al 30 de junio de 2024, el banco cuenta actualmente con 15 lotes de bonos. De los cuales, el banco pagó 149 mil millones de VND en intereses y 3,550 mil millones de VND en capital de bonos. El saldo restante de la deuda en bonos es de 8,130 billones de VND.

Según VPBank, el banco planea utilizar los ingresos de esta emisión de bonos y ofertas para otorgar préstamos a clientes individuales y corporativos.

Se planea utilizar el capital recaudado de la emisión de bonos temporalmente inactiva en caso de desembolso según el cronograma, el capital recaudado de la emisión de bonos se mantendrá por VPBank en la cuenta de depósito a la vista del banco abierta en la oficina de transacciones del Banco Estatal de Vietnam.

Al mismo tiempo, el Consejo de Administración de VPBank también aprobó una Resolución sobre el plan de recompra de bonos antes de su vencimiento.

En consecuencia, los casos de recompra de bonos de VPBank en la primera fase de 2024 antes del vencimiento son que cualquier propietario de bonos tiene derecho a solicitar al emisor que recompre todos los bonos que posee antes del vencimiento.

Cuando el tenedor del bono ejerce este derecho, el emisor está obligado a recomprar el bono completo antes del vencimiento.

Al mismo tiempo, el emisor tiene el derecho de solicitar a los tenedores de bonos que revendan todos los bonos que poseen antes del vencimiento.

Los bonos se canjean en la fecha de pago de intereses del primer período de intereses o en la fecha de pago de intereses del segundo período de intereses o el siguiente día hábil si las fechas de pago de intereses anteriores no son días hábiles.

Además, en 2024 o en el primer trimestre de 2025, VPBank también planea emitir bonos internacionales sostenibles de forma privada a una serie de inversores.

El tipo de emisión son bonos no convertibles, sin garantías y sin warrants. La moneda de emisión es USD con un volumen máximo de emisión de 400 millones de USD, plazo de 5 años.

El propósito de la emisión es proporcionar crédito para planes, proyectos y necesidades de financiamiento que cumplan con los criterios verdes y sociales elegibles bajo el marco de bonos sostenibles del banco.

[anuncio_2]

Fuente: https://www.nguoiduatin.vn/vpbank-sap-huy-dong-4000-ty-dong-trai-phieu-dot-1-nam-2024-204240815193615044.htm

![[Foto] Más de 17.000 candidatos participan en la Prueba de Evaluación de Competencias SPT 2025 de la Universidad Nacional de Educación de Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/e538d9a1636c407cbb211b314e6303fd)

![[Foto] Los lectores hacen fila para visitar la exposición fotográfica y recibir una publicación especial que conmemora el 135 cumpleaños del presidente Ho Chi Minh en el periódico Nhan Dan.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/85b3197fc6bd43e6a9ee4db15101005b)

![[Foto] El primer ministro Pham Minh Chinh preside una reunión sobre desarrollo de ciencia y tecnología.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/ae80dd74c384439789b12013c738a045)

![[Foto] Casi 3.000 estudiantes conmovidos por historias sobre soldados](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/21da57c8241e42438b423eaa37215e0e)

Kommentar (0)