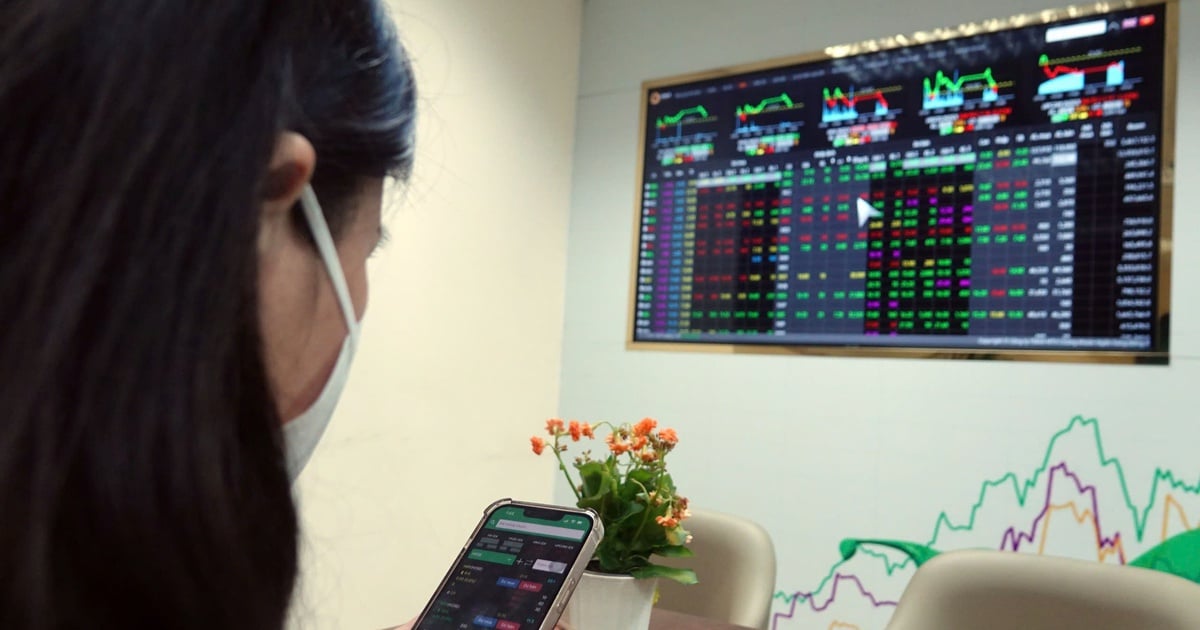

ANTD.VN - Las tasas de interés interbancarias aumentaron bruscamente después de que el Banco Estatal retiró dinero continuamente a través del canal de letras del tesoro, lo que demuestra que la liquidez del sistema bancario ha reducido un poco el superávit.

Según los últimos datos publicados por el Banco Estatal de Vietnam (SBV), la tasa de interés interbancaria promedio en VND el 20 de octubre en el plazo de un día (el plazo principal que representa el 90% del valor de la transacción) ha aumentado drásticamente, casi el doble, a 1,47%/año desde 0,79%/año registrado en la sesión anterior (19 de octubre). Esta es también la tasa de interés más alta para este plazo desde mediados de junio de 2023.

Así, en comparación con el final del mes pasado, el tipo de interés para este plazo ha aumentado 10 veces (a finales de septiembre, el tipo de interés overnight era de solo el 0,15%/año).

Además, los tipos de interés sobre otros términos clave también aumentaron drásticamente. El plazo de una semana se incrementó al 1,64%; Plazo de 2 semanas 1,66%; Plazo a 1 mes sube 1,86%.

|

La liquidez del sistema bancario ya no es demasiado abundante. |

Las tasas de interés interbancarias han tendido a aumentar fuertemente en las últimas sesiones, luego de que el Banco Estatal retirara dinero continuamente a través del canal de letras del Tesoro. Desde la reapertura de este canal el 21 de septiembre, el operador ha retirado continuamente 22 sesiones por un importe total de casi 241.600 mil millones de VND.

Junto con el fuerte aumento de los tipos de interés interbancarios, que muestra que la liquidez ha disminuido algo, la cantidad de dinero retirado también ha disminuido gradualmente. En la sesión del 23 de octubre, el volumen total de billetes emitidos fue de solo 850 mil millones de VND y la sesión anterior fue de 1,650 mil millones de VND.

Durante las sesiones pico, el operador absorbió hasta 20.000 billones de VND por sesión. Los tipos de interés ganadores en las últimas sesiones también aumentaron fuertemente hasta el 1,45% anual, en comparación con algo más del 0,5% anual en las primeras sesiones.

La decisión de emitir letras del Tesoro por parte del Banco del Estado tiene como objetivo ajustar la liquidez del sistema en un contexto de exceso de dinero por parte de los bancos. También se trata de una medida para reducir la presión cambiaria, al aumentar las tasas de interés interbancarias para el VND, ayudando a reducir la brecha de tasas de interés entre el dólar estadounidense y el VND.

El exceso de liquidez en el sistema ha sido confirmado muchas veces por los líderes del Banco Estatal de Vietnam, porque el crecimiento del crédito es muy limitado y las empresas no tienen necesidad de pedir dinero prestado. Los líderes del Banco Estatal de Vietnam afirmaron que operarán con flexibilidad para reducir la presión sobre los tipos de cambio y las tasas de interés para las empresas.

El vicegobernador del Banco Estatal de Vietnam, Dao Minh Tu, dijo que la agencia operará para estabilizar el tipo de cambio. Las empresas pueden estar tranquilas con respecto al tipo de cambio. Actualmente, el tipo de cambio aún fluctúa dentro del rango permitido. Afirmamos que no permitiremos la mentalidad de acumular divisas esperando a que el tipo de cambio suba. Actualmente, las abundantes reservas de divisas, los flujos de capital de IED que siguen creciendo y otras fuentes de divisas también se están desarrollando positivamente... son la base para estabilizar el tipo de cambio, afirmó el Vicegobernador.

Respecto a las tasas de interés, el líder del Banco Estado dijo que el organismo seguirá operando en una dirección estable, y las reducirá aún más cuando las condiciones lo permitan. Incluso el tipo de interés operativo puede reducirse aún más si las condiciones son adecuadas.

Sin embargo, el representante del Banco Estatal también admitió que la gestión de las tasas de interés es el problema más difícil en la gestión macroeconómica hoy en día. Porque cuando los tipos de interés caen bruscamente, la estabilidad cambiaria corre el riesgo de romperse, afectando la deuda externa, la calificación crediticia nacional...

Esto obliga al Banco Estatal a considerar y armonizar muchos factores en la gestión de la política monetaria.

[anuncio_2]

Enlace de origen

![[Foto] El Secretario General To Lam recibe al Presidente del Partido Liberal Democrático, el Primer Ministro japonés Ishiba Shigeru](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/63661d34e8234f578db06ab90b8b017e)

![[Foto] La esposa del primer ministro japonés visita el Museo de Mujeres Vietnamitas](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/8160b8d7c7ba40eeb086553d8d4a8152)

![[Foto] La esposa del Secretario General To Lam y la esposa del Primer Ministro japonés preparan juntas pasteles de arroz verde tradicionales.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/7bcfbf97dd374eb0b888e9e234698a3b)

![[Foto] Turistas extranjeros impresionados por la forma en que se transmite la historia a través de exposiciones interactivas en el periódico Nhan Dan.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/6bc84323f2984379957a974c99c11dd0)

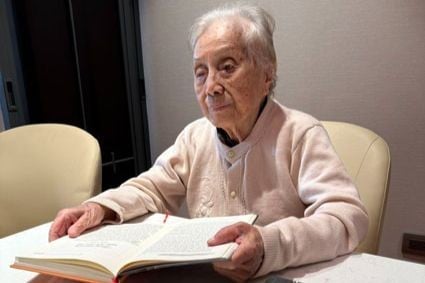

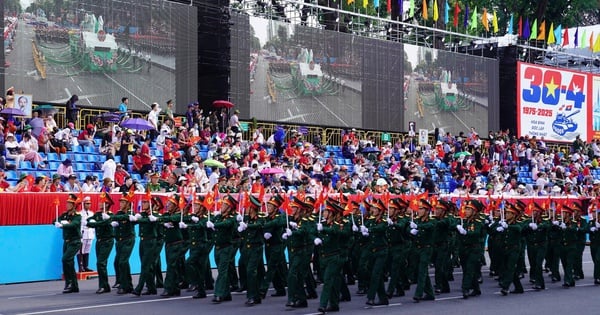

![[Foto] Testigos vivos del día de la liberación del país presentes en la exposición interactiva del periódico Nhan Dan](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/b3cf6665ebe74183860512925b0b5519)

![[Podcast]. Amo a mi vieja madre...](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/9469ccef275047fea3cad33463d1250e)

Kommentar (0)