Asia Commercial Joint Stock Bank (ACB) acaba de anunciar los resultados de la tercera emisión de bonos, la segunda en 2024.

En consecuencia, el banco movilizó con éxito 2 billones de VND en bonos el 25 de septiembre de 2024 en el mercado interno. El bono tiene un plazo de 2 años, con vencimiento previsto en 2026. La tasa de interés de emisión es del 4,9% anual.

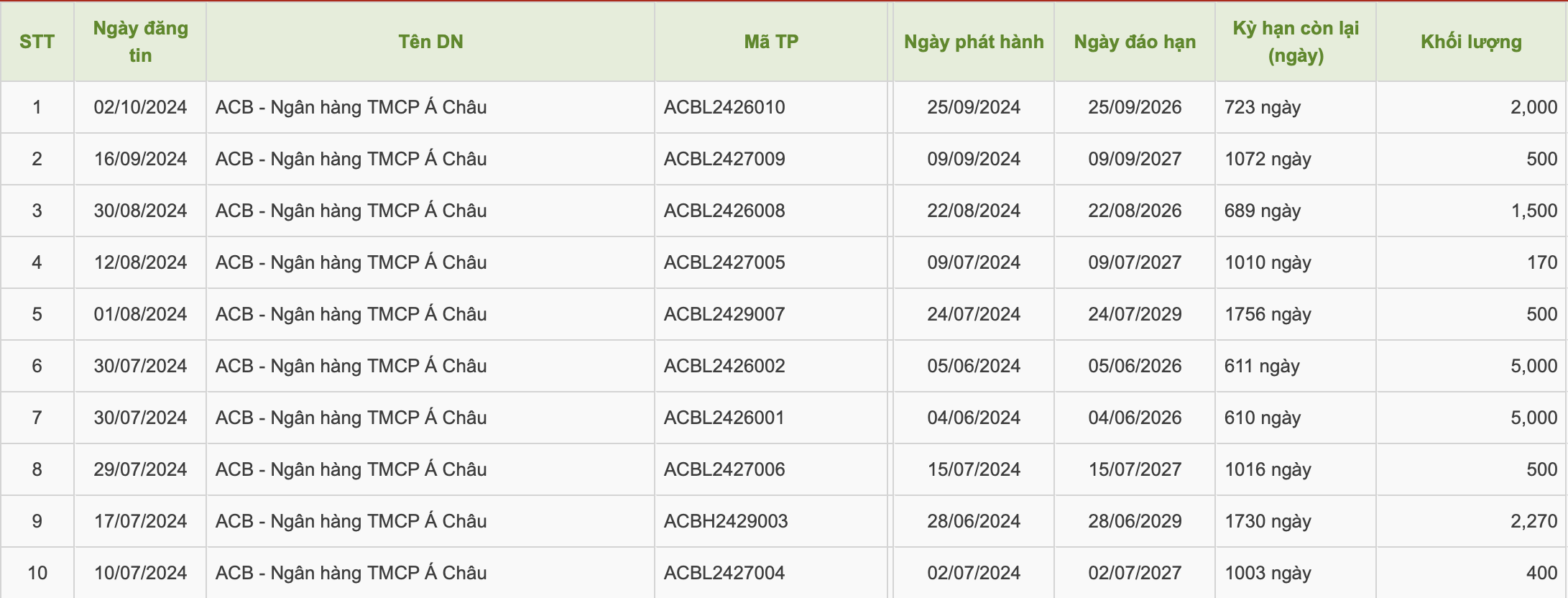

Según información de la Bolsa de Valores de Hanoi, desde principios de año, ACB ha emitido un total de 12 bonos al mercado con un valor total de 27,840 mil millones de VND.

En el cual, los códigos de bonos con mayor valor son de hasta 5.000 billones de VND. Solo en septiembre de 2024, el banco movilizó dos lotes de bonos por un valor total de 2,5 billones de VND.

Este año, el banco no ha recomprado ningún código de bono antes de su vencimiento. Respecto al pago del capital e intereses de los bonos, en el primer semestre de 2024, el ACB gastó casi 454 mil millones de VND para pagar intereses y 11,350 mil millones de VND para pagar el capital de los bonos.

Información sobre los códigos de bonos movilizados por la ACB en los primeros 9 meses de 2024.

Previamente, ACB anunció la Resolución del Consejo de Administración sobre la aprobación del segundo plan de emisión de bonos privados del banco en 2024.

El banco planea emitir un máximo de 15 billones de dongs en bonos al mercado, cada bono tiene un valor nominal de 100 millones de dongs o múltiplos de 100 millones de dongs, lo que corresponde a un total de 150.000 bonos emitidos.

Plazo máximo 5 años. El tipo de interés depende de la demanda del mercado. El Director General decidirá si el tipo de interés de los bonos será fijo o flotante, determinado por el tipo de interés de referencia más el margen.

Los bonos emitidos en la segunda fase son no convertibles, no garantizados y no constituyen deuda secundaria de ACB.

El propósito de la emisión de bonos es atender las necesidades de préstamos e inversiones, así como garantizar el cumplimiento de los estándares de seguridad prescritos por el Banco Estatal de Vietnam.

A finales de septiembre, los bancos movilizaron continuamente bonos al mercado. Anteriormente, el Banco Comercial Internacional de Vietnam (VIB) también anunció la finalización de la emisión de bonos por valor de 2 billones de VND codificados VIBL2427005 el 27 de septiembre con una tasa de interés del 5,1% anual.

O Banco de Acciones Comerciales de Desarrollo Urbano. El Banco Comercial Conjunto por Acciones de Desarrollo de la Ciudad Ho Chi Minh (HDBank) también emitió al mercado 2 lotes de bonos HDBL2427016 y HDBL2432017 con un valor total de 3.000 billones de VND el 27 de septiembre de 2024.

El Banco Conjunto Comercial Tien Phong (TPBank) también anunció que había emitido con éxito dos códigos de bonos TPBL2427019 y TPBL2427020 al mercado el 25 y 26 de septiembre con un valor total de 3 billones de VND.

El 26 de septiembre, Saigon Thuong Tin Commercial Joint Stock Bank (Sacombank) también completó la movilización de 1,5 billones de VND en bonos con el código STBL2426002.

[anuncio_2]

Fuente: https://www.nguoiduatin.vn/acb-huy-dong-gan-28000-ty-dong-trai-phieu-trong-9-thang-nam-2024-204241002101300841.htm

![[Foto] El Secretario General To Lam se reúne con el Presidente del Consejo de la Federación, Parlamento de la Federación Rusa](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/2c37f1980bdc48c4a04ca24b5f544b33)

![[Video] Noticias de 24 horas del 9 de mayo de 2025: El Secretario General To Lam visita oficialmente la Federación de Rusia y asiste al 80 aniversario del Día de la Victoria en la Gran Guerra Patria.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/5eaa6504a96747708f2cb7b1a7471fb9)

![[Foto] Ciudad Ho Chi Minh: Mucha gente lanza linternas de flores para celebrar el cumpleaños de Buda.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/5d57dc648c0f46ffa3b22a3e6e3eac3e)

![[Foto] El poder militar ruso se exhibe en el desfile que celebra los 80 años de la victoria sobre el fascismo.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/9/ce054c3a71b74b1da3be310973aebcfd)

Kommentar (0)