|

| So ermitteln Sie Verluste und übertragen Körperschaftsteuerverluste im Jahr 2023. (Quelle: Lawnet) |

Unternehmen mit Verlusten aus Immobilienübertragungsaktivitäten, der Übertragung von Investitionsprojekten und der Übertragung von Rechten zur Teilnahme an Investitionsprojekten können nach Ausgleich gemäß den Bestimmungen von Absatz 3, Artikel 7 des Körperschaftsteuergesetzes (CIT) von 2008, sofern sie immer noch Verluste erwirtschaften, sowie Unternehmen mit Verlusten aus der Mineralexploration und der Übertragung von Ausbeutungsrechten, die Verluste in das folgende Jahr als zu versteuerndes Einkommen aus solchen Aktivitäten übertragen. Der Verlustvortragszeitraum darf fünf Jahre, beginnend mit dem Jahr, das auf das Jahr der Verlustentstehung folgt, nicht überschreiten.

So ermitteln Sie Verluste und übertragen Körperschaftsteuerverluste im Jahr 2023

Die Verlustermittlung und die Übertragung der körperschaftsteuerlichen Verluste erfolgen gemäß den Anweisungen in Artikel 9 des Rundschreibens 78/2014/TT-BTC und Artikel 7 des Rundschreibens 96/2015/TT-BTC, und zwar wie folgt:

(1) Als Verluste des Veranlagungszeitraums gelten die negativen Differenzen zwischen den zu versteuernden Einkünften abzüglich der Verlustvorträge aus den Vorjahren.

(2) Ergibt sich bei einem Unternehmen nach der Steuerbegleichung ein Verlust, so hat es diesen Verlust in voller Höhe fortlaufend auf die Einkünfte (steuerpflichtige Einkünfte abzüglich steuerfreier Einkünfte) der Folgejahre zu übertragen. Der Zeitraum des Verlustvortrags wird fortlaufend berechnet und beträgt höchstens 5 Jahre, beginnend mit dem Jahr, das auf das Jahr folgt, in dem der Verlust entstanden ist.

Unternehmen übertragen Verluste vorübergehend auf die Einkünfte der folgenden Quartale, wenn sie die vierteljährliche vorläufige Steuererklärung erstellen, und übertragen sie offiziell auf das folgende Jahr, wenn sie die jährliche endgültige Steuererklärung erstellen.

Beispiel 1: Im Jahr 2022 erlitt Unternehmen A einen Verlust von 10 Milliarden VND, im Jahr 2023 erwirtschaftete Unternehmen A einen Ertrag von 12 Milliarden VND, dann beträgt der Gesamtverlust im Jahr 2022 10 Milliarden VND, Unternehmen A muss den gesamten Betrag auf die Erträge im Jahr 2023 übertragen.

Beispiel 2: Im Jahr 2022 erlitt Unternehmen B einen Verlust von 20 Milliarden VND und im Jahr 2023 einen Gewinn von 15 Milliarden VND. Dann gilt:

+ Unternehmen B muss den gesamten Verlust von 15 Milliarden VND im Jahr 2023 in die Gewinn- und Verlustrechnung übertragen;

+ Den verbleibenden Verlust von 5 Milliarden VND muss Unternehmen B überwachen und den gesamten Betrag gemäß dem oben genannten Prinzip der Verlustübertragung von 2022 auf die folgenden Jahre kontinuierlich übertragen, jedoch nicht mehr als 5 Jahre, ab dem Jahr nach dem Verlustjahr.

- Unternehmen mit Quartalsverlusten im selben Geschäftsjahr dürfen die Verluste des Vorquartals auf die Folgequartale des gleichen Geschäftsjahres übertragen. Bei der Abrechnung der Körperschaftsteuer ermittelt das Unternehmen den Verlust des gesamten Jahres und überträgt den gesamten Verlust fortlaufend auf das zu versteuernde Einkommen der Jahre, die auf das Jahr folgen, in dem der Verlust gemäß den oben genannten Bestimmungen entsteht.

- Unternehmen ermitteln den vom Einkommen abzuziehenden Verlustbetrag nach den oben genannten Grundsätzen. Sollten innerhalb des Verlustvortragszeitraums weitere Verluste entstehen, werden diese (ausgenommen Verlustvorträge aus der Vorperiode) ab dem Jahr, das auf das Jahr der Verlustentstehung folgt, vollständig und fortlaufend für höchstens 5 Jahre vorgetragen.

Falls die zuständige Behörde die endgültige Körperschaftsteuererklärung prüft und kontrolliert und feststellt, dass die Verlusthöhe, die das Unternehmen übertragen darf, von der vom Unternehmen selbst ermittelten Verlusthöhe abweicht, wird die zu übertragende Verlusthöhe gemäß der Schlussfolgerung der Kontroll- und Kontrollbehörde bestimmt, es muss jedoch sichergestellt werden, dass die Verlustübertragung vollständig und kontinuierlich für höchstens 5 Jahre erfolgt, beginnend mit dem Jahr, das auf das Jahr folgt, in dem der Verlust wie vorgeschrieben entstanden ist.

Nach Ablauf von 5 Jahren ab dem Jahr, das auf das Jahr folgt, in dem der Verlust entstanden ist, wird der Verlust, sofern er nicht vollständig übertragen wurde, nicht auf das Einkommen der folgenden Jahre übertragen.

(3) Unternehmen, die ihre Unternehmensform ändern, fusionieren, sich zusammenschließen, teilen, trennen, auflösen oder Konkurs anmelden, müssen bis zu dem Zeitpunkt, an dem eine zuständige Behörde die Änderung ihrer Unternehmensform, die Fusion, die Konsolidierung, die Teilung, die Trennung, die Auflösung oder den Konkurs beschließt, eine Steuerabrechnung mit den Steuerbehörden abschließen (außer in Fällen, in denen gemäß den Vorschriften keine Steuerabrechnung erforderlich ist).

Die vor der Umwandlung, Verschmelzung oder Konsolidierung entstandenen Verluste eines Unternehmens müssen detailliert nach Entstehungsjahren überwacht und mit den Einkünften des gleichen Jahres des Unternehmens nach der Umwandlung, Verschmelzung oder Konsolidierung verrechnet werden oder weiterhin mit den Einkünften der folgenden Jahre des Unternehmens nach der Umwandlung, Verschmelzung oder Konsolidierung übertragen werden, um den Grundsatz der kontinuierlichen Verlustübertragung für höchstens 5 Jahre, beginnend mit dem Jahr, das auf das Jahr des Verlusteintritts folgt, sicherzustellen.

Der Verlust eines Unternehmens, der vor der Spaltung oder Abspaltung in ein anderes Unternehmen entsteht und sich noch im Verlustübernahmezeitraum befindet, wird gemäß den Vorschriften auf die Unternehmen nach der Spaltung oder Abspaltung im Verhältnis des aufgeteilten oder abgespaltenen Eigenkapitals verteilt.

[Anzeige_2]

Quelle

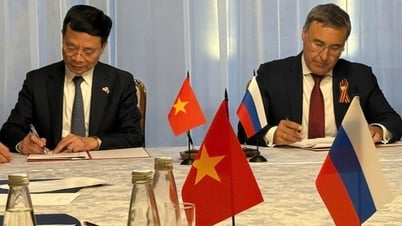

![[Foto] Generalsekretär To Lam beginnt offiziellen Besuch in Russland und nimmt an der Feier zum 80. Jahrestag des Sieges über den Faschismus teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/5d2566d7f67d4a1e9b88bc677831ec9d)

Kommentar (0)