Chi tiêu dành cho thiết bị sản xuất chip của Trung Quốc dự báo sẽ giảm trung bình 4% mỗi năm từ giờ đến năm 2027, báo hiệu ngành công nghiệp bán dẫn nước này đang đứng trước nguy cơ cuộc khủng hoảng thừa.

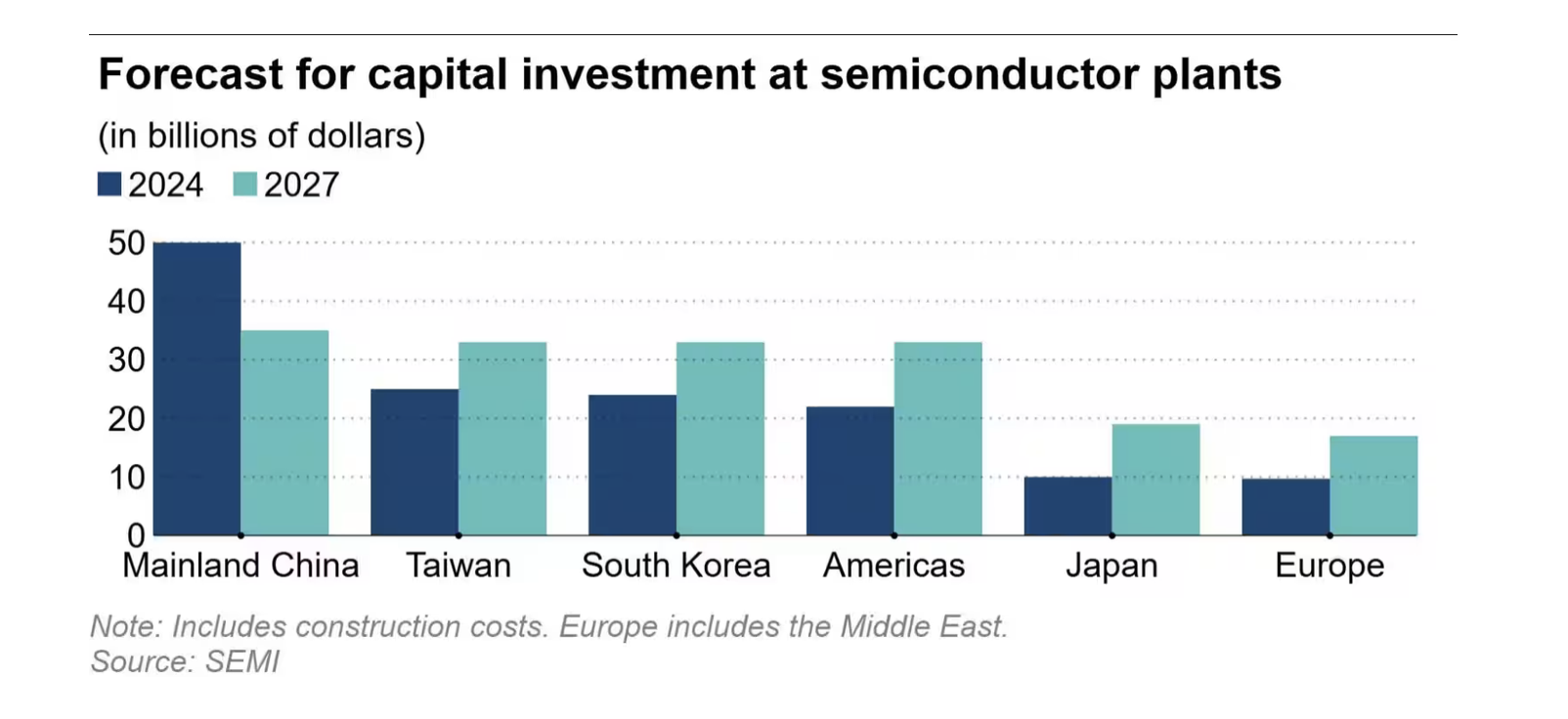

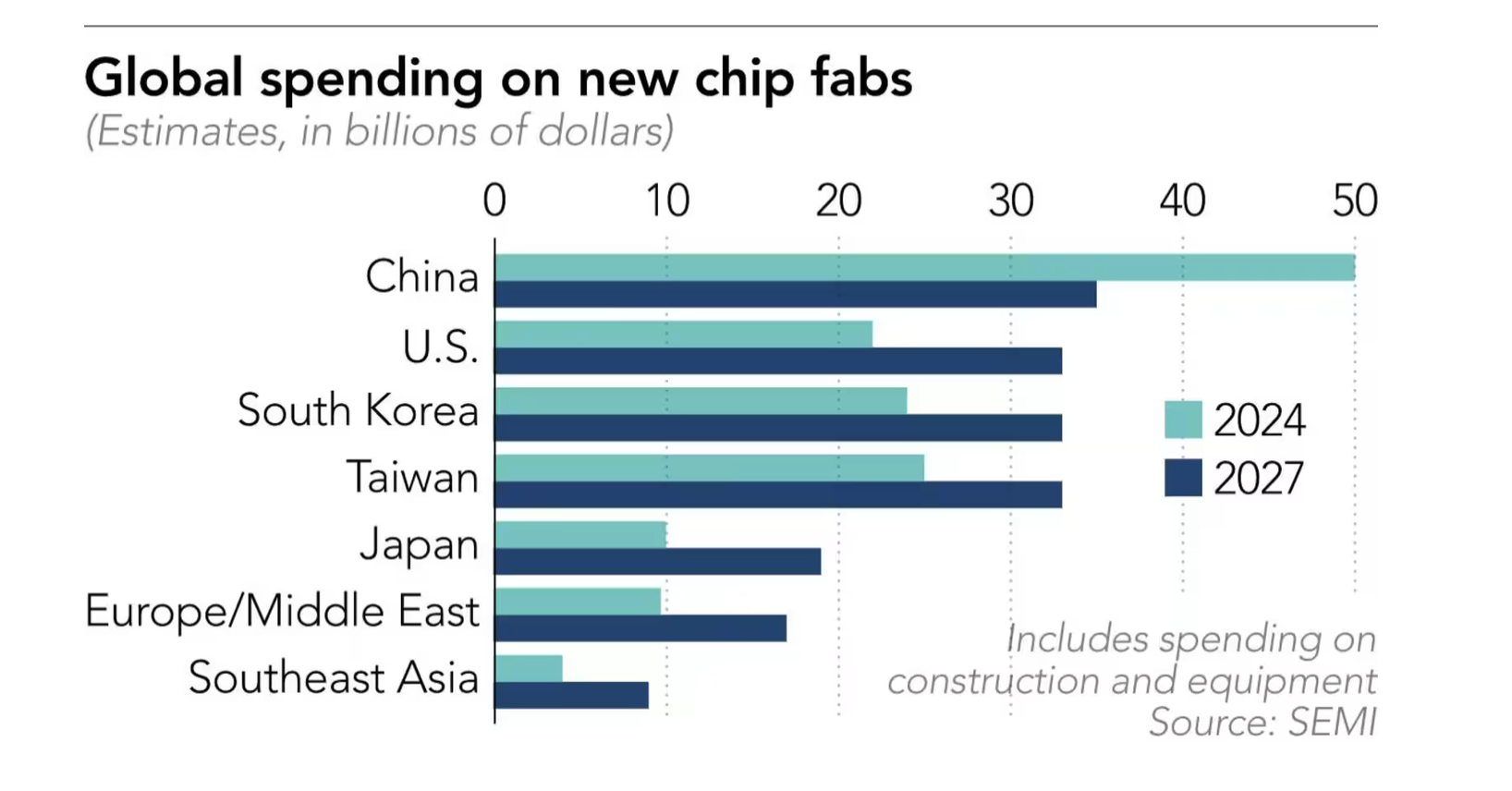

Nhóm công nghiệp chip quốc tế SEMI dự báo chi tiêu cho thiết bị sản xuất chip ở Trung Quốc sẽ giảm trung bình 4% trong giai đoạn 2023 - 2027.

Cũng theo tổ chức này, chi tiêu cho thiết bị sản xuất chip tại Trung Quốc sẽ vượt 40 tỷ USD trong năm nay, sau đó giảm về mức của năm 2023 kể từ năm tới.

"Vào năm 2025, thị trường Trung Quốc đại lục dự kiến sẽ giảm 5-10% so với năm trước", một giám đốc điều hành tại chi nhánh Trung Quốc của một nhà cung cấp thiết bị sản xuất chip quốc tế nói với Nikkei Asia.

"Tỷ lệ sử dụng thiết bị được giao cho các nhà máy bán dẫn ở Trung Quốc đang giảm và việc mua hàng vội vã trước đây là một phần dẫn đến thị trường thu hẹp vào năm 2025 trở đi", giám đốc điều hành này nói thêm.

Tại ASML Holding, nhà cung cấp thiết bị sản xuất chip lớn của Hà Lan, Trung Quốc chiếm khoảng 50% doanh số theo giá trị trong quý từ tháng 7 đến tháng 9. Tuy nhiên, ASML dự kiến thị phần của Trung Quốc sẽ giảm xuống còn khoảng 20% vào năm 2025.

Theo SEMI, chi tiêu cho thiết bị sản xuất chip ở Trung Quốc đại lục sẽ giảm trung bình 4% từ năm 2023 đến năm 2027 xét về tốc độ tăng trưởng kép hằng năm.

Ngược lại, chi tiêu ở châu Mỹ sẽ tăng 22% hằng năm trong cùng giai đoạn, đối với châu Âu và Trung Đông là tăng 19% và 18% tại Nhật Bản.

Tuy nhiên, Trung Quốc đại lục vẫn là thị trường lớn nhất thế giới về thiết bị sản xuất chip. Dự kiến nước này sẽ chi 144,4 tỷ USD cho thiết bị cho các nhà máy bán dẫn từ năm 2024 đến năm 2027.

Chi phí này lớn hơn 108 tỷ USD của Hàn Quốc, 103,2 tỷ USD ở Đài Loan (Trung Quốc), 77,5 tỷ USD ở châu Mỹ và 45,1 tỷ USD của Nhật Bản.

Cung vượt cầu do chi tiêu ồ ạt

Một yếu tố góp phần vào khoản chi tiêu quá mức của Trung Quốc là mục tiêu tăng cường khả năng tự cung tự cấp trong ngành công nghiệp bán dẫn của chính phủ. Theo SEMI, tỷ lệ tự cung tự cấp của Trung Quốc vào năm 2023 chỉ là 23%.

Chính phủ Trung Quốc muốn tiếp tục hỗ trợ ngành công nghiệp bán dẫn để thúc đẩy khả năng tự chủ công nghệ. Bởi vậy, các nhà cung cấp nước ngoài lớn tại đây phải đối mặt với sự cạnh tranh gay gắt từ các công ty địa phương.

Việc đầu tư ồ ạt vào sản xuất chip có thể dẫn đến tình trạng dư thừa công suất, gây áp lực lên giá cả và lợi nhuận của các doanh nghiệp trong ngành.

Mức chi tiêu khủng của nền kinh tế số hai thế giới đã đẩy tỷ lệ đầu tư vốn của ngành công nghiệp chip nước này lên trên 15% trong 4 năm liên tiếp kể từ năm 2021.

Các chuyên gia trong ngành ước tính, nếu tỷ lệ này trên 15% có thể gây ra lo ngại về dư thừa nguồn cung dẫn đến giảm giá và ảnh hưởng đến lợi nhuận của các doanh nghiệp.

Mới đây, SMIC đã phát đi cảnh báo về tình trạng dư thừa công suất với các chip node trưởng thành sẽ kéo dài đến năm 2025 và họ đang cân nhắc thận trọng về việc mở rộng công suất mới.

"Tỷ lệ sử dụng của ngành đang dao động quanh mức 70%, thấp hơn nhiều so với mức tối ưu là 85%, cho thấy tình trạng dư thừa công suất đáng kể. Tình hình này khó có thể cải thiện, nếu không muốn nói là có thể tồi tệ hơn nữa", đồng giám đốc điều hành Zhao Haijun cho biết.

Naura Technology Group thuộc sở hữu nhà nước là nhà cung cấp thiết bị sản xuất chip lớn nhất Trung Quốc. Advanced Micro-Fabrication Equipment (AMEC) là công ty lớn thứ hai. Cả hai đều đã cải thiện năng lực công nghệ với sự hỗ trợ của chính phủ.

SMIC cùng các nhà sản xuất khác cũng đã được Bắc Kinh yêu cầu mua thiết bị đúc chip nội địa.

Vào tháng 1, Mỹ đã thêm AMEC vào danh sách các công ty Trung Quốc có liên hệ với quân đội. Theo truyền thông đại lục, hai giám đốc điều hành có quốc tịch Mỹ đã từ chức khỏi AMEC kể từ tháng 9.

(Tổng hợp)

Nguồn: https://vietnamnet.vn/dau-hieu-cong-nghiep-ban-dan-trung-quoc-truoc-cuoc-khung-hoang-thua-2340698.html

![[Ảnh] Khoảnh khắc kỳ ảo mây ngũ sắc đôi trên núi Bà Đen ngày cung rước xá lợi Phật](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/9/7a710556965c413397f9e38ac9708d2f)

![[Ảnh] Thủ tướng Phạm Minh Chính chủ trì cuộc họp Chính phủ chuyên đề về việc sắp xếp đơn vị hành chính các cấp](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/9/6a22e6a997424870abfb39817bb9bb6c)

![[Ảnh] Khám phá Trường thành nước ở ngoại ô thủ đô Bắc Kinh, Trung Quốc](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/5/c2e706533d824a329167c84669e581a0)

Bình luận (0)