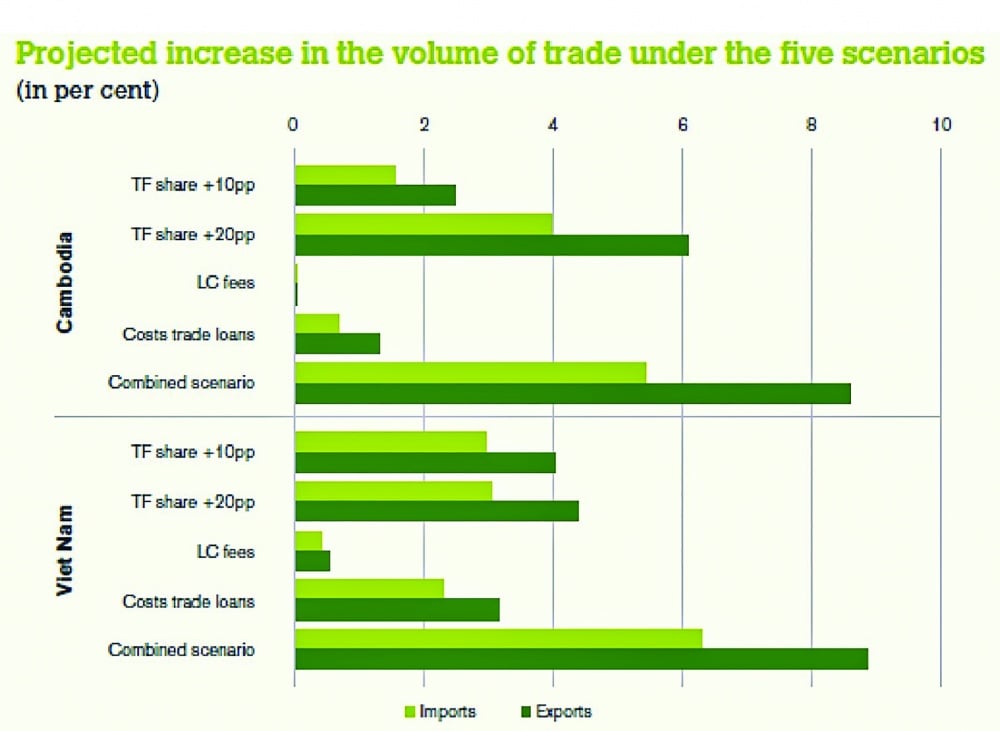

وبحسب الدراسة التي نشرتها مؤخرا مؤسسة التمويل الدولية ومنظمة التجارة العالمية بعنوان "التمويل التجاري في منطقة ميكونج"، فإن تحسين فرص الحصول على تمويل تجاري بأسعار معقولة قد يزيد من حجم الواردات والصادرات في فيتنام بما يزيد عن 55 مليار دولار أميركي سنويا.

| بنك التنمية الآسيوي يزيد سقف تمويل التجارة لبنك التصدير والاستيراد إلى 75 مليون دولار فجوة تمويل التجارة العالمية ستتسع إلى 2.5 تريليون دولار بحلول عام 2022 |

يظل تمويل التجارة المحلية منخفضا

ويبين تقرير مشترك صادر عن مؤسسة التمويل الدولية ومنظمة التجارة العالمية أن تمويل التجارة المحلية في فيتنام ليس فقط غير شائع، بل إن تكاليفه مرتفعة أيضاً، وهو متفرق ولا يتوقف إلا عند توفير الخدمات الأساسية. في عام 2022، قدمت البنوك في فيتنام تمويلًا تجاريًا لنحو 21% فقط من إجمالي حجم الواردات والصادرات في البلاد والذي بلغ 731 مليار دولار أمريكي.

ومن الجدير بالذكر أن البنوك تدعم بشكل رئيسي الشركات المحلية المشاركة في التجارة الإقليمية وليس الشركات المتعددة الجنسيات الكبيرة المشاركة في التجارة العالمية. تعتمد العديد من الشركات التابعة للشركات المتعددة الجنسيات في القطاعات ذات النمو المرتفع والقيمة العالية مثل الإلكترونيات والملابس بشكل أقل على التمويل التجاري الذي تعمل فيه البنوك المحلية كوسطاء.

|

| توقعات السيناريوهات التي تؤثر على زيادة حجم الواردات والصادرات اعتمادًا على مستوى التحسن في تمويل التجارة (المصدر: تقرير مشترك لمؤسسة التمويل الدولية ومنظمة التجارة العالمية) |

وبحسب الدراسة التي أجراها مركز التمويل الدولي ومنظمة التجارة العالمية، واستنادا إلى استجابات مؤسسات الاستيراد والتصدير على الاستطلاع، فإن متطلبات الضمانات العالية وعمليات التقييم المعقدة هما اثنان من الأسباب الرئيسية التي تجعلهم لا يسعون للحصول على الدعم من البنوك. وعلى جانب العرض، رفضت البنوك الفيتنامية في عام 2022 ما معدله 12% من طلبات تمويل التجارة ــ وخاصة من الشركات الصغيرة والمتوسطة الحجم ــ وهو ما يعادل نحو 20.3 مليار دولار أميركي من الطلب غير الملبى. ويقال إن الأسباب تعود إلى عدم وجود ضمانات وارتفاع مخاطر الائتمان. وعلاوة على ذلك، تدور أنشطة تمويل التجارة للبنوك الجديدة بشكل أساسي حول الأدوات التقليدية، في حين لا يتم استخدام الأدوات غير التقليدية - مثل تمويل سلسلة التوريد والخدمات الرقمية - على نطاق واسع، وهو ما يشكل أيضًا عاملاً يجعل تمويل التجارة المحلية ليس كما هو متوقع.

| وتعد الدراسة، التي تحمل عنوان "تقرير مشترك بين مؤسسة التمويل الدولية ومنظمة التجارة العالمية: تمويل التجارة في منطقة ميكونج"، جزءًا من سلسلة من الدراسات الاستقصائية حول تمويل التجارة في جميع أنحاء المنطقة. تستخدم هذه الدراسة نتائج مسح للبنوك في ثلاثة اقتصادات في حوض نهر ميكونج السفلي، بما في ذلك فيتنام وكمبوديا ولاوس، لدراسة وتقييم فجوة التمويل التجاري في هذه البلدان واقتراح حلول لتوسيع التمويل التجاري، وتحليل الفرص من التمويل التجاري لتعزيز التجارة والنمو وتحسين سبل عيش الناس. |

من أجل توضيح الوضع الحالي والفرص المتاحة لتوسيع نطاق تمويل التجارة للشركات الفيتنامية، وبالتالي دعم المصنعين والمستوردين المحليين لزيادة التجارة الدولية بدعم أكثر نشاطا من البنوك، أجرى مؤلفو التقرير من مؤسسة التمويل الدولية ومنظمة التجارة العالمية مؤخرا في هانوي مناقشة مع ممثلي صناع السياسات ووكالات الإدارة فضلا عن البنوك التجارية الفيتنامية. وقال السيد توماس جاكوبس، مدير مؤسسة التمويل الدولية في فيتنام وكمبوديا ولاوس، إنه بما أن تمويل التجارة المحلية في فيتنام يركز حالياً بشكل أساسي على المنتجين المحليين، فإن توسيع نطاق تمويل التجارة لن يساعد فقط في تحسين القدرة التنافسية لشركات الاستيراد والتصدير الفيتنامية، ولكن الأهم من ذلك، تعزيز الإنتاج، وتعزيز التكامل في سلسلة التوريد العالمية ونشر فوائد التجارة بشكل أكثر توازناً بين المنتجين المحليين.

وقال خبير منظمة التجارة العالمية مارك أوبوين إن مستوى استخدام التمويل التجاري في الدول المتقدمة يصل إلى 60%، بينما في الدول النامية بما في ذلك فيتنام لا يتجاوز التمويل التجاري حوالي 20%. وبحسب هذا الخبير، فقد شهدت واردات وصادرات فيتنام نمواً سريعاً للغاية خلال السنوات العشر الماضية، مما يتطلب من أنشطة تمويل التجارة المحلية المساهمة بشكل أكبر في هذه العملية، خاصة عندما تصبح مشاركة البلاد في سلسلة القيمة العالمية أكبر بشكل متزايد.

تعزيز تمويل سلسلة التوريد

في الواقع، تتم معظم أنشطة تمويل التجارة من خلال الأدوات التقليدية فقط. وقالت السيدة تران ثو ترانج، الخبيرة الاقتصادية البارزة في مؤسسة التمويل الدولية، إن مجال الترويج في الفترة المقبلة يتمثل في قدرة البنوك على التركيز على تطوير أدوات جديدة مثل تمويل سلسلة التوريد والخدمات الرقمية المبتكرة لتقليل التكاليف وتحسين إمكانية الوصول إليها. ويرى هذا الخبير أنه إذا تم استغلال أدوات تمويل سلسلة التوريد بشكل جيد، فإنها ستخلق العديد من المزايا للشركات الصغيرة والمتوسطة - وهو القطاع الذي يواجه حاليًا صعوبات ولديه قدرة أقل على الوصول إلى تمويل التجارة مقارنة بالشركات الكبيرة.

ولتطوير مثل هذه الأدوات التمويلية الجديدة، يوصي التقرير المشترك لمؤسسة التمويل الدولية ومنظمة التجارة العالمية بما يلي: من ناحية، تحسين الإطار القانوني لمعالجة متطلبات الضمانات، والمعاملات الرقمية، وشروط البنك المركزي، وأطر المساءلة؛ ويقترح زيادة الوعي بين الشركات الصغيرة والمتوسطة والموردين المحليين حول كيفية الوصول إلى التمويل التجاري.

وفي معرض تعليقه على الحلول الرامية إلى زيادة تمويل التجارة في فيتنام في الفترة المقبلة، أكد السيد نجوين كوك هونغ - نائب رئيس مجلس الإدارة والأمين العام لجمعية المصارف الفيتنامية، أن القطاع المصرفي لا يميز بين الشركات الكبيرة أو الشركات الصغيرة والمتوسطة، ولكن جميعها تريد الإقراض وتوسيع قاعدة عملائها. لكن المشكلة تكمن في أن العديد من الشركات الصغيرة والمتوسطة لا تزال لا تفي بمتطلبات البنوك، مما يؤدي إلى ارتفاع مخاطر الائتمان وتردد البنوك في توفير التمويل التجاري. ولتحسين هذا الوضع، يتعين على الشركات تحسين قدرتها على تلبية متطلبات مؤسسات الائتمان من خلال زيادة الشفافية في التقارير المالية والحوكمة وما إلى ذلك، وبالتالي خلق الثقة للبنوك في أنشطة الإقراض.

علاوة على ذلك، من الضروري أيضًا استكمال الإطار القانوني لأنشطة تمويل التجارة في أقرب وقت ممكن. ويأمل السيد نجوين كووك هونغ أن يفتح قانون مؤسسات الائتمان (المعدل) الذي أقرته الجمعية الوطنية مؤخرا المزيد من الفرص، ويتطلع إلى الإصدار المبكر للمراسيم والتعميمات التي توجه هذا القانون من أجل تهيئة الظروف لتنمية أنشطة تمويل التجارة بقوة في الفترة المقبلة.

وبحسب السيد دينه نغوك دونج، نائب المدير المسؤول عن الخدمات المصرفية للشركات في SHB، فإن البنك عند المشاركة في أنشطة تمويل التجارة بشكل عام وتمويل سلسلة التوريد بشكل خاص، سيجلب فوائد لجميع الأطراف، من تحسين شراء وبيع السلع إلى توفير المنتجات والخدمات. فبالإضافة إلى المشاركة في تمويل الأعمال التجارية، وتوفير طرق الدفع مثل إصدار الاعتمادات المستندية، والتمويل التجاري... تشارك البنوك أيضًا في استشارة العملاء بشأن معلومات الوصول إلى السوق وتقييم سمعة الشركاء لتقليل المخاطر لجميع الأطراف.

ومع ذلك، تظل القدرة المحدودة على الإدارة وشفافية المعلومات لدى المؤسسات تشكل تحدياً كبيراً للبنوك في توسيع أنشطة تمويل التجارة. وبالإضافة إلى ذلك، لتوسيع هذا النشاط، سيتعين على البنوك أيضًا استثمار الكثير من الأموال في التحول الرقمي والتكنولوجيا، في حين يستغرق الأمر وقتًا طويلاً لاستعادة رأس المال في تمويل سلسلة التوريد. ومع ذلك، يتوقع ممثل SHB أيضًا أنه بفضل جهود مؤسسة التمويل الدولية والشركات وأصحاب المصلحة، فإن أنشطة تمويل سلسلة التوريد سوف تتطور بقوة في فيتنام في الفترة المقبلة.

[إعلان 2]

رابط المصدر

![[صورة] رئيس الوزراء فام مينه تشينه يرأس مؤتمرا لتعزيز زخم نمو الاستثمار العام](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/20/7d1fac1aef9d4002a09ee8fa7e0fc5c5)

تعليق (0)