Xây dựng mô hình kinh doanh đa cấp tài chính, Công ty GFDI dùng những chiêu trò gì để lách luật, né tránh các cơ quan chức năng?

Nhân viên GFDI (áo trắng) tư vấn đầu tư cho một khách hàng ở quán cà phê trước thời điểm công ty vỡ nợ - Ảnh: TRƯỜNG TRUNG

Né tránh bị truy huy động vốn lãi suất cao

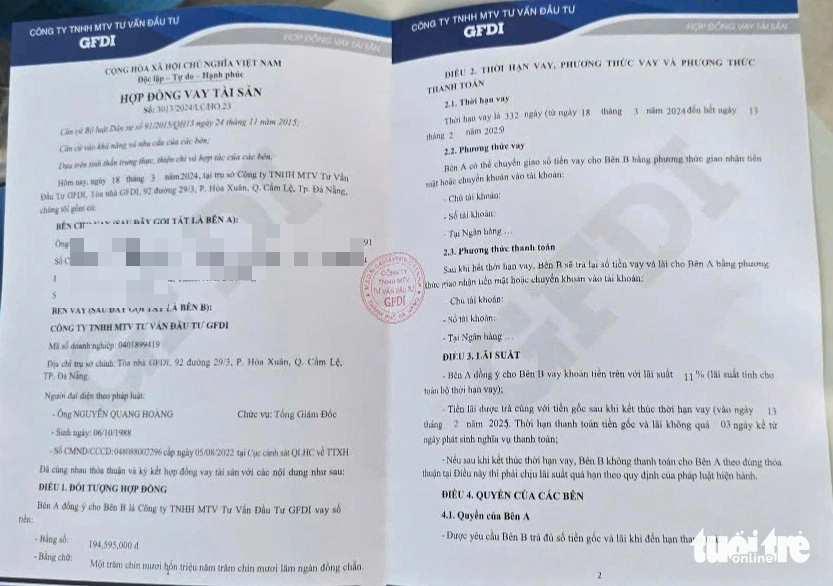

Thành lập từ năm 2018 và xây dựng mô hình kinh doanh theo hướng đi vay tiền của người sau trả lãi cho người trước, Công ty TNHH MTV tư vấn đầu tư GFDI đã dùng nhiều chiêu trò để tránh bị phát hiện.

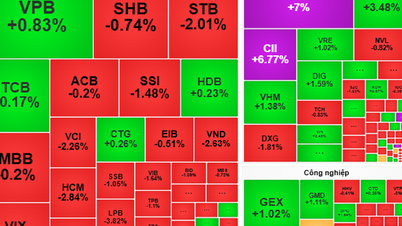

Trong giai đoạn "cao trào" huy động vốn, có thời điểm công ty này chi trả tiền lãi tương đương 48% năm. Một thời gian sau, khi khách hàng đã gắn bó với công ty thì các hợp đồng thường được kéo dài thời gian đáo hạn và chủ động giảm lãi suất.

Ông T. - một khách hàng đã gởi vào công ty này 200 triệu trước thời điểm công ty vỡ nợ - cho biết có một số hợp đồng công ty không đưa ra mức lãi suất mà thay vào đó ghi thẳng số tiền khách nhận được khi hợp đồng đáo hạn.

Bằng cách này nhiều khách hàng chăm chăm chờ tới ngày đáo hạn để nhận một cục tiền lớn.

Cá biệt khi "khát vốn" để trả cho khách đáo hạn trước thời điểm sập, công ty này lại tiếp tục huy động trả lãi suất cao trên trời, đồng thời tặng quà là điện thoại iPhone đời mới cho người góp vốn sớm.

Trao đổi với Tuổi Trẻ Online, luật sư Nguyễn Anh Tuấn, Đoàn luật sư thành phố Đà Nẵng, cho rằng GFDI đã rất tinh vi hợp thức hóa lỗ hổng pháp lý trong quản lý và giám sát các công ty huy động vốn với các hợp đồng bằng nhiều hình thức che đậy.

Theo ông Tuấn, mức huy động lãi tiền gửi ngân hàng thương mại hiện nay trung bình từ 3,5 - 7%/năm, thậm chí những năm trước đó có cao tới hai con số cũng nằm trong quy định lãi suất vay không được vượt quá 20% theo điều 468 Bộ luật Dân sự 2015.

Để né tránh việc huy động vốn với lãi suất cao, họ còn ghi luôn tiền lãi suất vào vốn gốc làm cho người cho vay tiền càng tin tưởng.

"Dù bất thường nhưng cái này phải trách nhà đầu tư khi họ quá tham lam" - luật sư Anh Tuấn nói.

Hợp đồng vay của GFDI ký với khách hàng - Ảnh: TRƯỜNG TRUNG

Cần vai trò kiểm soát, cảnh báo sớm?

Dưới góc độ pháp lý, luật sư Anh Tuấn cho rằng việc huy động vốn qua các hợp đồng vay tài sản tương tự của GFDI tiềm ẩn rất nhiều rủi ro.

Việc quy định lãi cho vay được cụ thể ở điều 468 Bộ luật Dân sự 2015. Trong khi đó theo quy định tại Luật Doanh nghiệp 2020, một doanh nghiệp có thể kêu gọi đầu tư nhưng phải đảm bảo minh bạch thông tin và có phương án khả thi về mặt tài chính.

Trường hợp GFDI huy động vốn với mức lãi suất vượt quá năng lực chi trả của công ty, mô hình này không được xem là đầu tư an toàn mà tiềm ẩn nhiều rủi ro, nhất là khi có dấu hiệu lạm dụng niềm tin của người dân.

Để lách quy định ở điều 468 Bộ luật Dân sự 2015, một số công ty sử dụng "hợp đồng vay tài sản" như một hình thức huy động vốn. Điều này gây khó khăn trong việc kiểm soát các công ty đưa ra lãi suất bất thường.

Bên cạnh đó, một lỗ hổng nữa là việc thiếu giám sát về tính hợp pháp của các mô hình kinh doanh tài chính.

Đơn cử như các công ty có thể đăng ký kinh doanh dưới dạng "tư vấn đầu tư" nhưng lại thực hiện hoạt động huy động vốn với cam kết lãi suất cao mà không có sự kiểm soát từ cơ quan chức năng.

Trụ sở hoành tráng của GFDI ở phường Hòa Xuân, quận Cẩm Lệ, Đà Nẵng - Ảnh: TRƯỜNG TRUNG

Bằng những "hợp đồng vay tài sản" và chi trả đúng hạn, GFDI đã thành công che mắt khách hàng và cơ quan chức năng cho đến khi vỡ nợ tới hơn 3.700 tỉ đồng dù công ty chỉ có vốn điều lệ 80 tỉ đồng.

Ham góp vốn lãi suất cao, coi chừng dính bẫy

Ham góp vốn lãi suất cao, coi chừng dính bẫy

Nguồn: https://tuoitre.vn/thu-thuat-vay-tai-san-va-bien-hinh-lai-suat-cua-da-cap-tai-chinh-gfdi-20241112122654221.htm

![[Ảnh] Thủ tướng Phạm Minh Chính kiểm tra tiến độ dự án Trung tâm Hội chợ Triển lãm Quốc gia](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[VIDEO] - Nâng tầm giá trị sản phẩm OCOP Quảng Nam qua kết nối giao thương](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Bình luận (0)