Giảm sau 3 tuần tăng

Sau chuỗi tăng điểm 3 tuần liên tiếp, chứng khoán tuần qua giảm gần 17 điểm (-1,6% so với cuối tuần trước) về mức 1.052,8 điểm.

Xu hướng tăng ngắn hạn có thể đã dừng lại khi VN-Index điều chỉnh về dưới ngưỡng đường trung bình động 20 phiên – MA20 (tương ứng mức quanh 1.057 điểm).

Qua chuỗi tăng điểm khá dài 3 tuần liên tiếp trước đó, dòng tiền lớn vẫn chưa quay trở lại thị trường. Dòng tiền không có sự cải thiện đáng kể và chỉ tập trung chảy vào nhóm cổ phiếu đầu cơ. Nhịp tăng của thị trường diễn ra khá ngắn và không mạnh về điểm số.

Thanh khoản trung bình trên Sàn Chứng khoán TP.HCM (HOSE) trong tuần 10-14/4 chỉ đạt 12.300 tỷ đồng/phiên. Trên sàn Hà Nội (HNX) đạt hơn 1.632 tỷ đồng/phiên.

Khối lượng khớp lệnh trung bình trên sàn HOSE đạt hơn 682 triệu cổ phiếu/phiên, giảm gần 10% so với tuần trước. Sàn HNX đạt trung bình hơn 109 triệu cổ phiếu/phiên, giảm gần 9%.

Các cổ phiếu lớn như Vietcombank (VCB), Sabeco (SAB), Ngân hàng BIDV (BID), PV GAS (GAS) và Vingroup (VIC) tác động tiêu cực nhiều nhất tới thị trường chứng khoán chung.

Trong đó, cổ phiếu Vingroup (VIC) giảm cả 5 phiên (tuần 10-14/4), từ mức 54.400 đồng/cp hồi cuối tuần trước xuống 52.900 đồng/cp, tương đương mức giảm gần 2,8%. Trong 10 phiên gần đây, cổ phiếu VIC giảm 9 phiên.

Ở phiên cuối tuần (14/4), thị trường ghi nhận, nhiều cổ phiếu bất động sản giảm giá sau khi tăng khá mạnh vào đầu tuần. Trong đó nhiều mã như DIG, DXG, NLG, SCR… giảm sàn.

Cổ phiếu LDG của CTCP Đầu tư LDG bị bán tháo 2 phiên liên tiếp cuối tuần sau thông tin một dự án của LDG tại Đồng Nai bị thanh tra toàn diện và có kết luận hàng loạt sai phạm.

Ở chiều ngược lại, cổ phiếu NVL của Novaland do ông Bùi Thành Nhơn làm Chủ tịch, tăng điểm trở lại. NVL đón nhận nhiều tin tích cực, trong đó có việc Phó Thủ tướng yêu cầu lập tổ công tác gỡ vướng cho các dự án tại Đồng Nai và Bình Thuận.

Trước đó, nhóm cổ phiếu bất động sản đã có một đợt tăng mạnh sau loạt thông tin tích cực như Nghị định 10 của Chính phủ được ban hành giúp tháo gỡ những nút thắt hành chính cho các chủ đầu tư dự án bất động sản; Nghị định 08/2023 về trái phiếu doanh nghiệp; Nghị quyết 33 về một số giải pháp tháo gỡ thị trường bất động sản hay Quyết định 388 về đề án phát triển nhà ở xã hội,…

Dòng tiền lớn chưa trở lại

Sắp tới, thị trường được dự báo sẽ vào giai đoạn thiếu vắng thông tin và thường được biết đến với hoạt động “Sell in May”. Chính vì vậy, các nhà đầu tư ngắn hạn đã chốt lời ở nhóm cổ phiếu tăng nóng thời gian gần đây như bất động sản, chứng khoán. Điều này khiến các chỉ số chứng khoán quay đầu giảm.

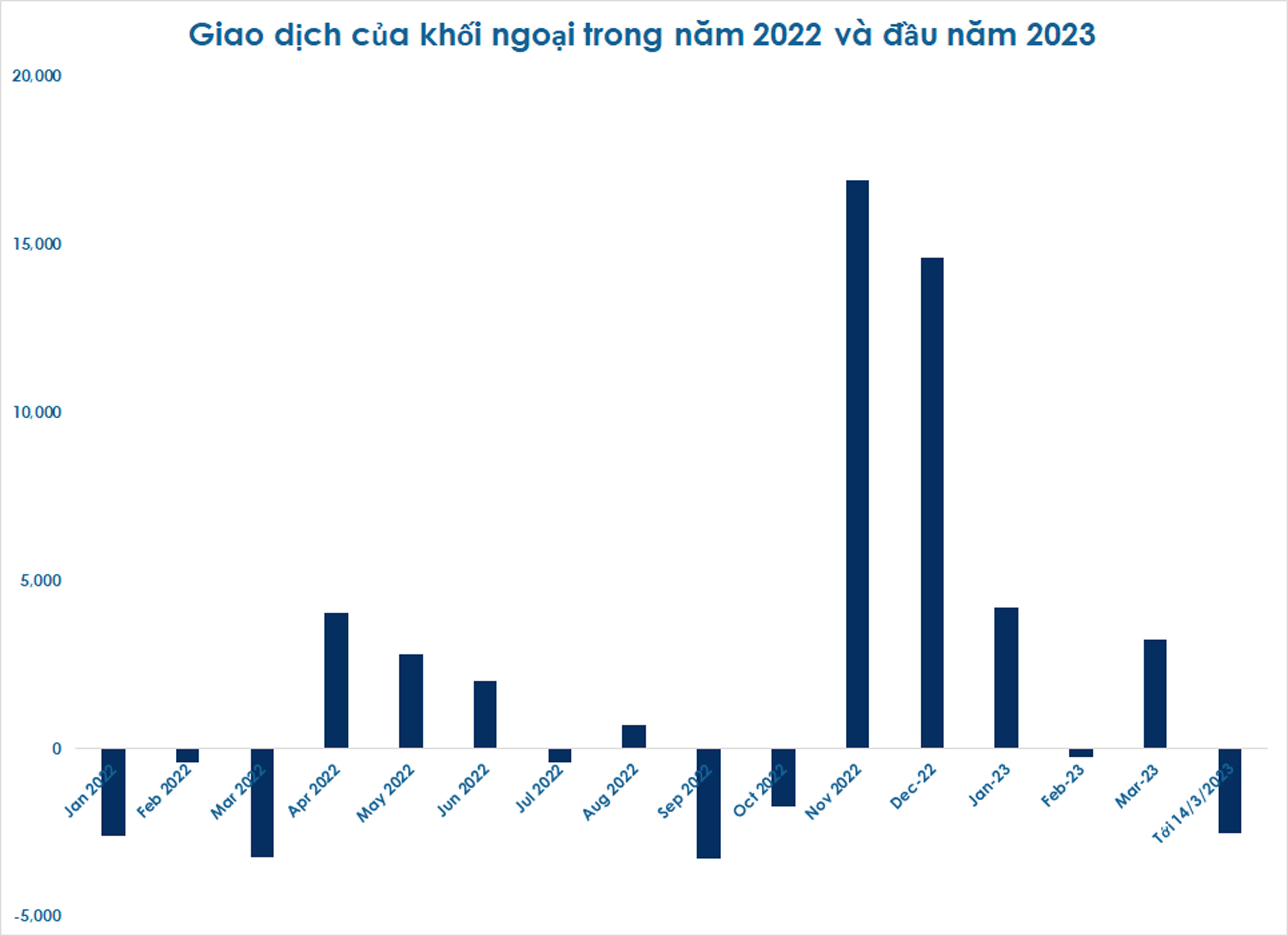

Đồng thời, động thái liên tục bán ròng của khối ngoại trong những tuần gần đây cũng gây áp lực đáng kể lên thị trường.

Trong tuần qua, khối ngoại đẩy mạnh bán ra và bán ròng, tổng cộng hơn 1.724 tỷ đồng giá trị cổ phiếu trên 3 sàn, cao hơn hẳn so với 2 tuần trước đó. Đây là tuần bán ròng thứ 3 liên tiếp của khối ngoại. Trong 3 tuần qua, khối này bán ròng tổng cộng hơn 2.642 tỷ đồng.

Theo ông Đinh Quang Hinh, Trưởng Bộ phận Chiến lược thị trường, Khối Phân tích, Công ty Chứng khoán VnDirect, thị trường chứng khoán có thể có một nhịp điều chỉnh ngắn về vùng hỗ trợ 1.030-1.040 điểm.

Tuy nhiên, chuyên gia của VnDirect cho rằng, kịch bản thị trường rơi sâu sẽ khó xảy ra trong bối cảnh áp lực tỷ giá, lạm phát, lãi suất đã hạ nhiệt đáng kể.

Hiện, áp lực chính của thị trường chủ yếu đến từ thông tin kết quả kinh doanh quý I/2023 có thể kém khả quan của các doanh nghiệp niêm yết và áp lực từ đợt đáo hạn phái sinh vào phiên ngày 20/4.

Dù vậy, áp lực này sẽ không lớn khi định giá của thị trường đang ở vùng chiết khấu khá cao so với lịch sử. Giả định trong trường hợp kết quả kinh doanh quý I/2023 tiếp tục kém khả quan như quý IV/2022 thì chỉ số giá/thu nhập (P/E) của thị trường có thể lên mức quanh 12,5 lần. Đây không phải là mức cao so với mặt bằng P/E quá khứ.

VnDirect cho rằng, dòng tiền có thể chuyển sang nhóm cổ phiếu lĩnh vực tăng trưởng rõ nét như ngân hàng, đầu tư công, du lịch hoặc những ngành đầu chu kỳ phục hồi như vật liệu xây dựng, thép.

Trên thế giới, lạm phát có dấu hiệu hạ nhiệt nhanh hơn với CPI tại Mỹ trong tháng 3 giảm xuống còn 5% (so với 6% trong tháng 2 và đỉnh 9,1% trong tháng 6/2022). Tuy nhiên, “bóng ma” suy thoái đang lởn vởn. Cục dự trữ liên bang Mỹ (Fed) có dấu hiệu vẫn muốn nâng lãi suất dù Mỹ có nguy cơ suy thoái nhẹ.