ANTD.VN - Trong năm 2024, ngành ngân hàng đặt trọng tâm trong công tác thanh toán là đảm bảo an ninh, an toàn hệ thống, trong bối cảnh hoạt động thanh toán phát triển mạnh song tội phạm gian lận, lừa đảo cũng không ngừng gia tăng.

Tăng trưởng vượt bậc đi kèm thách thức an toàn

Theo Phó Thống đốc Ngân hàng Nhà nước (NHNN) Phạm Tiến Dũng, thời gian qua, công tác thanh toán đã đạt được nhiều kết quả ấn tượng. Nếu như ở giai đoạn 2015-2017, báo cáo của Ngân hàng Thế giới (WB) cho thấy, Việt Nam có 31% người trưởng thành có tài khoản thanh toán, thì đến nay, con số này đã tăng lên 77,41%. Nhiều ngân hàng báo cáo trên 90% giao dịch được thực hiện trên kênh số, có ngân hàng đạt tỷ lệ tới 98%.

Về số lượng giao dịch, nếu như năm 2019, hệ thống thanh toán bù trừ có khoảng 700 triệu giao dịch, là một con số mơ ước thời điểm đó thì đến năm 2023, số lượng giao dịch đã đạt 7 tỷ giao dịch, gấp 10 lần so với năm 2019.

Nếu như năm 2017, chỉ một vài ngân hàng có Mobile Banking thì hiện nay tất cả giao dịch đều thực hiện trên mobile, đem đến sự giao tiếp hoàn toàn khác cho người dùng.

Trước kia, giao dịch ngân hàng chỉ đơn thuần trong lĩnh vực ngân hàng thì giờ đây, người dùng thông qua app ngân hàng đã có thể đặt vé máy bay, chọn chỗ ngồi, đặt taxi, đóng tiền điện, nước… cho thấy sự tích hợp của ngành ngân hàng và các ngành kinh tế khác đã ở mức độ rất cao.

Còn theo Vụ trưởng Vụ Thanh toán NHNN Phạm Anh Tuấn, đến nay, toàn hệ thống có hơn 180 triệu tài khoản thanh toán cá nhân. Thanh toán qua Internet, Mobile và phương thức QR Code tăng trưởng nhanh, đến nay đã có 85 tổ chức cung ứng dịch vụ thanh toán triển khai dịch vụ thanh toán qua Internet và 52 tổ chức thực hiện qua Mobile.

Tăng trưởng về số lượng giao dịch thanh toán qua Internet và Mobile bình quân qua các năm lần lượt đạt mức 46,48%, 90,12%; riêng thanh toán qua QR Code, từ năm 2018 đến nay, tăng trưởng về số lượng giao dịch qua QR Code bình quân năm đạt 471,13%.

|

|

Thanh toán không dùng tiền mặt tăng mạnh nhưng cũng đi kèm nhiều rủi ro phát sinh |

Tuy nhiên, theo Phó Thống đốc Phạm Tiến Dũng, khi số lượng khách hàng tăng, giao dịch tăng cả số lượng và chất lượng, kết nối phức tạp cũng đặt ra nhiều thách thức đối với việc quản lý và đảm bảo an ninh, an toàn trong lĩnh vực thanh toán.

Cụ thể, đó là việc tăng trưởng số lượng tài khoản đi kèm vấn nạn sử dụng giấy tờ giả để mở tài khoản thanh toán, hay việc nhiều cá nhân mở tài khoản rồi bán lại cho người khác sử dụng, các giao dịch bất hợp pháp… Bên cạnh đó, còn là các nguy cơ mất an ninh, an toàn hệ thống.

Chính vì vậy, khi nhiều ngân hàng đã chạm mức hơn 25 triệu khách hàng - một con số mơ ước của nhiều quốc gia thì việc đảm bảo an ninh an toàn sẽ càng quan trọng hơn.

Tích cực làm sạch dữ liệu, đẩy lùi gian lận, lừa đảo

Về công tác đảm bảo an ninh, an toàn trong hoạt động thanh toán, ông Phạm Anh Tuấn cho biết, NHNN đã tích cực phối hợp với Bộ Công an và các cơ quan liên quan triển khai thực hiện nhiều biện pháp để góp phần ngăn ngừa, giảm thiểu rủi ro gian lận, lừa đảo và mất an ninh an toàn thanh toán.

NHNN cũng tăng cường công tác quản lý, thanh tra, kiểm tra về hoạt động cung ứng dịch vụ thanh toán để phát hiện xử lý các vi phạm, chấn chỉnh các tổ chức cung ứng dịch vụ thanh toán.

Đặc biệt, thời gian qua, NHNN đã ban hành, triển khai Kế hoạch phối hợp số 01/KHPH-BCA-NHNN về việc triển khai thực hiện các nhiệm vụ tại Đề án 06/QĐ-TTg giữa Bộ Công an và NHNN; qua đó, làm sạch dữ liệu khách hàng, khai thác dữ liệu căn cước công dân gắn chip và sử dụng tài khoản VneID trong xác minh thông tin nhận biết khách hàng… trong mở, sử dụng tài khoản thanh toán/thẻ ngân hàng.

Gần đây nhất, NHNN đã ban hành Quyết định số 2345/QĐ-NHNN ngày 18/12/2023 về triển khai các giải pháp an toàn bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng (có hiệu lực kể từ ngày 1/7/2024), trong đó quy định yêu cầu đối chiếu xác thực sinh trắc học khách hàng với dữ liệu căn cước công dân gắn chip, tài khoản VNeID... theo các hạn mức giao dịch quy định.

Về kết quả triển khai thực tế, đại diện Vietcombank cho biết, đến nay, Vietcombank đã thực hiện 8/11 nhiệm vụ trong năm 2023 theo Kế hoạch 01, tập trung vào 3 nhiệm vụ chính:

Một là, ứng dụng thẻ căn cước công dân gắn chip: Từ tháng 5/2023, Viecombank đã phát triển ứng dụng trên máy tính bảng có tích hợp ứng dụng căn cước công dân gắn chip để định danh và xác thực khách hàng khi tới giao dịch tại quầy. Trong năm 2024, Ngân hàng tiếp tục nâng cấp và mở rộng phạm vi ứng dụng cả trên kênh quầy và kênh điện tử;

Hai là, ứng dụng VneID trong: Xác thực và cập nhật thông tin khách hàng; Mở tài khoản và đăng ký các sản phẩm dịch vụ từ app VNeID; Mở tài khoản và đăng ký sản phẩm dịch vụ gia tăng trên VCB Digibank;

Ba là, chấm điểm khả tín: Vietcombank và Bộ Công an đã hoàn thành giải pháp kỹ thuật và thử nghiệm dịch vụ, chuẩn bị triển khai trên môi trường product. Thí điểm dịch vụ vào đầu năm 2024…

Còn theo đại diện VietinBank, trước đây, Ngân hàng này đã thu thập được hơn 6 triệu dữ liệu sinh trắc học của khách hàng thông qua quá trình mở tài khoản eKyC cũng như thông qua thu thập sinh trắc học trên điện thoại và tại quầy.

Tuy nhiên, với yêu cầu mong muốn làm sạch một lần và làm sạch lại hết những dữ liệu cũ, VietinBank sẽ tích hợp với Trung tâm dữ liệu dân cư quốc gia để làm sạch lại toàn bộ 6 triệu dữ liệu sinh trắc học đã thu thập cũng như yêu cầu tất cả khách hàng chưa có sinh trắc học sẽ phải đến môi trường ngân hàng số VietinBank thông qua ứng dụng số để bổ sung, cập nhật và làm giàu dữ liệu ngân hàng.

Theo Thống đốc NHNN Nguyễn Thị Hồng, niềm tin vào hệ thống ngân hàng rất quan trọng, do vậy, trong năm 2024, ngành ngân hàng đặt trọng tâm trong công tác thanh toán là đảm bảo an ninh, an toàn hệ thống.

“Nếu như tất cả các hoạt động của ngân hàng có làm tốt tới đâu, mà hoạt động thanh toán để xảy ra vấn đề rủi ro trong hoạt động, khi người dân mất tiền, chúng ta không bảo vệ được quyền và lợi ích hợp pháp của người dân khi họ sử dụng dịch vụ của chúng ta thì niềm tin bị sụt giảm”, Thống đốc nhấn mạnh.

Source link

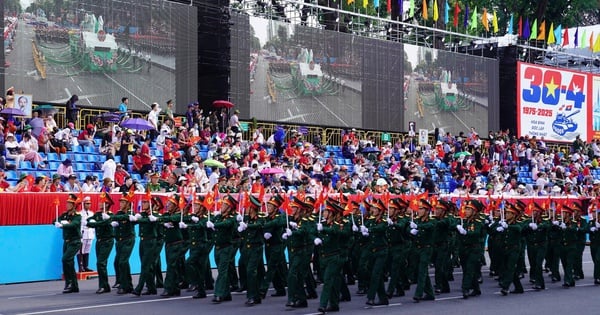

![[Ảnh] Pháo hoa rực rỡ bầu trời Hà Nội chào mừng ngày đất nước thống nhất](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/28/5b4a75100b3e4b24903967615c3f3eac)

![[Ảnh] Tổng Bí thư Tô Lâm tiếp Chủ tịch Đảng Dân chủ Tự do, Thủ tướng Nhật Bản Ishiba Shigeru](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/63661d34e8234f578db06ab90b8b017e)

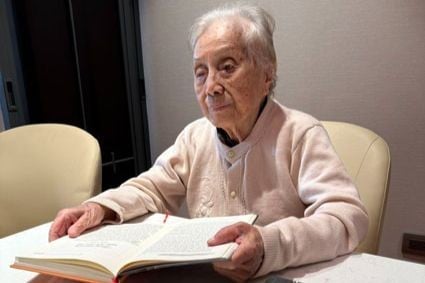

![[Ảnh] Những nhân chứng sống trong ngày giải phóng đất nước có mặt tại Triển lãm tương tác của Báo Nhân Dân](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/b3cf6665ebe74183860512925b0b5519)

![[Ảnh] Phu nhân Tổng Bí thư Tô Lâm và Phu nhân Thủ tướng Nhật Bản cùng làm bánh cốm truyền thống](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/7bcfbf97dd374eb0b888e9e234698a3b)

![[Ảnh] Phu nhân Thủ tướng Nhật Bản thăm Bảo tàng Phụ nữ Việt Nam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/27/8160b8d7c7ba40eeb086553d8d4a8152)

Bình luận (0)