จากสถิติข้อมูลของบริษัทหลักทรัพย์หลายแห่ง คาดการณ์ว่ากำไรหลังหักภาษีของธนาคารจดทะเบียนในไตรมาสที่ 4 ปี 2566 จะเพิ่มขึ้น 25% จากช่วงเดียวกันของปีก่อน กำไรของธนาคารปรับตัวดีขึ้นในไตรมาสสุดท้ายของปี โดยเฉพาะอย่างยิ่งเนื่องมาจากธนาคารกระตุ้นการปล่อยสินเชื่อ รวมทั้งต้นทุนเงินทุนที่ลดลงอย่างมาก

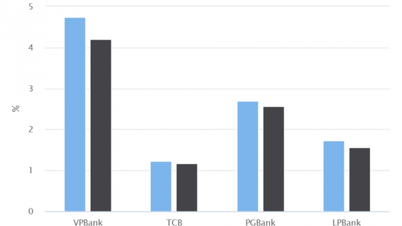

อย่างไรก็ตาม คุณภาพสินทรัพย์ยังคงเป็นจุดที่น่าสังเกตในภาพรวมผลประกอบการทางธุรกิจปี 2566 อัตราส่วนหนี้สูญของทั้งอุตสาหกรรมอยู่ที่ 2.2% เพิ่มขึ้น 64 จุดพื้นฐานเมื่อเทียบกับปี 2565 และถือเป็นระดับสูงสุดนับตั้งแต่ปี 2558

ธนาคารเกือบทั้งหมดยังคงมีอัตราหนี้สูญเพิ่มขึ้นอย่างต่อเนื่องเมื่อเทียบกับช่วงต้นปีและไตรมาสก่อนหน้า โดยเฉลี่ยแล้ว ธนาคารพาณิชย์ที่เป็นของรัฐมีการเติบโตขึ้นร้อยละ 0.4 เมื่อเทียบกับช่วงต้นปี ในขณะที่ตัวเลขของธนาคารพาณิชย์ที่เป็นของรัฐมีการเติบโตขึ้นร้อยละ 0.7 ขณะเดียวกัน อัตราส่วนความคุ้มทุนหนี้เสียก็ลดลงสู่ระดับต่ำสุดนับตั้งแต่ปลายปี 2563 ที่ 93.8% (ในปี 2565 อัตราส่วนนี้อยู่ที่ 136.9%)

ตัวอย่างเช่น รายงานทางการเงินไตรมาส 4/2566 ของ TPBank แสดงให้เห็นว่าแม้รายได้จากการดำเนินงานรวมจะเติบโตอย่างแข็งแกร่ง แต่กำไรสุทธิของธนาคารในไตรมาสนี้กลับลดลง 67.5% เมื่อเทียบกับช่วงเดียวกันในปี 2565

กำไรที่ลดลงอย่างรวดเร็วในไตรมาสที่ 4 ส่งผลให้กำไรสุทธิของ TPBank ทั้งปี 2566 ลดลง 28.7% เมื่อเทียบกับปี 2565 โดยอยู่ที่ 4,463 พันล้านดอง

สาเหตุคือค่าใช้จ่ายในการจัดสรรเงินสำรองในไตรมาสที่ 4 ปี 2566 เพิ่มขึ้นอย่างรวดเร็ว สูงกว่าช่วงเดียวกันถึง 17 เท่า ส่งผลให้ค่าใช้จ่ายในการจัดสรรเงินสำรองทั้งปีอยู่ที่ 3,946 พันล้านดอง เพิ่มขึ้น 114% เมื่อเทียบกับปี 2565

ที่น่าสังเกตคือ อัตราหนี้สูญของ TPBank ณ สิ้นไตรมาสที่ 4 ปี 2566 อยู่ที่ 2.05% ลดลง 0.93 เปอร์เซ็นต์เมื่อเทียบกับไตรมาสก่อนหน้า แต่ยังคงสูงเมื่อเทียบกับ 0.84% ณ สิ้นปี 2565

การเพิ่มเงินสำรองในไตรมาสสุดท้ายของปี 2566 จะทำให้อัตราส่วนค่าใช้จ่ายหนี้สูญ (LLR) ของธนาคารอยู่ที่ 63.7% ภายในสิ้นปี 2566 แต่ยังคงต่ำกว่า 135% เมื่อสิ้นปี 2565 มาก ซึ่งบ่งชี้ว่าคุณภาพสินทรัพย์อาจยังคงเสื่อมลงต่อไปในอนาคต

แม้จะมีอัตราหนี้เสียต่ำที่สุดในระบบ คิดเป็นเพียง 1.2% ของสินเชื่อคงค้างทั้งหมด ณ สิ้นปีที่แล้ว ตัวเลขหนี้เสียของ ACB ก็ยังสูงถึง 5,885 พันล้านดอง เพิ่มขึ้น 93% เมื่อเทียบกับสิ้นปี 2565 ต้นทุนการสำรองความเสี่ยงด้านสินเชื่อยังเพิ่มขึ้นอย่างมากจาก 70 พันล้านดองในปี 2565 เป็น 1,804 พันล้านดองในปี 2566

ในส่วนของเรื่องหนี้เสียของอุตสาหกรรมการธนาคาร นักวิเคราะห์ทางการเงิน ดร. Nguyen Duy Phuong ผู้อำนวยการฝ่ายการลงทุนที่ DG Capital กล่าวว่า แม้ว่าข้อบกพร่องที่เกิดขึ้นในปี 2566 จะยังไม่ได้รับการแก้ไข แต่เมื่อมองไปยังปี 2567 ก็ยังมีปัจจัยเสี่ยงอยู่ ซึ่งมาจากอัตราการฟื้นตัวของความต้องการสินเชื่อที่ช้ากว่าที่คาดไว้ และคุณภาพสินทรัพย์ที่เสื่อมลงอย่างต่อเนื่อง

เนื้อหาบางส่วนเกี่ยวกับการจัดการหนี้เสียและหลักประกันในมติ 42/2017/QH14 ได้รับการรับรองอย่างเป็นทางการในบทที่ XII กฎหมายว่าด้วยสถาบันสินเชื่อที่แก้ไขในปี 2567

“อย่างไรก็ตาม ยังมีอีกหลายประเด็นที่น่าวิตกกังวล เนื่องจาก พ.ร.บ. สินเชื่อเพื่อที่อยู่อาศัยฉบับแก้ไขใหม่ ได้ยกเลิกหลักเกณฑ์การยึดทรัพย์สินที่มีหลักประกัน การยึดทรัพย์สินของฝ่ายที่จะถูกบังคับ การส่งคืนทรัพย์สินที่มีหลักประกันเป็นหลักฐานในคดีอาญา การฝ่าฝืนกฎหมายหนี้เสีย รวมถึงไม่ขยายขอบเขตการดำเนินการที่เกี่ยวข้องกับการซื้อขายหนี้เสีย ซึ่งอาจทำให้การจัดการหนี้เสียยากขึ้น”

จากนี้จะเห็นได้ว่ากระบวนการจัดการหนี้เสียจะต้องใช้เวลาเพิ่มมากขึ้น และธนาคารที่มีบัฟเฟอร์และบัฟเฟอร์ทุนที่ดีจะมีข้อได้เปรียบมากกว่า" ดร.เหงียน ดุย ฟอง ระบุความเห็นของเขา

แหล่งที่มา

![[ภาพ] ประธานสภานิติบัญญัติแห่งชาติ ทราน ทานห์ มัน เป็นประธานการประชุมคณะอนุกรรมการว่าด้วยเอกสารการประชุมสมัชชาแห่งชาติครั้งที่ 1 ของพรรค](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/72b19a73d94a4affab411fd8c87f4f8d)

![[ภาพ] เลขาธิการปิดการเยือนอาเซอร์ไบจาน เตรียมเดินทางเยือนสหพันธรัฐรัสเซีย](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/7a135ad280314b66917ad278ce0e26fa)

![[ภาพ] ประธานาธิบดีเลือง เกวง นำเสนอการตัดสินใจแต่งตั้งรองหัวหน้าสำนักงานประธานาธิบดี](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/501f8ee192f3476ab9f7579c57b423ad)

![[ภาพ] เลขาธิการใหญ่โตลัมเริ่มการเยือนรัสเซียอย่างเป็นทางการและเข้าร่วมงานฉลองครบรอบ 80 ปีแห่งชัยชนะเหนือลัทธิฟาสซิสต์](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/5d2566d7f67d4a1e9b88bc677831ec9d)

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh พบกับสภาที่ปรึกษาเชิงนโยบายการพัฒนาเศรษฐกิจภาคเอกชน](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/387da60b85cc489ab2aed8442fc3b14a)

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh พูดคุยทางโทรศัพท์กับนายกรัฐมนตรี Lawrence Wong ของสิงคโปร์](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/8/e2eab082d9bc4fc4a360b28fa0ab94de)

การแสดงความคิดเห็น (0)