หุ้นธนาคารของเวียดนามถือเป็น "หุ้นชั้นนำ" แต่การประเมินมูลค่าของหุ้นเหล่านี้ยังคงค่อนข้างต่ำเมื่อเทียบกับค่าเฉลี่ยของภูมิภาค เนื่องจากข้อจำกัดที่ยากจะเอาชนะได้

ความสำคัญของมูลค่าตลาดของบริษัท

ในฐานะผู้นำทางธุรกิจ ลองจินตนาการถึงโอกาสทางการตลาดที่ดีในการเข้าซื้อกิจการอื่นเพื่อเติมเต็มระบบนิเวศทางธุรกิจของคุณ แต่การเข้าซื้อกิจการนั้นต้องใช้เงินทุนจำนวนมาก คุณจะทำอย่างไร? วิธีแก้ปัญหาทั่วไปคือการออกหุ้นเพิ่มและระดมทุนจากนักลงทุนรายใหม่เพื่อใช้ในการทำธุรกรรม

แต่ในการระดมทุน คุณต้องแสดงให้นักลงทุนเห็นว่าการลงทุนนั้นจะให้ผลกำไร หรือพูดง่ายๆ ก็คือ การซื้อหุ้นที่ออกใหม่จะให้ผลกำไรในระยะยาว จากมุมมองด้านการลงทุน การเพิ่มขึ้นของมูลค่าตลาดของบริษัทในระยะยาวที่ผ่านมาจะเป็นตัวชี้วัดที่สำคัญสำหรับการระดมทุนเพิ่มเติม โดยพิสูจน์ว่านักลงทุนที่มีอยู่ได้รับผลประโยชน์อย่างมีนัยสำคัญ ซึ่งจะทำให้การดึงดูดเงินทุนใหม่ทำได้ง่ายขึ้น

มูลค่าตลาดของบริษัทคือตัวคูณระหว่างจำนวนหุ้นที่ออกจำหน่ายและราคาหุ้น บริษัทที่จะมีมูลค่าตลาดสูงได้นั้น จำเป็นต้องมีทุนจดทะเบียนสูงและราคาหุ้นสูง ในทางปฏิบัติ ราคาหุ้นที่สูงให้ผลประโยชน์แก่ผู้ถือหุ้นมากกว่าบริษัทที่มีทุนจดทะเบียนสูง ราคาหุ้นที่สูงยังทำให้บริษัทระดมทุนได้ง่ายขึ้นในราคาที่ดี (โดยการออกหุ้นใหม่ในราคาตลาดที่สูง) และช่วยให้สามารถเพิ่มทุนจดทะเบียนได้อย่างรวดเร็วผ่านการแตกหุ้น...

ดังนั้น การที่ผู้นำธุรกิจกล่าวว่า "ราคาหุ้นถูกกำหนดโดยตลาด เราแค่ต้องมุ่งเน้นที่การดำเนินธุรกิจ" จึงเป็นความผิดพลาดอย่างร้ายแรง ผู้นำธุรกิจแต่ละคนจำเป็นต้องมีกลยุทธ์เพื่อเพิ่มความน่าสนใจของหุ้นบริษัท ราคาหุ้นอาจผันผวนในระยะสั้น แต่ในระยะยาวจะต้องมีการเติบโตเพื่อให้มูลค่าตลาดของบริษัทเพิ่มขึ้น

บทวิเคราะห์นี้ให้ข้อมูลสำคัญและมุมมองส่วนตัวแก่ผู้อ่านเกี่ยวกับมาตรการเพิ่มมูลค่าตลาดของบริษัท โดยวิเคราะห์ลักษณะเฉพาะของธนาคารที่มีมูลค่าสูงในภูมิภาค โดยมีเป้าหมายเพื่อดึงบทเรียนที่เป็นประโยชน์สำหรับธนาคารในเวียดนาม

|

การเปรียบเทียบมูลค่าหุ้นของธนาคารต่างๆ ในภูมิภาค

เมื่อเปรียบเทียบมูลค่าของธนาคารในภูมิภาค จะเห็นได้ชัดว่าราคาหุ้นของธนาคารในภูมิภาคสูงกว่าธนาคารในเวียดนามอย่างมาก ตั้งแต่ปี 2017 จนถึงปัจจุบัน อัตราส่วนราคาต่อกำไร (P/E) และอัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B) เฉลี่ยของธนาคารเวียดนามต่ำกว่าธนาคารในกลุ่มเปรียบเทียบอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งอัตราส่วน P/E ซึ่งหมายความว่านักลงทุนจ่ายราคาสูงกว่าสำหรับกำไรแต่ละดอลลาร์ของธนาคารในภูมิภาคเสมอ

โดยเฉลี่ยในช่วงหกปีที่ผ่านมา นักลงทุนในตลาดอินโดนีเซียยินดีจ่ายในอัตราสูงสุดที่ 19 ดองต่อทุกๆ ดองของผลตอบแทน ในขณะที่นักลงทุนในตลาดเวียดนามยินดีจ่ายเพียง 11 ดองต่อทุกๆ ดองของผลตอบแทน

ปริมาณการซื้อขายที่สูงบ่งชี้ถึงความสนใจของนักลงทุนในหุ้นธนาคารในภูมิภาคนี้ที่สูงขึ้น โดยเฉพาะในประเทศไทย ปริมาณการซื้อขายหุ้นธนาคารขนาดใหญ่ในแต่ละวันสูงกว่าค่าเฉลี่ยในเวียดนามเกือบ 8-10 เท่า แนวโน้มราคาขึ้น/ลงมีความชัดเจนมากขึ้น มีความผันผวนน้อยลง และราคาหุ้นสะท้อนสัญญาณการดำเนินงานทางธุรกิจได้อย่างแม่นยำยิ่งขึ้น

แล้วอะไรคือสาเหตุ? แม้ว่าจะมีข้อแตกต่างกันในด้านการดำเนินธุรกิจ ประวัติศาสตร์ วัฒนธรรม การบริหารจัดการ ฯลฯ แต่จากการวิจัยของผู้เขียนพบว่า ธนาคารเหล่านี้มีลักษณะร่วมกันสามประการที่ส่งผลให้ราคาหุ้นสูง ได้แก่ สภาพแวดล้อมทางเศรษฐกิจมหภาคที่เอื้อต่อการลงทุนในหลักทรัพย์ การดำเนินงานด้านการธนาคารที่มีประสิทธิภาพ และกลยุทธ์การสื่อสารที่มีประสิทธิผล

|

ความน่าดึงดูดใจของตลาดหุ้น

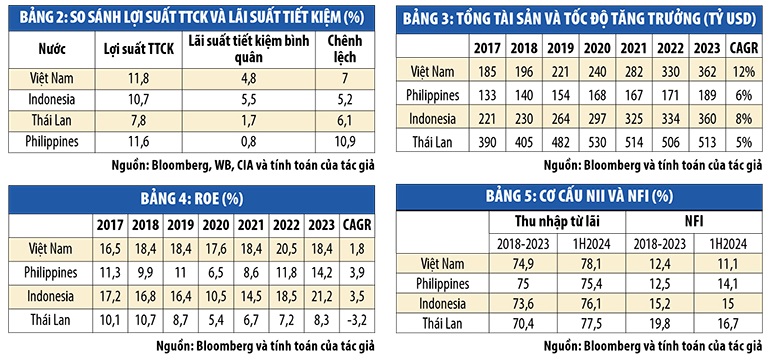

ก่อนอื่นเลย ต้องยอมรับว่าในช่วงไม่กี่ปีที่ผ่านมา ตลาดหุ้นเวียดนามมีการพัฒนาอย่างมีนัยสำคัญและกลายเป็นช่องทางการลงทุนที่มีประสิทธิภาพสำหรับนักลงทุน อย่างไรก็ตาม ส่วนต่างระหว่างผลตอบแทนจากการลงทุนในหุ้นและอัตราดอกเบี้ยเงินฝากออมทรัพย์เฉลี่ย 12 เดือนในเวียดนามนั้นต่ำกว่าของฟิลิปปินส์และใกล้เคียงกับของไทย ซึ่งแสดงให้เห็นว่าความน่าสนใจของตลาดหุ้นเวียดนามอยู่ในระดับปานกลางเมื่อเทียบกับประเทศอื่นๆ ในภูมิภาค

ข้อมูลในตารางที่ 1 และ 2 แสดงให้เห็นว่าส่วนต่างระหว่างผลตอบแทนจากการลงทุนและอัตราดอกเบี้ยเงินฝากออมทรัพย์ในตลาดอินโดนีเซียต่ำกว่าในเวียดนาม ไทย และฟิลิปปินส์ อย่างไรก็ตาม นักลงทุนยินดีจ่ายราคาสูงสุด (กล่าวคือ อัตราส่วน P/E และ P/B สูงสุด) เพื่อถือครองหลักทรัพย์ธนาคาร ซึ่งบ่งชี้ว่าตลาดหุ้นอินโดนีเซียมีความน่าดึงดูดใจสำหรับนักลงทุนมากกว่าประเทศอื่นๆ ที่เทียบเคียงได้

ขนาดและประสิทธิภาพในการดำเนินงานของธุรกิจ

เหตุผลสำคัญกลุ่มที่สองที่อธิบายความแตกต่างของอัตราส่วนราคาต่อกำไร (P/E) และอัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B) อาจเกี่ยวข้องกับขนาด ประสิทธิภาพการดำเนินงาน และโครงสร้างรายได้ของธนาคาร หากเปรียบเทียบธนาคารเวียดนามกับธนาคารขนาดใหญ่ที่สุดในสิงคโปร์หรือมาเลเซีย จะเห็นได้ชัดว่าธนาคารพาณิชย์ของเวียดนามยังมีขนาดและมูลค่าตลาดค่อนข้างเล็กเมื่อเทียบกับธนาคารอื่นๆ

โดยเฉพาะอย่างยิ่ง เมื่อพิจารณาจากราคาหุ้นและอัตราแลกเปลี่ยน ณ เดือนมิถุนายน 2567 สินทรัพย์รวมของธนาคาร DBS ซึ่งเป็นธนาคารที่ใหญ่ที่สุดของสิงคโปร์ มีมูลค่ามากกว่าธนาคาร BIDV ซึ่งเป็นธนาคารพาณิชย์ที่ใหญ่ที่สุดของเวียดนามถึง 5.6 เท่า ส่วน Maybank ของมาเลเซียมีมูลค่ามากกว่า BIDV ถึง 2.4 เท่า มูลค่าตลาดของ DBS มากกว่า Vietcombank เกือบ 4 เท่า และมูลค่าตลาดของ Maybank มากกว่า Vietcombank ถึง 1.4 เท่า

อย่างไรก็ตาม เมื่อเปรียบเทียบกับธนาคารขนาดใหญ่ของไทย อินโดนีเซีย และฟิลิปปินส์ในกลุ่มศึกษา ธนาคารพาณิชย์ที่ใหญ่ที่สุดในเวียดนามก็ไม่ได้ด้อยกว่ามากนักในแง่ของขนาด แม้ว่าสินทรัพย์รวมของธนาคารพาณิชย์เวียดนามจะมีเพียงประมาณ 60% ของสินทรัพย์รวมของธนาคารพาณิชย์ไทย แต่ก็อยู่ในระดับเดียวกับธนาคารพาณิชย์อินโดนีเซีย และใหญ่กว่าธนาคารพาณิชย์ฟิลิปปินส์ (ตารางที่ 3)

ในแง่ของโครงสร้างสินทรัพย์รวม ธนาคารต่างๆ ไม่ได้มีความแตกต่างกันมากนัก โดยสินเชื่อลูกค้า (ไม่รวมพันธบัตรองค์กร) คิดเป็นประมาณ 65-70% และการลงทุนในพันธบัตรคิดเป็น 12-18% ของสินทรัพย์รวม

ในแง่ของตัวชี้วัดประสิทธิภาพการดำเนินงาน เช่น ROA และ ROE ธนาคารเวียดนามไม่ได้ด้อยกว่าธนาคารในประเทศอื่นๆ ในภูมิภาคนี้ ROE เฉลี่ยของธนาคารพาณิชย์ขนาดใหญ่ที่สุด 3 แห่งในเวียดนามนั้นเทียบเท่ากับธนาคารในภูมิภาค และสูงกว่าค่าเฉลี่ยของธนาคารขนาดใหญ่ที่สุด 3 แห่งในประเทศไทยด้วยซ้ำ

แม้ว่าอัตรากำไรสุทธิจากดอกเบี้ย (Net Interest Margin: NIM) เฉลี่ยของธนาคารในภูมิภาคนี้จะสูงกว่าของธนาคารในเวียดนามมาก โดยเฉพาะอย่างยิ่ง ธนาคารขนาดใหญ่ที่สุด 3 แห่งในอินโดนีเซียมี NIM เฉลี่ยสูงสุดที่ 6.5% ตามมาด้วยฟิลิปปินส์ที่ 4.0% และไทยที่ 3.0% ในขณะที่ธนาคารพาณิชย์ขนาดใหญ่ที่สุด 3 แห่งในเวียดนามมี NIM เฉลี่ยอยู่ที่ 2.9%

หากพิจารณาจากตัวเลขเหล่านั้นเพียงอย่างเดียว อาจทำให้เข้าใจผิดว่าธนาคารในภูมิภาคนี้มีสัดส่วนรายได้จากดอกเบี้ยในโครงสร้างรายได้สูงกว่าประเทศอื่น อย่างไรก็ตาม การวิเคราะห์อย่างละเอียดจะเผยให้เห็นว่าธนาคารในภูมิภาคนี้ไม่ได้พึ่งพารายได้จากดอกเบี้ยมากเกินไป ในประเทศไทย สัดส่วนรายได้จากดอกเบี้ยเฉลี่ยอยู่ที่ 70.4% ในอินโดนีเซียอยู่ที่ 73.6% ในขณะที่ฟิลิปปินส์และเวียดนามมีอัตราส่วนใกล้เคียง 75% นอกจากนี้ สัดส่วนรายได้ที่ไม่ใช่ดอกเบี้ยในโครงสร้างรายได้ของธนาคารเวียดนามยังมากกว่าธนาคารในภูมิภาคนี้อีกด้วย

จากการวิเคราะห์ข้างต้นแสดงให้เห็นว่า ความแตกต่างที่สำคัญที่สุดระหว่างธนาคารเวียดนามและธนาคารในภูมิภาคคือ โครงสร้างของแหล่งรายได้ แม้ว่าธนาคารขนาดใหญ่ในประเทศอื่นๆ ในภูมิภาคจะมีขนาดใกล้เคียงกัน แต่มีสัดส่วนรายได้ที่ไม่ใช่ดอกเบี้ย (ส่วนใหญ่มาจากค่าธรรมเนียม) สูงกว่าธนาคารเวียดนาม ซึ่งสามารถสร้างความมั่นใจให้กับนักลงทุนเกี่ยวกับความยั่งยืนของธนาคารได้

กิจกรรมด้านความสัมพันธ์กับนักลงทุน

นอกเหนือจากรายได้ที่ไม่ใช่ดอกเบี้ยที่ต่ำกว่าแล้ว ธนาคารเวียดนามไม่ได้ด้อยกว่าธนาคารในประเทศอื่นๆ ในภูมิภาคนี้ เมื่อพิจารณาจาก ROE และ NIM ดังนั้น หากผลิตภัณฑ์ดีแต่ราคาไม่เหมาะสม สาเหตุอาจอยู่ที่ตลาด การขาย และการตลาด ในที่นี้ หากเราเปรียบเทียบผลิตภัณฑ์กับหุ้น ความสัมพันธ์กับนักลงทุน (IR) ก็เปรียบเสมือนกระบวนการขาย

และในความเป็นจริง ธนาคารในภูมิภาคนี้ได้วางกลยุทธ์ด้านความสัมพันธ์กับนักลงทุน (IR) ที่มีประสิทธิภาพมาตั้งแต่เริ่มต้น ซึ่งส่งผลให้ราคาหุ้นของธนาคารเหล่านี้มีผลการดำเนินงานที่ดีกว่าธนาคารในเวียดนาม จากการสำรวจของกลุ่มโบรกเกอร์หลักทรัพย์เอเชีย (Asian Securities Brokers Group) และงานวิจัยของสแตนดาร์ดแอนด์พัวร์ส (Standard and Poor's) พบว่าธนาคารทั้งหมดที่ทำการศึกษาในประเทศไทย อินโดนีเซีย และฟิลิปปินส์ ได้นำกลยุทธ์ด้านความสัมพันธ์กับนักลงทุนเชิงรุกมาใช้

ในเวียดนาม องค์กรหลายแห่งที่ดำเนินงานในด้านสื่อการเงินได้จัดทำรายงานที่ประเมินความน่าเชื่อถือของธนาคารในสื่อต่างๆ (เช่น Tenor Media, Vietnam Report เป็นต้น) และธนาคารหลายแห่งได้ดำเนินการกิจกรรมด้านความสัมพันธ์กับนักลงทุน (IR) ตามที่กฎหมายกำหนดเท่านั้น เช่น การเปิดเผยข้อมูลและการจัดกิจกรรมตามที่กฎหมายกำหนด ส่วนกิจกรรมด้าน IR เชิงรุกยังอยู่ในช่วงเริ่มต้น

ดังนั้น ธนาคารเวียดนามจึงพัฒนาคุณภาพและประสิทธิภาพการดำเนินงาน ตลอดจนความสัมพันธ์กับนักลงทุนอย่างต่อเนื่อง หวังว่าหน่วยงานกำกับดูแลจะเร่งดำเนินการที่จำเป็นเพื่อยกระดับตลาดหลักทรัพย์เวียดนามในเร็ววัน เพื่อเพิ่มความน่าดึงดูดใจให้กับนักลงทุนทั้งในและต่างประเทศ ซึ่งจะสร้างเงื่อนไขให้ธนาคารโดยเฉพาะ และธุรกิจเวียดนามโดยทั่วไป ได้รับการประเมินมูลค่าใหม่เมื่อเทียบกับธนาคารและธุรกิจในภูมิภาค ช่วยเพิ่มมูลค่าตลาดและผลประโยชน์ให้กับผู้ถือหุ้นและนักลงทุน

[โฆษณา_2]

ที่มา: https://baodautu.vn/co-phieu-vua-va-nhung-co-hoi-d225579.html

![OCOP ในช่วงเทศกาลตรุษจีน: [ตอนที่ 1] น้อยหน่าบาเดนใน 'ฤดูทอง'](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F402x226%2Fvietnam%2Fresource%2FIMAGE%2F2026%2F01%2F26%2F1769417540049_03-174213_554-154843.jpeg&w=3840&q=75)

การแสดงความคิดเห็น (0)