Ngân hàng TMCP Đông Nam Á (SeABank - HoSE: SSB) vừa thông báo Nghị quyết HĐQT về việc phê duyệt phát hành Trái phiếu ra thị trường quốc tế.

Theo đó, HĐQT SeABank chấp thuận việc phát hành riêng lẻ các trái phiếu không chuyển đổi, không kèm chứng quyền ra thị trường quốc tế cho International Finance Corporation (IFC) bao gồm trái phiếu xanh bảo vệ biển và đại dương và trái phiếu xanh. Trong đó gồm 25 triệu USD trái phiếu xanh bảo vệ biển và đại dương và 50 triệu USD cho trái phiếu xanh.

IFC hợp tác với SeABank tác từ năm 2021. Hồi đầu năm 2023, SeABank thông tin IFC đã đầu tư 100 triệu USD vào ngân hàng với mục đích hỗ trợ các khoản vay mua nhà cho các gia đình có thu nhập thấp và trung bình.

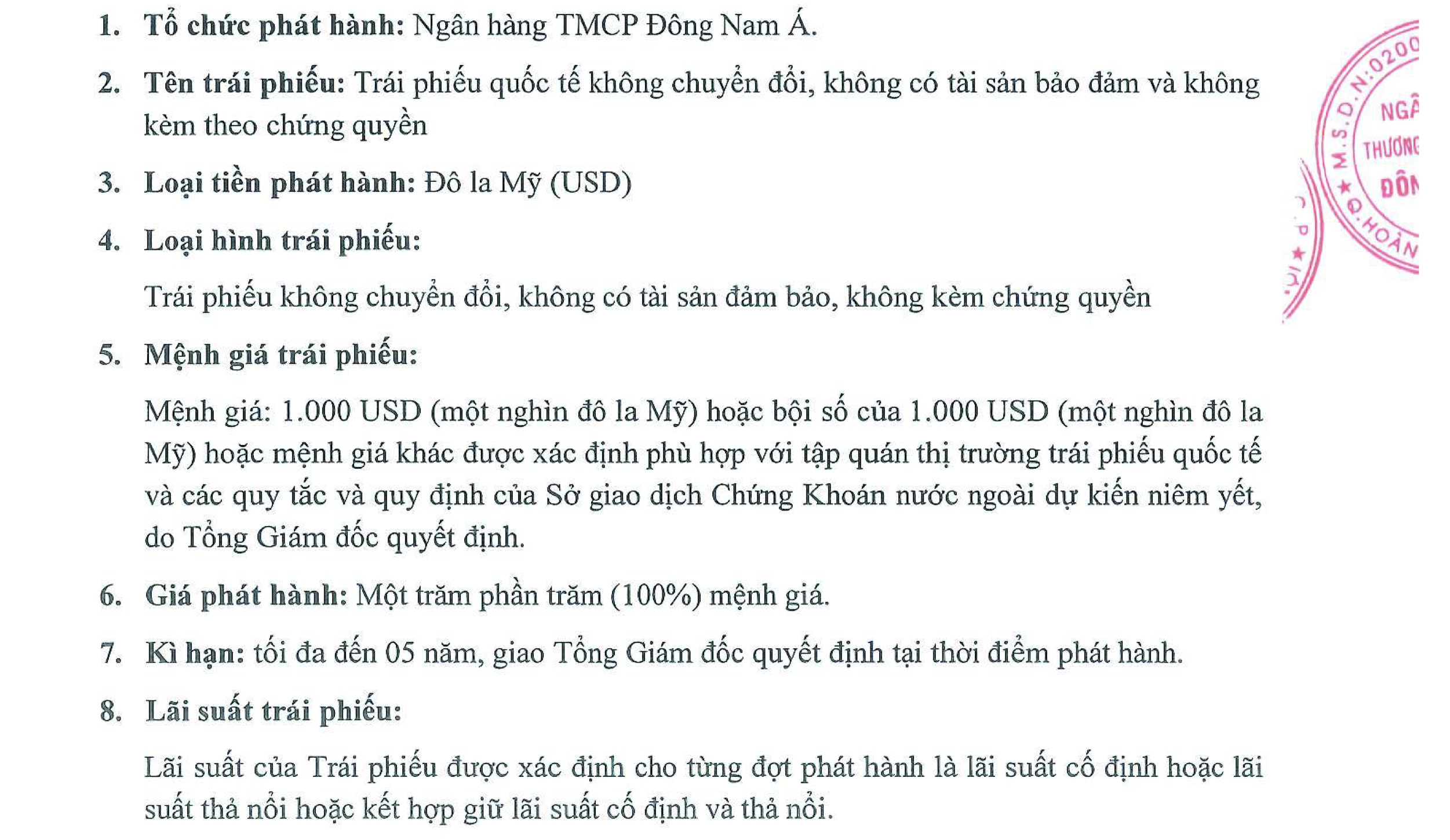

Thông tin trái phiếu quốc tế của SeABank năm 2019.

Đây là lần đầu tiên SeABank phát hành trái phiếu xanh ra thị trường quốc tế. Trước đó, năm 2019, ngân hàng cũng đã dự kiến phát hành tối đa 400 triệu USD trái phiếu quốc tế loại trái phiếu không chuyển đổi, không có tài sản đảm bảo và không kèm theo chứng quyền với mệnh giá 1.000 USD hoặc bội số của 1.000 USD hoặc mệnh giá khác được xác định phù hợp với tập quán thị trường trái phiếu quốc tế.

Giá chào bán dự kiến khoảng 100% mệnh giá. Kỳ hạn trái phiếu tối đa đến 5 năm, do Tổng Giám đốc quyết định tại thời điểm phát hành. Lãi suất của trái phiếu được xác định cho từng đợt phát hành là lãi suất cố định hoặc lãi suất thả nổi hoặc kết hợp cả 2.

Thời gian phát hành dự kiến trong năm 2019 hoặc thời gian cụ thể do HĐQT quyết định. Số đợt phát hành dự kiến cũng sẽ tùy theo tình hình thị trường tại từng thời điểm.

Mục đích phát hành trái phiếu quốc tế của ngân hàng là củng cố năng lực tài chính, đa dạng kênh huy động vốn, tạo sơ sở cho ngân hàng xây dựng và thực hiện tuân thủ các chuẩn mực tài chính và an toàn vốn quốc tế.

Tuy nhiên, sau đó, ngân hàng đã điều chỉnh thời gian phát hành trong năm 2020 hoặc theo thời gian cụ thể do HĐQT quy định.

Nguồn: https://www.nguoiduatin.vn/seabank-muon-phat-hanh-75-trieu-usd-trai-phieu-xanh-cho-ifc-a669892.html

![[Ảnh] Thủ tướng Phạm Minh Chính chủ trì họp Thường trực Chính phủ về dự án sân bay Gia Bình](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/6d3bef55258d417b9bca53fbefd4aeee)

Bình luận (0)