Согласно статистическим данным ряда компаний, торгующих ценными бумагами, предполагается, что прибыль после уплаты налогов в четвертом квартале 2023 года листингуемых банков увеличится на 25% по сравнению с аналогичным периодом прошлого года. Прибыль банков выросла в последнем квартале года в основном за счет увеличения объемов кредитования, а также резкого снижения стоимости фондирования.

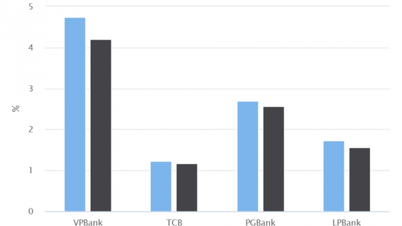

Однако качество активов остается значимым моментом в картине бизнес-результатов за 2023 год. Коэффициент безнадежной задолженности по отрасли составляет 2,2%, что на 64 базисных пункта больше, чем в 2022 году, и является самым высоким показателем с 2015 года.

Почти все банки продолжили фиксировать рост показателя безнадежной задолженности по сравнению с началом года и предыдущими кварталами. В среднем по государственным акционерным коммерческим банкам прирост по сравнению с началом года составил 0,4%, по акционерным коммерческим банкам – 0,7%. При этом коэффициент покрытия проблемной задолженности также снизился до самого низкого уровня с конца 2020 года, составив 93,8% (в 2022 году этот коэффициент составляет 136,9%).

Например, финансовый отчет TPBank за четвертый квартал 2023 года показывает, что, несмотря на значительный рост общего операционного дохода, чистая прибыль банка в этом квартале снизилась на 67,5% по сравнению с аналогичным периодом 2022 года.

Резкое падение прибыли в четвертом квартале привело к тому, что чистая прибыль TPBank за весь 2023 год снизилась на 28,7% по сравнению с 2022 годом и достигла 4 463 млрд донгов.

Причина в том, что расходы на резервирование в четвертом квартале 2023 года резко возросли, более чем в 17 раз по сравнению с тем же периодом, в результате чего расходы на резервирование за весь год составили 3 946 млрд донгов, что на 114% больше, чем в 2022 году.

Примечательно, что на конец четвертого квартала 2023 года коэффициент безнадежной задолженности TPBank составил 2,05%, что на 0,93 процентных пункта меньше, чем в предыдущем квартале, но все еще остается высоким по сравнению с 0,84% на конец 2022 года.

Увеличение резервов в последнем квартале 2023 года приведет к тому, что коэффициент покрытия безнадежных долгов (LLR) банка составит 63,7% к концу 2023 года, но он все еще намного ниже 135% на конец 2022 года, что говорит о том, что качество активов может продолжить ухудшаться в ближайшее время.

Несмотря на самый низкий коэффициент безнадежной задолженности в системе, составлявший всего 1,2% от общего объема непогашенных кредитов на конец прошлого года, показатель безнадежной задолженности ACB достиг 5 885 млрд донгов, увеличившись на 93% по сравнению с концом 2022 года. Расходы на резервирование кредитных рисков также значительно выросли с 70 млрд донгов в 2022 году до 1 804 млрд донгов в 2023 году.

Что касается истории с безнадежными долгами в банковской отрасли, финансовый аналитик д-р Нгуен Зуй Фыонг, директор по инвестициям DG Capital, сказал, что, хотя недостатки 2023 года еще не преодолены, в 2024 году сохраняются факторы риска, связанные с более медленными, чем ожидалось, темпами восстановления спроса на кредиты и продолжающимся ухудшением качества активов.

Некоторые положения Постановления 42/2017/QH14 об обращении с безнадежными долгами и залоговым обеспечением были официально легализованы в Главе XII Закона о кредитных организациях с поправками, внесенными в 2024 году.

«Однако все еще остается много проблем, вызывающих беспокойство, поскольку недавно принятый пересмотренный Закон о кредитных организациях исключил положения об аресте заложенных активов, аресте активов стороны, подлежащей принудительному взысканию, возврате заложенных активов в качестве доказательств по уголовным делам, об административных правонарушениях, связанных с безнадежной задолженностью; а также не расширил круг субъектов, участвующих в купле-продаже безнадежной задолженности, что может затруднить деятельность по работе с безнадежной задолженностью.

«Из этого следует, что процесс работы с плохими долгами потребует больше времени, и банки, имеющие хорошие буферы и капитальные резервы, будут иметь больше преимуществ», — высказал свое мнение доктор Нгуен Зуй Фыонг.

Источник

![[Фото] Хошимин: многие люди выпускают цветочные фонарики в честь Дня рождения Будды](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/5d57dc648c0f46ffa3b22a3e6e3eac3e)

![[Фото] Генеральный секретарь То Лам встретился с Председателем Совета Федерации Федерального Собрания Российской Федерации](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/2c37f1980bdc48c4a04ca24b5f544b33)

Комментарий (0)