В ходе торговой сессии 12 октября банковский сектор продолжил бурный рост. Наибольший рост продемонстрировали акции Национального коммерческого акционерного банка (NVB) – на 0,83%. За ними следуют акции BAB и BID, также подорожавшие примерно на 1%, что способствовало росту индекса VN в утреннюю сессию. Однако, с другой стороны, пять крупных компаний, включая VCB, VPB, STB, HDB и OCB , всё ещё не смогли угнаться за небольшим восстановлением рынка.

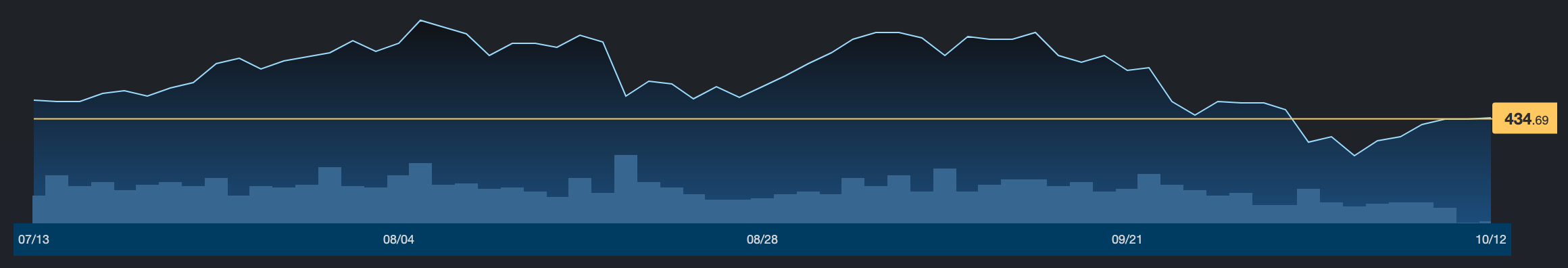

По данным Fiintrade, индекс банковского сектора в настоящее время составляет 434,77 пункта, что на 0,02% выше контрольного значения дня. Совмещенная ликвидность всего сектора утром 12 октября превысила 535 млрд донгов, не показывая признаков восстановления. Между тем, на прошлой неделе средняя ликвидность этого сектора достигала 1900 млрд донгов за сессию.

Иностранные инвесторы вели осторожную торговлю, имея небольшой объём ликвидности. Они постоянно покупали акции STB, HDB, SHB и VCB, при этом некоторые акции продавались в чистом виде, например, VPB (более 1 млн акций) и BID (почти 300 000 акций).

В настоящее время банковская отрасль испытывает недостаток в краткосрочном росте прибыли, а ее акции «слабее» рынка в целом.

Динамика индекса банковского сектора (Источник: Fiintrade).

Согласно прогнозу бизнес-результатов SSI Research, среди банков, продемонстрировавших рост прибыли в третьем квартале 2023 года, были ACB , CTG, HDB, MBB, STB и VCB. Среди банков, демонстрирующих снижение прибыли, SSI отметила BID, MSB, TCB, TPB, VIB и VPB.

В группе «Большой четверки» Вьетнамский акционерный коммерческий банк инвестиций и развития (BIDV - HoSE: BID) — единственное подразделение, которое, по оценкам SSI, столкнется с ухудшением бизнес-результатов в третьем квартале. Аналитическая группа отметила, что, хотя рост кредитования и мобилизация кредитов оставались на высоком уровне (8,4% и 7,2% соответственно) по сравнению с началом года по состоянию на конец сентября, прибыль до налогообложения, по оценкам, снизится примерно на 10–12% по сравнению с аналогичным периодом из-за создания резервов. SSI также ожидает, что BIDV будет активно работать с задолженностью, чтобы поддерживать долю проблемной задолженности на разумном уровне.

Что касается частных банков, то, по оценкам экспертов по ценным бумагам, коэффициент чистого процентного дохода (NIM) Вьетнамского технологического и коммерческого акционерного банка (Techcombank - HoSE: TCB) продолжит испытывать давление в третьем квартале 2023 года из-за механизма гибкой процентной ставки, применяемого к некоторым клиентам.

Между тем, капитальные затраты существенно не улучшились, поскольку банкам пришлось снизить соотношение краткосрочного капитала к средне- и долгосрочным кредитам до уровня ниже 30% с 1 октября 2023 года. На конец июня 2021 года этот показатель у банка составлял 31,6%. Соответственно, SSI прогнозирует, что прибыль Techcombank до налогообложения достигнет около 5 700–5 900 млрд донгов в третьем квартале 2023 года, что на 12–15% меньше, чем за тот же период.

Говоря о перспективах развития банковской отрасли в целом, генеральный директор WiGroup г-н Тран Нгок Бау обратил внимание на чистый процентный доход и расходы на создание резервов, поскольку именно эти два показателя структурируют прибыль банка. Банку, стремящемуся к росту чистого процентного дохода, необходимо улучшить показатели чистой процентной маржи и роста кредитования.

В 2023 году рост как чистой процентной маржи, так и кредитования будет затруднен. В настоящее время коэффициент чистого процентного дохода немного снижается, особенно во втором и третьем кварталах 2023 года. Г-н Бау также прогнозирует, что в четвертом квартале этот показатель не восстановится.

Помимо роста чистой прибыли, инвесторы также обращают внимание на среднюю рентабельность, среднюю стоимость капитала и рост кредитования банков. Что касается расходов на резервирование, то, несмотря на быстрый рост объёма безнадежной задолженности, они не увеличивались в течение последних 2-3 лет. Это способствует получению банками хорошей прибыли, поскольку им не приходится увеличивать расходы на резервирование.

Однако, по словам генерального директора WiGroup, текущая проблема заключается в том, что индекс покрытия безнадежных долгов системой быстро снизился со 150% до примерно 100%. В связи с этим в ближайшее время банкам придется увеличить расходы на резервирование. Поскольку, по прогнозам, пик безнадежных долгов придется на четвертый квартал 2023 года.

«Второй квартал 2024 года — подходящее время для возобновления роста банковской отрасли», — прокомментировал г-н Бау .

Источник

![[Фото] Премьер-министр Фам Минь Чинь посещает Всемирный конгресс Международной федерации экспедиторов и транспортных ассоциаций (FIATA)](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/08/1759936077106_dsc-0434-jpg.webp)

![[Фото] Премьер-министр Фам Минь Чинь инспектирует и руководит работами по преодолению последствий наводнения после шторма в Тхай Нгуене.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/08/1759930075451_dsc-9441-jpg.webp)

![[Фото] Закрытие XIII конференции Центрального Комитета партии XIII созыва](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/08/1759893763535_ndo_br_a3-bnd-2504-jpg.webp)

Комментарий (0)