Dù quy định duy trì tỷ lệ nợ xấu dưới 3%, nhiều ngân hàng trải qua 3 tháng đầu năm vẫn có tỷ lệ nợ xấu trên 3%, thậm chí có nhà băng ở mức gần 30%.

Tại Văn bản 6561/NHNN-TTGSNH, Ngân hàng Nhà nước (NHNN) đã yêu cầu các tổ chức tín dụng gần duy trì tỷ lệ nợ xấu dưới 3%. Song, báo cáo tài chính quý 1/2024 ngành ngân hàng cho thấy nợ xấu có xu hướng tăng đáng kể, lên mức trên 3% tổng dư nợ tại nhiều ngân hàng, thậm chí có ngân hàng đang “gánh” nợ xấu ở mức gần 30% tổng dư nợ.

Đứng đầu là Ngân hàng TMCP Quốc dân – NCB (NVB, HNX), tỷ lệ nợ xấu chiếm tới 29% tổng dư nợ, đạt 16.920,3 tỷ đồng, tăng 2,9% so với cuối năm 2023. Trong đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) và nợ nhóm 5 (nợ có khả năng mất vốn) tăng đáng kể, lần lượt là 45,8% (403,1 tỷ đồng) và 11,6% (15.253 tỷ đồng) so với cuối năm ngoái.

Kết quả kinh doanh tại NCB quý 1 năm nay cũng không mấy thuận lợi, mới qua 3 tháng đầu năm, NCB đã ghi nhận khoản lỗ tới 41,9 tỷ đồng, cách xa với lợi nhuận 4,4 tỷ đồng vào quý 1 năm ngoái.

Đứng ở vị trí thứ hai là Ngân hàng TMCP Việt Nam Thịnh Vượng – VPBank (VPB, HOSE), với tỷ lệ nợ xấu chiếm 4,9% tổng dư nợ, đạt 28.173,5 tỷ đồng – đây cũng là con số nợ xấu cao nhất toàn ngành quý 1.

Cũng như NCB, các nhóm nợ xấu tại VPB trong quý 1 đều ghi nhận xu hướng tăng, đặc biệt là nhóm nợ 3 và 5, tăng lần lượt 13,9% và 25,5% so với cuối năm ngoái.

Dù vậy, điều bất ngờ là sau khi cân đo các khoản chi phí cùng với thu nhập lãi tăng, VPB vẫn tăng trưởng dương với 3.566,7 tỷ đồng lợi nhuận, tăng 40,6% so với cùng cùng kỳ năm trước.

Đạt tỷ lệ 4,4%, Ngân hàng TMCP Bảo Việt – BaoVietBank đứng vị trí thứ 3, với tổng 3 nhóm nợ xấu là 1.740,4 tỷ đồng. Đáng chú ý, trong khi nợ nhóm 3 (nợ dưới tiêu chuẩn) và 4 (nợ nghi ngờ) giảm đáng kể nhưng nợ nhóm 5 (nợ có khả năng mất vốn) bất ngờ tăng mạnh 20,8% so với thời điểm đầu năm.

Vì vậy, Bảo Việt đã phải trích một khoản lớn cho chi phí dự phòng rủi ro tín dụng là 384,1 tỷ đồng (quý 1/2023 là 0 đồng). Nhưng nhờ vào thu nhập lãi thuần tăng mạnh gấp 3,6 lần, lợi nhuận sau thuế vẫn tăng tích cực 20% so với quý 1/2023, lên 6,6 tỷ đồng.

Xếp cùng vị trí thứ 4 và 5, Ngân hàng TMCP An Bình – ABBank (ABB, UPCoM) và Ngân hàng TMCP Bản Việt – BVBank (BVB, HOSE), chỉ số nợ xấu là 3,9%.

Tại ABBank, tổng dư nợ vào cuối quý 1 diễn biến tương đối tích cực khi giảm 19,4% so với thời điểm đầu năm nay. Song, chủ yếu, ABB đã nỗ lực khắc phục nợ nhóm 1 (nợ đủ tiêu chuẩn), giảm 20%. Còn tại 3 nhóm nợ xấu, con số có xu hướng tăng, dù không quá mạnh nhưng vẫn khiến tỷ lệ nợ xấu tại ABBank tăng từ 2,9% lên 4% chỉ sau 3 tháng đầu năm.

Đáng chú ý, trong quý 1 vừa qua, lợi nhuận tại ABBank đã “lao dốc” gần 70% so với cùng kỳ năm ngoái.

Phía nhà băng cho biết, thu nhập lãi thuần đã giảm 16% so với cùng kỳ năm ngoái đến từ: lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối giảm 50%. Ngoài ra lãi/lỗ từ mua bán đầu tư chứng khoán giảm 137% so với cùng kỳ, tương ứng giảm 151%.

Đồng thời, tỷ lệ nợ xấu có xu hướng tăng, chi phí dự phòng rủi ro tín dụng cũng đã tăng lên 177 tỷ đồng, tăng 51% so với cùng kỳ.

BVBank có tỷ lệ nợ xấu 3,9%, tăng nhẹ so với thời điểm cuối năm ngoái khi nợ nhóm 5 (nợ có khả năng mất vốn) tăng 27,5%. Vì vậy, nhà băng đã phải tăng mạnh chi phí dự phòng rủi ro tín dụng, gấp 2,8 lần so với cùng kỳ.

Nhưng nhờ vào tình hình kinh doanh tích cực trong quý 1, thu nhập lãi thuần tăng vọt 65% so với cùng kỳ, đạt 472 tỷ đồng, giúp BVB tiếp đà tăng trưởng lợi nhuận tới 172,4%.

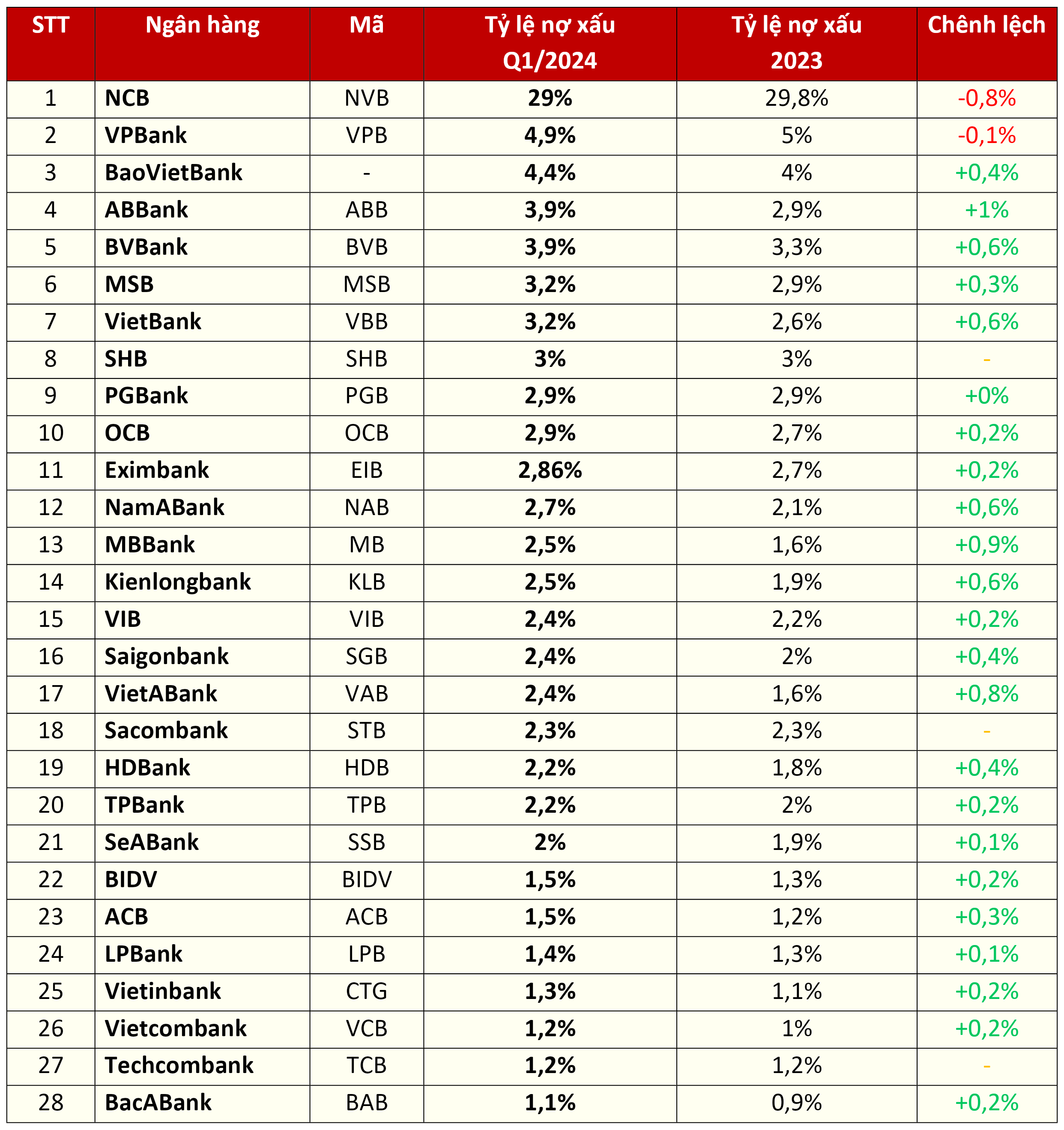

Tổng hợp tỷ lệ nợ xấu 28 ngân hàng trong quý 1/2024 (đơn vị: %)

Nguồn: Tổng hợp BCTC

Đánh giá về nợ xấu toàn ngành ngân hàng, các chuyên gia phân tích tại Chứng khoán SSI cho biết, dự báo tỷ lệ nợ xấu cuối năm nay có thể chỉ tăng nhẹ so với cuối năm 2023 (ước tính từ 1,63% lên 1,68%), bởi dự kiến các ngân hàng sẽ đẩy mạnh việc xóa nợ xấu và nền kinh tế phục hồi mạnh vào cuối năm nay. Tuy nhiên, các khoản nợ có vấn đề (gồm nợ nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hoạn, khoản vay cũ) cần được giám sát chặt chẽ.

Theo PGS.TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường Tài chính, ĐH Kinh tế TPHCM, xu hướng nợ xấu trong năm nay sẽ gia tăng, thậm chí là đạt đỉnh nếu Thông tư 02/2023/TT-NHNN chính thức hết hiệu lực từ 30/6/2024. Đó là lý do ngành ngân hàng đặt trọng tâm kiểm soát nợ xấu lên hàng đầu trong năm nay.

Theo NHNN, thời gian qua, ngành ngân hàng đã triển khai nhiều giải pháp đồng bộ để kéo giảm nợ xấu, nhưng tỷ lệ trung bình cả hệ thống vẫn ở mức cao. Nguyên nhân chủ yếu là do người dân và doanh nghiệp không có khả năng trả nợ dưới tác động của đại dịch và nhiều yếu tố khác. Điều này ảnh hưởng lớn tới an toàn hệ thống ngân hàng.

Nguồn: https://phunuvietnam.vn/quy-i-2024-nha-bang-nao-co-ty-le-no-xau-cao-nhat-2024050515174518.htm