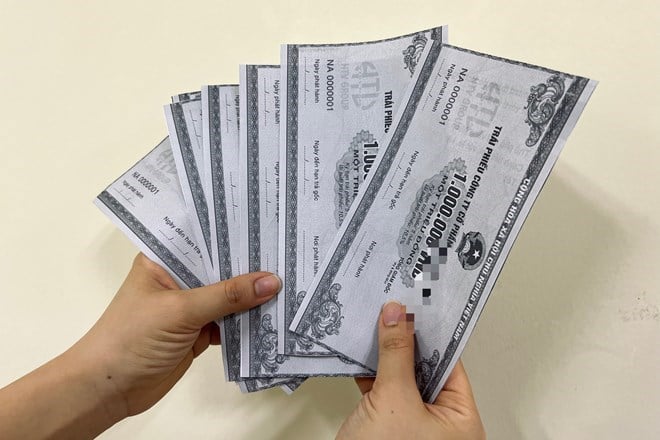

234 nghìn tỉ đồng trái phiếu sẽ đáo hạn trong năm 2024

Thị trường trái phiếu doanh nghiệp riêng lẻ chứng kiến sự phục hồi nhẹ trong năm 2023 với giá trị phát hành mới đạt 345,8 nghìn tỉ đồng, tăng 8,6% so với cùng kỳ. Riêng trái phiếu doanh nghiệp phát hành ra công chúng chứng kiến sự tăng trưởng vượt bậc khi đạt 37 nghìn tỉ đồng, tăng trưởng 74,6%.

Trong năm 2024, giá trị trái phiếu doanh nghiệp đáo hạn được FiinRatings ước tính đạt 234 nghìn tỉ đồng, tăng 6,47% so với cùng kỳ. Trong đó ngành bất động sản chiếm hơn 41% giá trị đáo hạn, theo sau là các tổ chức tín dụng với 22,2%. So với năm 2023, thị trường sẽ đối mặt thêm gánh nặng từ các lô trái phiếu chậm gốc/lãi được gia hạn trước đó thông qua Nghị định 08, ước tính giá trị cần xử lý đạt 99,7 nghìn tỉ đồng.

“Áp lực thanh toán của doanh nghiệp bất động sản được dự kiến khó được giải tỏa khi thị trường chưa phục hồi hoàn toàn, vướng mắc pháp lý vẫn tiếp diễn vì độ trễ chính sách và các doanh nghiệp cần thời gian để cân đối lại dòng tiền hoạt động. Rủi ro chậm trả của thị trường cũng sẽ gia tăng do một số điều khoản gia hạn trong Nghị định 08 đã hết hiệu lực lẫn áp lực từ các đợt phát hành trái phiếu có cam kết mua lại trong năm 2024” - chuyên gia từ FiinRatings cho biết.

FiinRatings kỳ vọng thị trường trái phiếu doanh nghiệp năm 2024 sẽ bước vào giai đoạn phát triển mới theo hướng chặt chẽ hơn với việc áp dụng những yêu cầu cao hơn đối với tất cả các thành viên tham gia thị trường, qua đó giúp cho hoạt động phát hành trái phiếu mới dần phục hồi. Nhiều quy định trong Nghị định 65/2022/NĐ-CP bắt đầu có hiệu lực vào năm 2024 sẽ thiết lập kỷ luật chặt chẽ hơn đối với tất cả các bên liên quan và hỗ trợ cho việc khôi phục niềm tin của thị trường. Nhu cầu phát hành lớn của nhóm ngân hàng để bổ sung nguồn vốn và đáp ứng các chỉ tiêu an toàn tài chính sẽ dẫn dắt thị trường trái phiếu trong năm 2024.

Áp dụng Nghị định 65 cần lộ trình để kiến tạo thị trường phát triển

Theo TS Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV, việc áp dụng Nghị định số 65/2022/NĐ-CP là cần thiết nhưng cần có lộ trình và cân đối để tiếp tục kiến tạo cho thị trường phát triển.

Nghị định 08/2023/NĐ-CP sửa đổi 3 điều kiện, trong đó điều kiện về thời gian chào bán vẫn 60 ngày là không có ảnh hưởng nhưng quan trọng nhất là điều kiện nhà đầu tư chuyên nghiệp thì cần cân nhắc thời gian cụ thể hơn, có gia hạn không, gia hạn như thế nào? Nếu muốn thị trường lành mạnh, đúng đối tượng là người mua có kiến thức, có kinh nghiệm, có hiểu biết thì sẽ áp dụng tiếp điều kiện, điều khoản của nhà đầu tư chuyên nghiệp theo Nghị định số 65.

Bên cạnh đó, quy định về xếp hạng tín nhiệm cho doanh nghiệp với đơn vị phát hành nên có lộ trình phù hợp hơn. Hiện nay, cả nước mới có 3 tổ chức xếp hạng tín nhiệm doanh nghiệp phát hành trái phiếu và quan trọng hơn là văn hoá, thói quen của những bên phát hành mua dịch vụ xếp hạng tín nhiệm rõ ràng chưa hình thành ngay được.

Do đó, TS Cấn Văn Lực cho rằng cần cân nhắc lộ trình thích hợp quy định về xếp hạng tín nhiệm và đặc biệt cần phân nhóm theo hướng nhóm nào cần xếp hạng tín nhiệm, nhóm nào không cần xếp hạng tín nhiệm. Ví dụ, ngân hàng thương mại không cần xếp hạng tín nhiệm vì họ phát hành mục đích rất rõ là để tăng vốn cấp hai, thứ hai là họ được quản lý chặt chẽ các hệ số an toàn bởi Nhà nước.

Nguồn

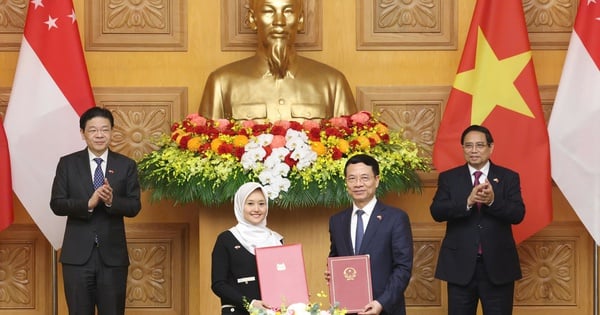

![[Ảnh] Hai Thủ tướng chứng kiến Lễ ký kết văn kiện hợp tác giữa Việt Nam và Singapore](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/26/294b2d9cbf494db29dbdc47951d8313a)

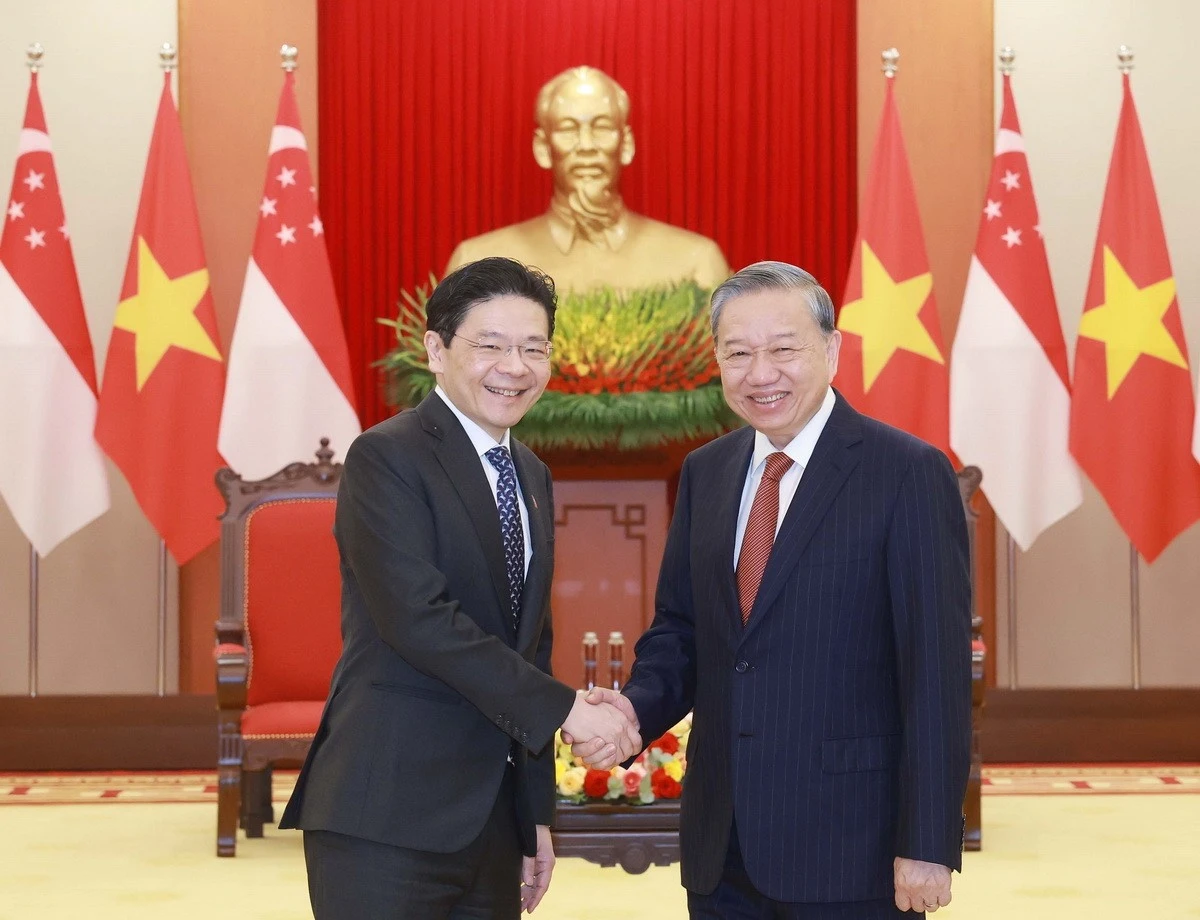

![[Ảnh] Tổng Bí thư Tô Lâm tiếp Thủ tướng Singapore Lawrence Wong](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/26/4bc6a8b08fcc4cb78cf30928f6bd979e)

![[Ảnh] Phu nhân Thủ tướng Singapore và Việt Nam tham quan Bảo tàng Dân tộc học Việt Nam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/26/5f7f62b30516402db29e10c1ee43f8e2)

Bình luận (0)