ANTD.VN - Lợi nhuận các ngân hàng tăng khiêm tốn trong quý II/2024, trong khi tỷ lệ nợ xấu tăng, bao phủ nợ xấu ở vùng thấp nhất kể từ đại dịch Covid-19.

Báo cáo của FiinGroup vừa công bố cho thấy, lợi nhuận sau thuế của toàn ngành ngân hàng quý II/2024 tăng khiêm tốn so với quý I (chỉ tăng 6%). Thu nhập lãi thuần tăng thấp (tăng 6% so với quý trước) trong bối cảnh tín dụng tăng chậm và NIM duy trì ở vùng đáy.

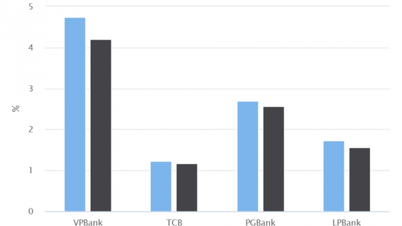

Cụ thể, tỷ lệ NIM của 27 ngân hàng niêm yết ở mức 3,43% trong quý II/2024, duy trì ở vùng đáy quý thứ 4 liên tiếp. Xu hướng này chịu ảnh hưởng bởi tỷ lệ NIM thu hẹp ở nhóm ngân hàng thương mại cổ phần nhà nước, giảm từ mức 2,83% trong quý I/20224 về 2,73% trong quý II/2024. Ngược lại, tỷ lệ NIM cải thiện từ 3,88% lên 3,96% ở nhóm NHTM cổ phần tư nhân (bao gồm VPBank, Techcombank, MB).

Tỷ lệ LDR thuần (Tổng cho vay/Tổng huy động) vẫn trong xu hướng tăng, tiệm cận vùng đỉnh cũ, cho thấy nhu cầu thanh khoản cao của hệ thống trong bối cảnh chênh lệch giữa tăng trưởng tín dụng và huy động ở mức “âm”.

Diễn biến tăng lãi suất huy động gần đây sẽ tạo áp lực nhất định lên tỷ lệ NIM của ngành, đặc biệt là ở nhóm ngân hàng TMCP nhà nước, trong các quý tới trong bối cảnh mặt bằng lãi suất cho vay tiếp tục đi ngang do cầu tín dụng yếu và Chính phủ vẫn chủ trương giữ lãi suất thấp để hỗ trợ tăng trưởng.

|

|

Ngành ngân hàng ghi nhận tỷ lệ nợ xấu gia tăng |

Trong khi khả năng sinh lời có nguy cơ giảm thì tỷ lệ nợ xấu tăng và khả năng bao phủ nợ xấu toàn ngành đang suy giảm.

Tỷ lệ nợ xấu nội bảng của 27 ngân hàng niêm yết được báo cáo tại thời điểm cuối tháng 6/2024 là 2,21%, tăng trở lại vùng đỉnh lịch sử (2,24%).

Nợ xấu tăng lên trong khi chi phí dự phòng ở mức vừa phải (nhờ việc gia hạn Thông tư 02) khiến bộ đệm dự phòng tiếp tục mỏng đi, hạn chế khả năng xử lý nợ trong thời gian tới.

Tỷ lệ bao phủ nợ xấu (LLCR) giảm về 81,5% trong quý II/2024, mức thấp nhất kể từ khi Covid-19 xuất hiện và cách khá xa so với mức đỉnh (143,2%) trong quý III/2022. Tỷ lệ tạo mới nợ xấu là 0,16% trong quý II/2024, tăng quý thứ 2 liên tiếp.

Trước đó, nhiều báo cáo cũng quan ngại về chất lượng tài sản các ngân hàng. VIS Rating cho biết, chất lượng tài sản nhiều ngân hàng nhỏ đang suy giảm rõ rệt (NCB, BacA Bank, Saigonbank, Vietbank... ghi nhận tỷ lệ nợ có vấn đề (NPL) hình thành mới cao hơn so với các ngân hàng khác, chủ yếu từ phân khúc bán lẻ và SME.

Trong số các ngân hàng quốc doanh, tỷ lệ nợ có vấn đề của VietinBank và BIDV tăng lên do lĩnh vực liên quan đến xây dựng và bất động sản.

Ngoài ra, tỷ lệ bao phủ nợ xấu của ngành giảm xuống 82% từ mức 89% trong 3 tháng đầu năm 2024. Các ngân hàng quốc doanh (VietinBank, BIDV) ghi nhận sự sụt giảm đáng kể nhất do tỷ lệ nợ có vấn đề cao hơn.

Ngược lại, tỷ lệ bao phủ nợ xấu của một số ngân hàng tư nhân tăng lên nhờ cải thiện chất lượng tài sản (MB, TPBank) và tăng trích lập dự phòng (OCB).

Quy mô vốn của hầu hết các ngân hàng suy giảm trong 6 tháng đầu năm 2024. VIS Rating cho rằng quy mô vốn của các ngân hàng sẽ tiếp tục ở mức thấp trong nửa còn lại của năm 2024 do kế hoạch huy động vốn cổ phần mới hạn chế.

Một số ngân hàng nhỏ như, ABBank và Viet Capital Bank gặp khó khăn trong việc tăng trưởng tiền gửi do cạnh tranh huy động ngày càng gay gắt và phải tăng sử dụng nguồn vay liên ngân hàng ngắn hạn để hỗ trợ tăng trưởng cho vay. Trong khi đó, tài sản thanh khoản chiếm 21% tổng tài sản ngành, không thay đổi so với quý trước.

Đối với cổ phiếu ngân hàng, theo chuyên gia phân tích FiinGroup, P/B (giá/giá trị sổ sách) của ngân hàng dao động ổn định trong biên độ hẹp (1,4-1,6 lần) gần 2 năm qua, thấp hơn đáng kể so với giai đoạn 2021-2022 (1,7-2,7 lần), nhưng đây là mức định giá hợp lý cho ngành Ngân hàng, phản ánh sự quan ngại về chất lượng tài sản của hệ thống ngân hàng sau hệ lụy từ những diễn biến tiêu cực trên thị trường trái phiếu doanh nghiệp và bất động sản năm 2022.

FiinGroup đánh giá, triển vọng của ngành Ngân hàng chưa khả quan trong khi chỉ số giá ngành vẫn duy trì đi ngang ở vùng đỉnh đang hạn chế dòng tiền gia tăng vào nhóm cổ phiếu này.

Trên thị trường chứng khoán, cá nhân là bên mua ròng mạnh cổ phiếu ngân hàng kể từ đầu năm đến nay (hơn 16.200 tỷ đồng) – hấp thụ toàn bộ lực bán ròng của nhóm tổ chức (chủ yếu là khối ngoại).

Nguồn: https://www.anninhthudo.vn/no-xau-ngan-hang-tien-den-vung-dinh-lich-su-ty-le-bao-phu-xuong-day-ke-tu-dai-dich-covid-19-post587238.antd

![[Ảnh] Lễ chào cờ đặc biệt kỷ niệm 135 năm Ngày sinh Chủ tịch Hồ Chí Minh](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/1c5ec80249cc4ef3a5226e366e7e58f1)

![[Ảnh] Các đồng chí lãnh đạo Đảng, Nhà nước vào Lăng viếng Chủ tịch Hồ Chí Minh](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/d7e02f242af84752902b22a7208674ac)

![[VIDEO] - Nâng tầm giá trị sản phẩm OCOP Quảng Nam qua kết nối giao thương](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Bình luận (0)