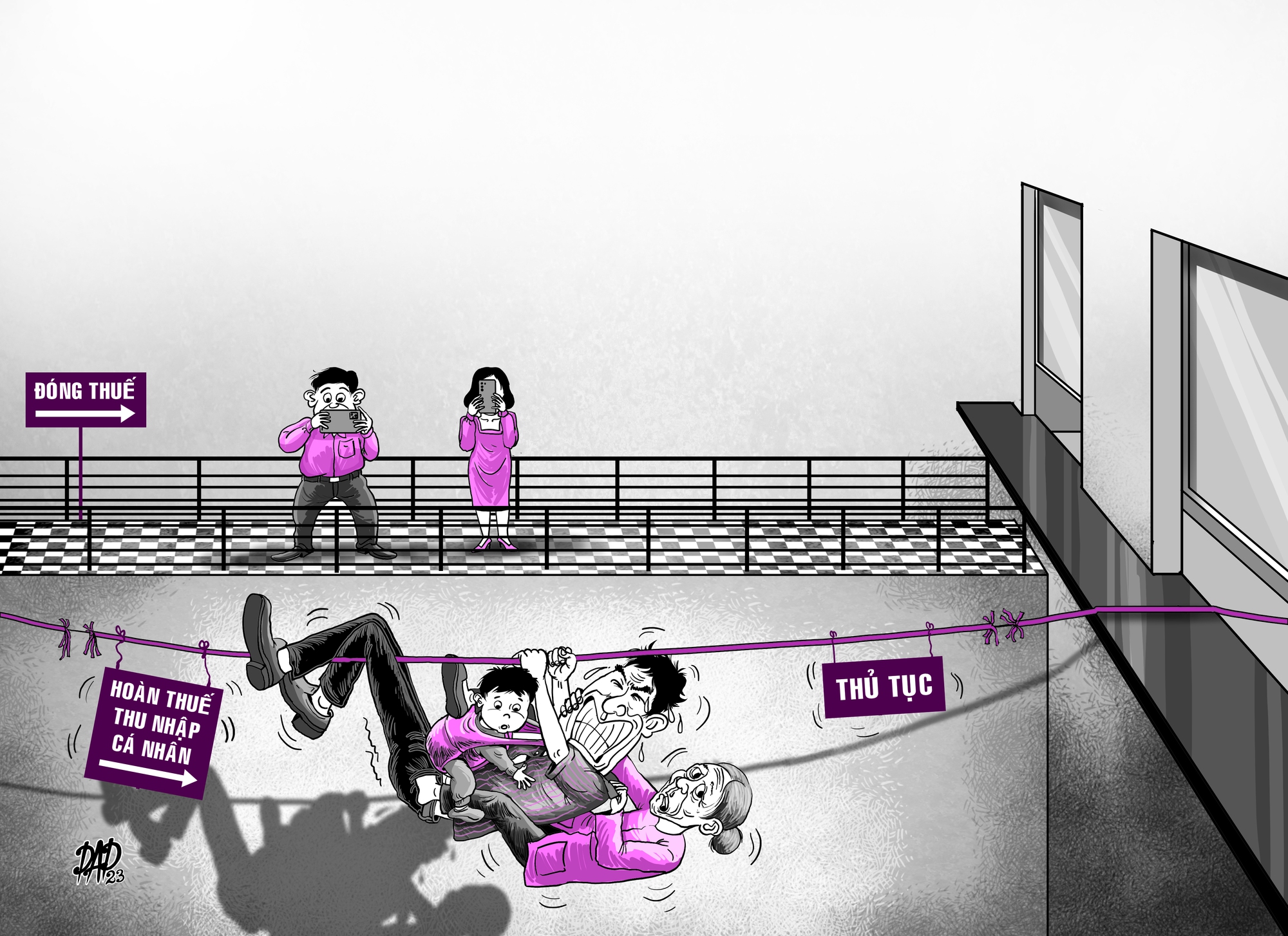

Sợ thủ tục, bỏ cả tiền được hoàn thuế

Theo quy định, người phụ thuộc của người nộp thuế thu nhập cá nhân (TNCN) gồm vợ, chồng, cha mẹ đẻ, cha mẹ chồng hay vợ, cha dượng, mẹ kế, cha nuôi, mẹ nuôi, cá nhân không nơi nương tựa (anh, chị em ruột, ông bà nội ngoại, cháu ruột…). Thế nhưng trong nhiều trường hợp, người nộp thuế rất khốn khổ để được nhà thuế đồng ý với các trường hợp là anh chị em ruột.

Nói đến việc này, chị Thanh Thủy (tạm trú Hà Nội) thở dài chán nản. Chị Thủy kể, do nghỉ việc tại công ty cũ nên phần quyết toán thuế năm 2022 chị phải tự thực hiện. Chị đã nộp hồ sơ xin hoàn thuế TNCN số tiền hơn 70 triệu đồng tiền đã nộp năm 2022 lên cơ quan thuế từ tháng 3 nhưng chưa có phản hồi. “Những năm trước, tôi kê khai 5 người phụ thuộc để giảm trừ gia cảnh gồm ba ruột, em gái và 3 người cháu (kêu chị Thủy bằng cô ruột) và được cơ quan thuế chấp nhận. Thế nhưng năm nay, không hiểu vì sao cơ quan thuế nghi ngờ mấy người cháu, hỏi ba mẹ cháu đâu. Trong khi em gái tôi bị tâm thần phân liệt từ nhiều năm nay, có giấy chứng nhận của bệnh viện năm 2020 – 2021 nhưng cán bộ thuế cho rằng giấy này cũ, yêu cầu bổ sung xác nhận mới. Tôi phải về quê để làm giấy tờ bổ sung hồ sơ tốn thời gian, công sức và tiền bạc”, chị Thủy nói và chia sẻ, trong gia đình có người làm thu nhập cao, giúp đỡ những người kém may mắn hơn là chuyện bình thường. “Em trai tôi không có công việc, em dâu cũng ở nhà lo cho ba ốm cùng 3 con nhỏ thì làm sao đi làm. Hoàn cảnh gia đình ở quê thì cả làng, cả xóm ai cũng biết. Cũng bộ hồ sơ thuế như vậy mấy năm trước cơ quan thuế chấp nhận cho hoàn thuế, còn năm nay lại nghi ngờ, yêu cầu xác minh. Trong khi hằng tháng, tôi có chứng từ chuyển tiền về lo cho gia đình”, chị Thủy bức xúc.

Luật sư Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang

Do thời gian làm hồ sơ hơn 1 tháng chưa xong, chị Thủy rút về nộp cơ quan thuế ở Hà Tĩnh với hy vọng “cán bộ địa phương cũng nắm được hoàn cảnh gia đình mà giải quyết nhanh hơn”. Nếu cơ quan thuế chấp nhận thì chị được hoàn số tiền hơn 70 triệu đồng, nhưng nếu cơ quan thuế không chấp nhận thì số thuế được hoàn chỉ còn 40 triệu đồng. “Nếu họ vẫn bắt bổ sung giấy tờ chứng minh 3 đứa cháu để giảm trừ gia cảnh thì chắc tôi bỏ luôn chứ thời gian đâu mà chạy tới chạy lui từ Hà Nội về quê để làm giấy tờ. Tính ra tiền đi tới lui, cộng thêm mất mấy ngày nghỉ (hiện chị Thủy đang thử việc tại công ty mới) còn nhiều hơn cả số tiền được hoàn. Nhưng nếu không làm thì năm sau coi như bị loại 3 người phụ thuộc, tiền thuế phải đóng nhiều hơn dù thực tế vẫn lo cho các cháu”, chị Thủy mệt mỏi nói.

Đại biểu Đoàn Thị Thanh Mai: “Đặc biệt đề nghị sớm sửa đổi Luật Thuế thu nhập cá nhân”

Còn ông N.M.Quân (ngụ Q.Tân Phú, TP.HCM) thì nói thẳng: “Quá mệt, quá rắc rối nên mấy năm nay tôi không làm hoàn thuế nữa. Bỏ luôn”. Chuyện là cách đây 5 năm, ông Quân đi làm thủ tục hoàn thuế TNCN nhận lại số tiền 20 triệu đồng thuế nộp thừa nhưng rất vất vả. Đi tới lui 5 – 6 lần làm hồ sơ thủ tục, giấy tờ, đến nơi chờ gần cả buổi mới đến lượt mình. “Nhân viên thuế xem hồ sơ và không chấp nhận việc tôi kê khai 4 người phụ thuộc là 2 con nhỏ và bố mẹ ruột mà chỉ chấp nhận tính 2 người phụ thuộc là 2 con nhỏ. Lý do khi bổ sung thêm người phụ thuộc thì phải kê khai từ đầu năm mà không phải đợi đến lúc làm hồ sơ quyết toán thuế. Khi đó, tôi phải quay về khai báo lại. Đến lần sau lên nộp hồ sơ, nhân viên thuế chỉ ra tôi có khai thu nhập bị thiếu hóa đơn, lại về làm lại hồ sơ. Sau khi làm hồ sơ đầy đủ, tôi quay lại nộp thì nhân viên thuế tra cứu thông tin từ mã số thuế cá nhân, phát hiện tôi có phát sinh thu nhập ở một nơi nhưng lại không khai báo… Nhưng chỗ này trong năm tôi hoàn toàn không có thu nhập mà người ta tự ý lấy mã số thuế của tôi để khai báo thuế cá nhân. Mà muốn chứng minh, tôi phải đến tận nơi doanh nghiệp (DN) khai báo thuế và yêu cầu họ xác nhận. Phải đi lại hơn 1 tuần tôi mới có được tờ giấy không có thu nhập mà do đơn vị này nhầm lẫn… Nói chung, vì mình đã mất công đi làm thì làm cho trót. Những tưởng một lần là xong, ai ngờ qua năm tiếp theo, tình trạng cũng lặp lại tương tự, phải đi tới lui nhiều lần mới có thể hoàn thành hồ sơ”, ông Quân kể lại hành trình hoàn thuế và kết luận: “Dù đã nhận lại được số tiền thuế nhưng tôi “ngán đến cổ”. Chính vì vậy, 3 năm nay, ông Quân từ bỏ không làm hồ sơ hoàn thuế TNCN nữa dù biết rằng nếu làm thì số thuế được hoàn cũng khoảng 20 triệu đồng, không ít ỏi trong thời buổi khó khăn hiện nay.

Cần sớm tăng mức giảm trừ gia cảnh cho người nộp thuế TNCN

Chưa đến mức chịu thuế, vẫn phải nộp

Khổ nhất là những người lao động có thu nhập vãng lai chưa đến mức chịu thuế nhưng vẫn phải nộp thuế. Chị Út (Q.3, TP.HCM) làm công việc tạp vụ cho một công ty có trụ sở ở Q.Phú Nhuận, khoán lương 7 triệu đồng/tháng, không bao gồm bảo hiểm hay những khoản khác. Mỗi lần nhận tiền, công ty trừ thuế 10%, mất 700.000 đồng nên số tiền mà chị Út nhận được chỉ còn 6,3 triệu đồng. Chị Út cho biết, nghe nói làm thủ tục hoàn thuế thì nhận được mấy triệu đã đóng nhưng không biết thủ tục như thế nào, chị đang phải hỏi lại bên công ty hướng dẫn. “Chúng tôi là lao động tay chân, có biết thủ tục thế nào đâu. Nhưng tiền của mình thì tiếc, phải cố đợi xem họ nói sao thì làm vậy”, chị nói. Theo quy định hiện nay, những khoản thu nhập vãng lai từ 2 triệu đồng trở lên, đơn vị chi trả thu nhập trừ thuế 10%. Đây chỉ là phần tạm nộp thuế, đến khi quyết toán thuế sẽ tính giảm trừ gia cảnh cho người nộp thuế 11 triệu đồng/tháng và người phụ thuộc 4,4 triệu đồng/tháng. Trường hợp của chị Út, thu nhập hằng tháng chưa đến 11 triệu đồng, thuộc diện chưa đến mức chịu thuế. Thế nhưng, do quy định số tiền nhận trên 2 triệu đồng bị trừ thuế 10% nên chị vẫn bị trừ trước, hoàn sau. Rất nhiều người làm công việc tự do như chị Út rơi vào hoàn cảnh này và việc đi làm thủ tục lấy lại tiền thuế đã đóng thừa là việc khá khó khăn với họ. Nhiều người vì không rành thủ tục đã bỏ không làm, dù số tiền đó với họ là rất quý giá.

Tốc độ thu thuế TNCN tăng kỷ lục

Tốc độ tăng thu của sắc thuế TNCN ngày càng tăng qua các năm. Năm 2022, số thu thuế TNCN đạt mức kỷ lục lên gần 167.000 tỉ đồng (vượt dự toán 50.000 tỉ đồng) và tăng gần 17 lần so với thời điểm ban hành luật Thuế TNCN vào năm 2007. Trong 4 tháng đầu năm 2023, thuế TNCN là một trong những sắc thuế có tốc độ thu vượt xa kế hoạch dự toán, với mức 42%. Nếu theo con số dự toán trình Quốc hội hồi tháng 10.2022, số thu thuế TNCN trong năm 2023 trên 154.600 tỉ đồng. Căn cứ theo mức dự toán này, các cá nhân đã đóng vào ngân sách nhà nước gần 65.000 tỉ đồng trong 4 tháng qua. Số thuế này chủ yếu đến từ người làm công ăn lương.

Quy định này còn gây rắc rối cho chính đơn vị chi trả. Năm 2022, hàng ngàn công nhân Công ty TNHH Pou Yuen VN mất việc do công ty thiếu đơn hàng. Thế nhưng công nhân cũng phải đóng thuế TNCN cho phần trợ cấp nhận được. Công ty hỗ trợ công nhân 0,8 tháng lương cho mỗi năm làm việc, người có mức cao nhất nhận được 379 triệu đồng. Mức trung bình mà người lao động nhận là 116 triệu đồng/người và mức thấp nhất 12 triệu đồng. Thế nhưng theo quy định, công ty khấu trừ 10% trên số tiền hỗ trợ. Việc này đã gây bức xúc trong dư luận. Thời điểm đó, Cục Thuế TP.HCM giải thích, theo quy định, khi công ty chấm dứt hợp đồng lao động thì các khoản chi theo quy định của bộ luật Lao động và luật Bảo hiểm xã hội (BHXH) không tính vào thu nhập chịu thuế. Trường hợp khoản chi vượt cao hơn quy định của bộ luật Lao động và luật BHXH thì phần vượt phải tính vào thu nhập chịu thuế. Nhưng liệu có bao nhiêu công nhân bị thất nghiệp của công ty này đi quyết toán thuế năm 2022?

Người làm công ăn lương chịu thiệt

Theo luật sư Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, DN có bộ phận kế toán, am hiểu về kế toán, thuế mà khi làm hồ sơ xin hoàn thuế còn khổ, huống hồ cá nhân đi làm hồ sơ hoàn thuế. Nhiều người là tiến sĩ, giáo sư nhưng khi đụng vào hồ sơ kê khai cũng vẫn thấy phức tạp. Đối với người nộp thuế là lao động, công nhân thì lại càng khó. Người dân không rành thủ tục nên phải đi lại nhiều lần để lấy chứng từ, nộp hồ sơ… và đây chính là một rào cản đối với họ. Theo ông Trần Xoa, khi nộp thuế TNCN, người nộp thuế bị trừ tại nguồn và DN chi trả thu nhập sẽ nộp số thuế của người lao động vào ngân sách nhà nước. Việc nộp thuế không được chậm trễ và “không thoát đi đâu được”. Trong khi phần hoàn thuế phải có đầy đủ giấy tờ chứng minh người phụ thuộc, hóa đơn chứng từ…Theo nguyên tắc thì người khai tự chịu trách nhiệm đối với hồ sơ. Vì vậy, cơ quan thuế hướng dẫn cho người nộp thuế đầy đủ chứng từ để hoàn thuế. Trường hợp nghi ngờ gian lận có thể đi kiểm tra sau. Chứ làm như hiện nay, rất nhiều người không biết nên không làm, nhiều người sợ thủ tục nên bỏ. Không ai thống kê được số tiền hoàn thuế mà người nộp thuế không nhận lại, nhưng con số này hẳn là không hề nhỏ.

“Tôi cũng không hiểu tại sao mấy năm nay, kiến nghị của Tổng cục Thuế, Cục Thuế TP.HCM về việc tăng mức thu nhập vãng lai từ 2 triệu đồng lên 5 triệu đồng không được Bộ Tài chính chấp nhận. Cứ để bất cập này càng lâu thì không những quyền lợi người nộp thuế bị ảnh hưởng mà ngay cả nhà nước cũng phải tốn nhiều chi phí”, ông Trần Xoa nói. Chính vì quy định này mà lượng hồ sơ xin hoàn thuế TNCN ngày càng tăng cao. Đơn cử trong năm 2022, Cục Thuế TP.HCM đã nhận 23.545 hồ sơ quyết toán thuế TNCN, tăng 21% số hồ sơ so với cùng kỳ 2021. Cơ quan thuế đã giải quyết hoàn thuế TNCN cho 22.893 hồ sơ với số tiền 150,4 tỉ đồng, tăng 20% về số lượng hồ sơ và 11,7% số tiền hoàn. Như vậy, tính bình quân mỗi hồ sơ hoàn thuế TNCN gần 6,6 triệu đồng tiền thuế. Đó là chưa kể, một bộ hồ sơ hoàn thuế theo đúng quy định phải qua cả chục chữ ký mới chuyển qua Kho bạc Nhà nước để hoàn tiền cho người nộp thuế.

Quan trọng hơn, trong khi hoàn thuế khó khăn thì người đóng thuế hiện nay thiệt thòi rất lớn do ngưỡng thuế TNCN đã lỗi thời.

Sáng 25.5, thảo luận tại tổ về kinh tế – xã hội, đại biểu Quốc hội Đoàn Thị Thanh Mai (đoàn Hưng Yên), Phó chủ nhiệm Ủy ban Kinh tế, cho rằng mức giảm trừ gia cảnh duy trì từ tháng 7.2020 đã không còn phù hợp với biến động liên tục mặt bằng giá chung, tạo ra sự thiếu công bằng với các đối tượng nộp thuế. Hầu hết các mặt hàng tiêu dùng, dịch vụ cho các lĩnh vực đều tăng khiến chi phí sinh hoạt của người dân bị đội lên. Ước tính chi phí đã tăng 20 – 30% từ sau dịch Covid-19 do giá cả hàng hóa, tiêu dùng tăng trong khi mức thu nhập không tăng, thậm chí giảm. Với nhiều gia đình, nhất là tại các thành phố lớn thì mức giảm trừ gia cảnh hiện nay không đủ để đáp ứng chi tiêu cơ bản.

Rõ ràng, người đóng thuế TNCN đang thiệt đơn thiệt kép.

Tăng mức giảm trừ gia cảnh, thu nhập chịu thuế

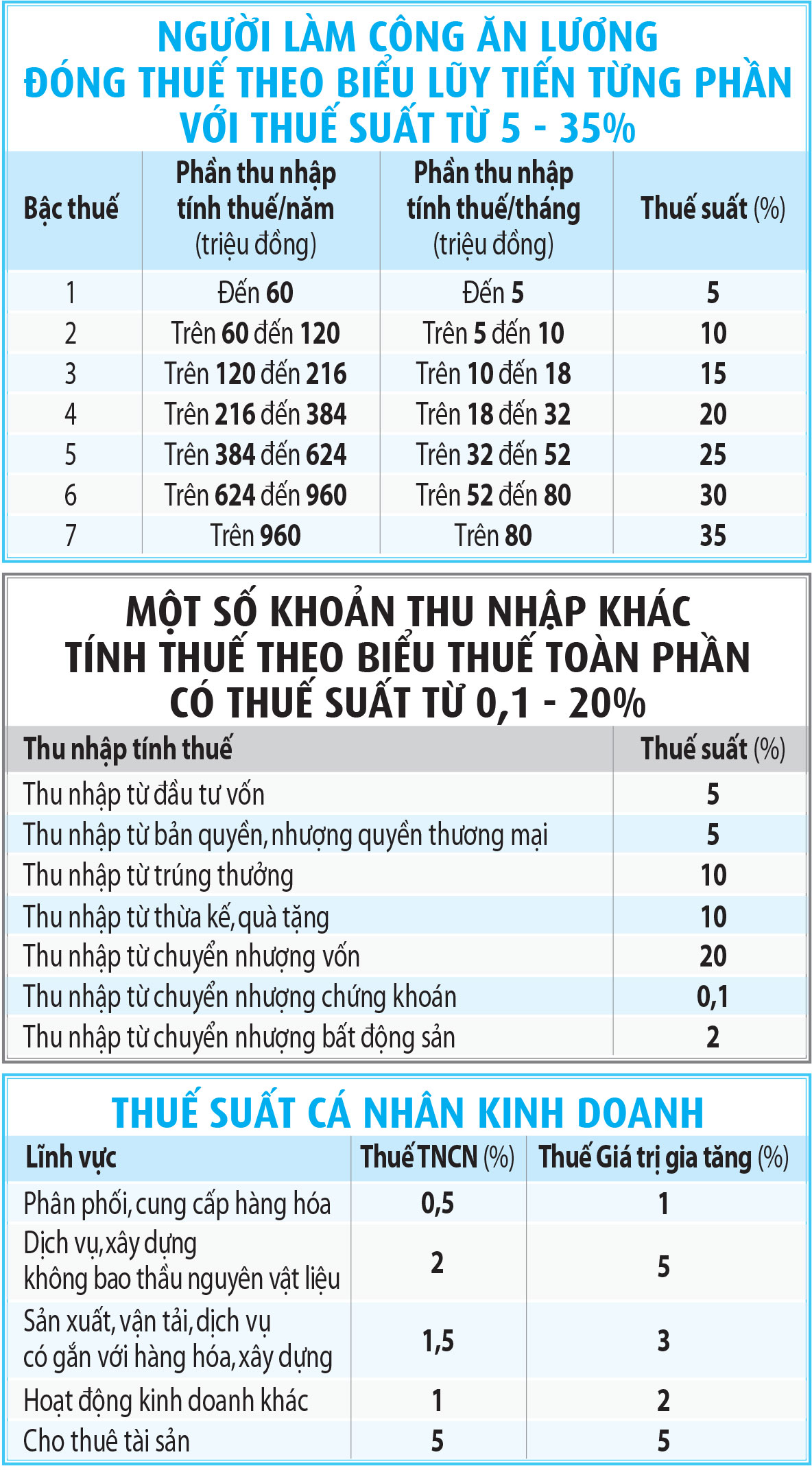

Sở dĩ thuế TNCN bị phản ánh nhiều vì mức giảm trừ gia cảnh cho người làm công ăn lương ở mức thấp, dẫn đến số thuế phải nộp tăng cao. Trong tỷ lệ thu thuế TNCN, người làm công ăn lương đóng hơn 70% thuế. Năm 2020, mức giảm trừ gia cảnh tăng từ 9 triệu đồng/tháng lên 11 triệu đồng/tháng cho người nộp thuế và từ 3,6 triệu đồng/tháng lên 4,4 triệu đồng/tháng cho người phụ thuộc. Mức tăng này chưa thỏa đáng ngay tại thời điểm 2020. Nếu tính sòng phẳng phải lên 19 triệu đồng/tháng. Ngoài ra, tăng quy định cá nhân kinh doanh từ 100 triệu đồng/năm trở lên phải đóng thuế TNCN vì mức này còn thấp hơn người nộp thuế làm công ăn lương 132 triệu đồng/năm (giảm trừ gia cảnh 11 triệu đồng/tháng x 12 tháng) trở lên mới phải nộp thuế…

Ông Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang

Cần đơn giản hồ sơ quyết toán thuế TNCN

Hồ sơ quyết toán thuế TNCN rất rắc rối. Trong đó nhiều từ ngữ chuyên môn, khó hiểu mà chỉ những người có chuyên môn trong lĩnh vực này mới có thể làm đúng yêu cầu của cơ quan thuế. Do vậy, rất nhiều cá nhân sẽ phải khai đi khai lại nhiều lần là chuyện bình thường. Trong bối cảnh Chính phủ đang hướng đến việc đơn giản thủ tục hành chính, hướng đến chính quyền điện tử thì ngành thuế phải xem xét lại các hồ sơ thủ tục liên quan, nhất là trong khâu quyết toán thuế TNCN. Phải theo hướng đơn giản, dễ hiểu từ văn bản, biểu mẫu hay câu từ, lược bỏ bớt những quy định rườm rà phức tạp hay câu từ quá khó hiểu.

Luật sư Bùi Quang Nghiêm, Giám đốc Công ty Luật Hợp danh Nghiêm & Chính

Cần hoàn trước kiểm sau

Việc hoàn thuế dù của DN hay cá nhân hầu như chưa bao giờ dễ hoặc làm một lần là xong. Trong khi đó, cơ quan thuế khá tích cực khi truy thu những cá nhân có thu nhập ở nhiều nơi nhưng không làm quyết toán thuế. Chỉ cần mã số thuế, CCCD là cơ quan thuế đã nắm rõ thu nhập của từng cá nhân. Vì vậy, đối với những cá nhân nộp thuế, khi họ thực hiện quyết toán thuế TNCN đồng nghĩa là đã ước tính được mức thuế mình đã nộp nhiều hơn tỷ lệ thuế phải đóng và mong muốn nhận lại được số tiền thuế bị dư. Cơ quan thuế cần áp dụng tinh thần hoàn trước kiểm sau để khuyến khích người nộp thuế tuân thủ đúng quy định pháp luật. Việc kiểm tra sau khi bị sai thì bản thân người nộp thuế sẽ bị truy thu, xử phạt còn nhiều hơn. Đồng thời, điều này cũng giúp tránh quá tải cho cơ quan thuế để có thể tập trung nguồn lực vào việc kiểm tra các hồ sơ có nghi vấn, tăng thêm hiệu quả xử lý công việc liên quan.

TS Lê Đạt Chí, Trưởng khoa Tài chính (Trường ĐH Kinh tế TP.HCM)