Theo tài liệu ĐHĐCĐ thường niên 2023 vừa công bố, Ngân hàng TMCP Quân đội (MB, HoSE: MBB) đề ra mục tiêu lợi nhuận trước thuế đạt 26.100 tỷ đồng, tăng 15% so với năm trước.

Các chỉ tiêu khác MB cũng đặt mục tiêu tăng trưởng cao. Theo đó, vốn điều lệ năm 2023 dự kiến tăng 20%, lên mức 54.363 tỷ đồng. Tổng tài sản cũng tăng 14% lên 830.000 tỷ đồng.

Ngoài ra, tín dụng tăng 15% lên 583.600 tỷ đồng và phù hợp với giới hạn room của Ngân hàng Nhà nước. Huy động vốn tăng trưởng lên 591.000 tỷ đồng và phù hợp với nhu cầu sử dụng vốn.

MB đặt mục tiêu kiểm soát tỉ lệ nợ xấu hợp nhất dưới 2% và riêng ngân hàng mẹ dưới 1,5%.

Nhận chuyển giao bắt buộc một ngân hàng

Trong năm nay, HĐQT MB định hướng tiếp tục phát triển và kiện toàn Tập đoàn tài chính MB thông qua việc dự kiến liên doanh với đối tác có năng lực để chuyển đổi hình thức pháp lý MBCambodia (từ ngân hàng 100% vốn của MB) thành ngân hàng liên doanh tại Campuchia.

Tập đoàn tài chính này hướng đến phát triển phân khúc cho vay tiêu dùng, khách hàng cá nhân và khai thác các lợi thế của MB và đối tác tại thị trường này; nghiên cứu các mô hình đầu tư/hợp tác kinh doanh tại các quốc gia khác trên thế giới và các công ty có mối quan hệ liên kết, nhằm thống nhất mục tiêu chuyển dịch số, tăng trưởng kinh doanh, nâng cao năng lực cạnh tranh.

Bên cạnh đó, MB sẽ tiếp tục triển khai nhiệm vụ chính trị quan trọng là tham gia phương án nhận chuyển giao bắt buộc tổ chức tín dụng là một ngân hàng thương mại theo các nội dung đã được ĐHĐCĐ thông qua và các giao dịch hợp tác, hỗ trợ với ngân hàng thương mại đó để chuẩn bị cho việc MB nhận chuyển giao bắt buộc, đồng thời có thể nắm bắt cơ hội tiếp tục tăng trưởng quy mô và mạng lưới hoạt động của Tập đoàn.

Để thực hiện các mục tiêu tài chính và định hướng trên, Ban điều hành MB đã đưa ra một loạt các giải pháp như tăng tốc năng lực chuyển đổi số, triển khai nhà máy số KHCN/SMEs, dự án hợp nhất dữ liệu tập đoàn, quản trị rủi ro thông minh theo tiến độ.

Đáng chú ý, trọng tâm là tăng trưởng huy động vốn, tăng CASA phấn đấu duy trì Top 1 ngành ngân hàng về CASA, tối ưu chi phí vốn, đảm bảo các chỉ số an toàn của Ngân hàng Nhà nước và thanh khoản toàn tập đoàn.

Tiếp theo đó, tăng trưởng tín dụng bám sát chỉ đạo tín dụng và giới hạn tăng trưởng tín dụng của Ngân hàng Nhà nước, ưu tiên bán lẻ. Kiểm soát chất lượng tín dụng chặt chẽ và iếp tục hoàn thiện các mô hình đo lường rủi ro để hỗ trợ ra quyết định kinh doanh và quản trị điều hành.

Ngoài ra, quản trị chi phí hiệu quả, linh hoạt theo tình hình kinh doanh, phấn đấu kiểm soát CIR dưới 30%. Quy hoạch và tăng hiệu quả kinh doanh các kênh phân phối (chi nhánh/phòng giao dịch, Smartbank). Cải tiến chất lượng dịch vụ theo điểm chạm của khách hàng (Offline to Online);…

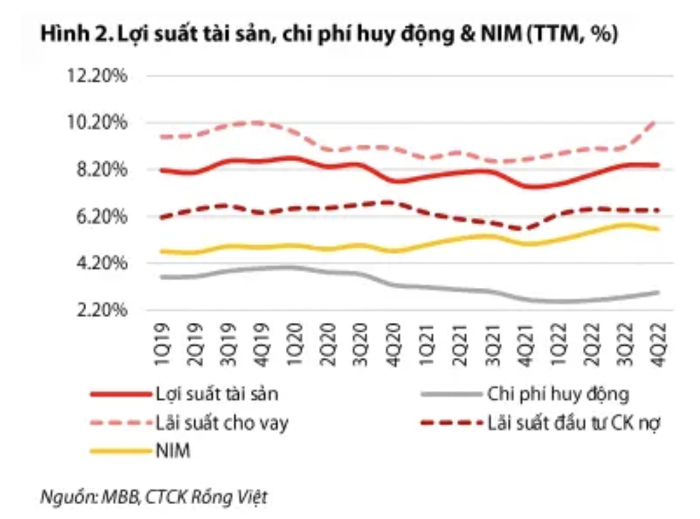

NIM suy giảm do lợi suất tài sản

Trong báo cáo phân tích mới đây của công ty chứng khoán Rồng Việt (VDSC) cho rằng, tỉ lệ thu nhập lãi thuần (NIM) của MB sẽ giảm 0,12 điểm % trong năm 2023 do lợi suất tài sản có thể không theo kịp với chi phí huy động ngày càng tăng.

Bên cạnh mức tăng trưởng tín dụng 15%, thu nhập lãi thuần dự báo sẽ tăng 14%, thu nhập ngoài lãi được dự báo sẽ tăng nhẹ ở mức một con số do các điều kiện không thuận lợi để các công ty con của MB có lãi trong năm 2023.

Về chất lượng tài sản, VDSC dự báo chi phí dự phòng của MB năm 2012 sẽ tăng khoảng 17% so với năm trước và lợi nhuận sau thuế của năm 2023 và 2024 đạt lần lượt 19.904 tỷ đồng và 24.967 tỷ đồng, lần lượt tăng 14% và 25% so với năm trước.

Về lâu dài, các chuyên gia cho rằng MB sẽ tiếp tục đặt được tăng trưởng từ thu nhập lãi, nhờ vào lợi thế chi phí huy động vốn thấp cùng với lợi suất tài sản gia tăng.

Ngoài ra, với tiềm năng từ các nguồn thu phí từ phân khúc bancassurance và tài chính tiêu dùng, VDSC kỳ vọng MB sẽ quay trở lại quỹ đạo tăng trưởng của mình khi điều kiện thị trường trở nên thuận lợi hơn vào năm 2024.