យោងតាមច្បាប់ ស្ថាប័នឥណទានដែលត្រូវបានអនុញ្ញាតឱ្យធ្វើអន្តរាគមន៍ទាន់ពេល (នៅពេលដែលការខាតបង់បង្គរមានច្រើនជាង 50% នៃដើមទុនធម្មនុញ្ញ) នឹងត្រូវបានគាំទ្រដោយវិធានការជាច្រើន។

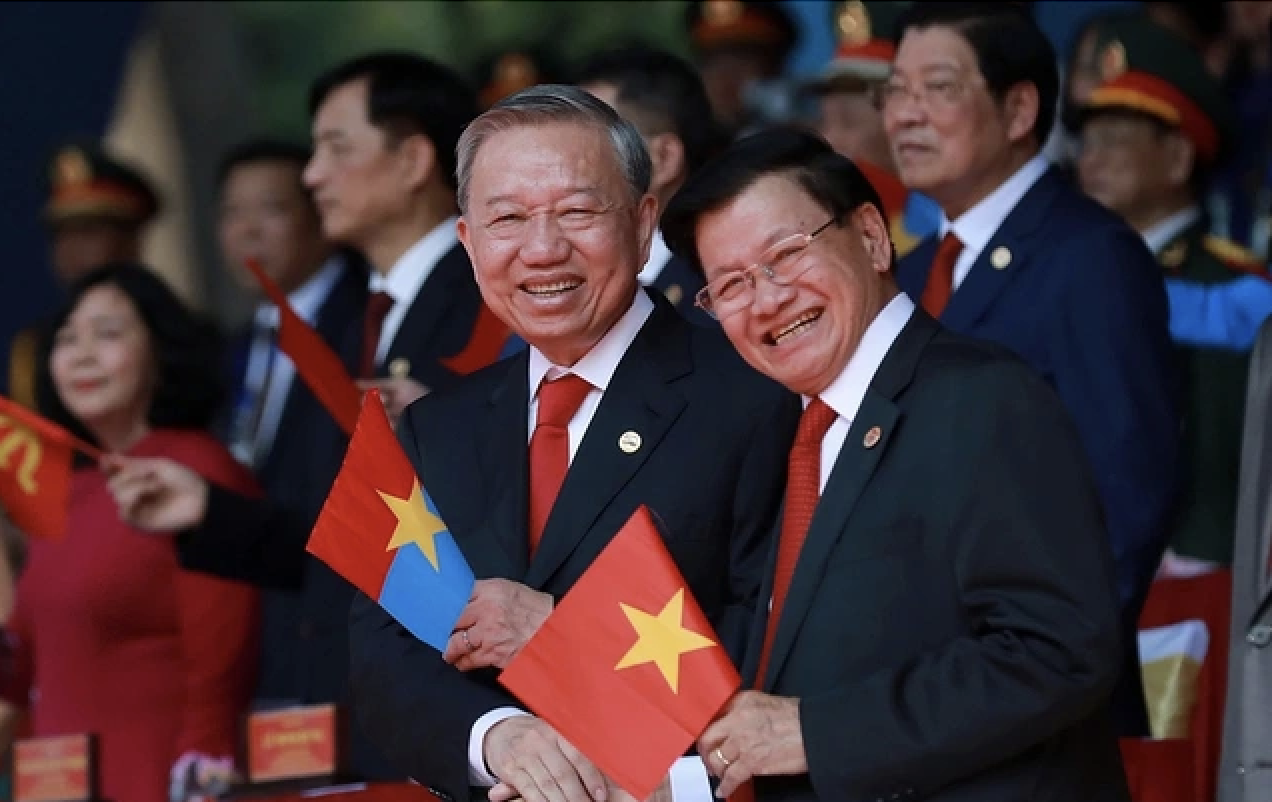

ច្បាប់ស្តីពីគ្រឹះស្ថានឥណទាន (វិសោធនកម្ម) ទើបតែត្រូវបានចុះហត្ថលេខា និងបញ្ជាក់ដោយប្រធានរដ្ឋសភា លោក Vuong Dinh Hue ។

យោងតាមច្បាប់ ស្ថាប័នឥណទានត្រូវបានអនុញ្ញាតឱ្យធ្វើអន្តរាគមន៍ទាន់ពេល (នៅពេលដែលការខាតបង់លើសពី 50% នៃដើមទុនធម្មនុញ្ញ) និងត្រូវបានគាំទ្រដោយវិធានការមួយចំនួនដូចជា៖ ការផ្លាស់ប្តូរវិធីគណនាទុនបម្រុងហានិភ័យទៅនឹងភាពខុសគ្នាអតិបរមារវាងប្រាក់ចំណូល និងការចំណាយរបស់ស្ថាប័នឥណទានក្នុងឆ្នាំ។ ក្នុងពេលជាមួយគ្នានេះ ចំនួនទឹកប្រាក់នៃការផ្តល់ជាក់ស្តែង និងភាពខុសគ្នាជាមួយនឹងចំនួនអតិបរមានេះត្រូវតែត្រូវបានពន្យល់យ៉ាងលម្អិតនៅក្នុងរបាយការណ៍ហិរញ្ញវត្ថុ។

អ្នកដឹកនាំធនាគារដែលមានបញ្ហាត្រូវតែទទួលខុសត្រូវចំពោះផលវិបាក និងកាត់បន្ថយគ្រោះថ្នាក់ផ្នែកសីលធម៌នៅក្នុងប្រព័ន្ធធនាគារ ដោយមិនប្រើប្រាស់ធនធានរបស់រដ្ឋាភិបាល ឬធនាគារផ្សេងទៀតដើម្បីដោះស្រាយបញ្ហាលំបាកនោះទេ។ ធនាគាររដ្ឋនៅតែធានាការពារហានិភ័យនៃការដកប្រាក់បញ្ញើយ៉ាងច្រើន។

កម្មសិទ្ធិឆ្លងកាត់ និងការគ្រប់គ្រងស្ថាប័នឥណទាន គឺជាបញ្ហាដ៏ចម្រូងចម្រាសមួយក្នុងពេលថ្មីៗនេះ។ ដើម្បីកាត់បន្ថយស្ថានភាពនេះ ច្បាប់ស្តីពីគ្រឹះស្ថានឥណទាន (ធ្វើវិសោធនកម្ម) មានបទប្បញ្ញត្តិស្តីពីការកាត់បន្ថយសមាមាត្រកម្មសិទ្ធិភាគហ៊ុនរបស់ម្ចាស់ហ៊ុនធំៗ។ កាត់បន្ថយដែនកំណត់ឥណទានសម្រាប់អតិថិជន និងបុគ្គលដែលពាក់ព័ន្ធ បើប្រៀបធៀបទៅនឹងបទប្បញ្ញត្តិនៃច្បាប់ស្តីពីគ្រឹះស្ថានឥណទានឆ្នាំ 2010។

ជាពិសេស កម្រិតនៃភាពជាម្ចាស់ថ្មីនៅធនាគារមានដូចខាងក្រោម៖ បុគ្គលមានអតិបរមា 5% នៃដើមទុនធម្មនុញ្ញ (មិនផ្លាស់ប្តូរ); អង្គការ 10%; ម្ចាស់ភាគហ៊ុន និងបុគ្គលពាក់ព័ន្ធ 15%; ម្ចាស់ហ៊ុនធំៗ និងអ្នកពាក់ព័ន្ធអាចមិនមានលើសពី 5% នៃស្ថាប័នឥណទានផ្សេងទៀតទេ។

ការរឹតបន្តឹងដែនកំណត់ឥណទានថ្មីនឹងកាត់បន្ថយដែនកំណត់ឥណទានសម្រាប់អតិថិជន និងភាគីពាក់ព័ន្ធ។ ទោះជាយ៉ាងណាក៏ដោយ ការផ្លាស់ប្តូរនឹងប្រព្រឹត្តទៅបន្តិចម្តងៗ ដោយធ្វើឡើងក្នុងរយៈពេលប្រាំឆ្នាំ។

ទាក់ទងនឹងការចាត់ចែងទ្រព្យសម្បត្តិដែលមានការធានា (មានប្រសិទ្ធភាពចាប់ពីថ្ងៃទី 1 ខែមករា ឆ្នាំ 2025) ស្ថាប័នឥណទានមានសិទ្ធិផ្ទេរផ្នែកខ្លះ ឬទាំងអស់នៃទ្រព្យសម្បត្តិដែលមានការធានានៃគម្រោងអចលនទ្រព្យដើម្បីសងបំណុល។

បទប្បញ្ញត្តិនេះត្រូវបានគេរំពឹងថានឹងជួយឱ្យធនាគារមានជម្រើសកាន់តែច្រើនក្នុងការគ្រប់គ្រងគម្រោងធំៗ ដោយផ្នែកតូចមួយនៃពួកគេត្រូវបានជាប់ពាក់ព័ន្ធដោយស្របច្បាប់ ដោយហេតុនេះជួយបិទលំហូរសាច់ប្រាក់នៃអាជីវកម្មអចលនទ្រព្យ និងកាត់បន្ថយបំណុលអាក្រក់សម្រាប់ធនាគារ ជាពិសេសធនាគារដែលបានចុះបញ្ជីដែលមានអត្រាការប្រាក់កម្ចីអចលនទ្រព្យខ្ពស់។

ទោះជាយ៉ាងណាក៏ដោយ ច្បាប់ដែលបានអនុម័តលើកនេះ មិនបានចែងអំពីសិទ្ធិក្នុងការរឹបអូសវត្ថុបញ្ចាំរបស់ស្ថាប័នឥណទាននោះទេ។

MR. ភួង

ប្រភព

![[រូបថត] Binh Thuan រៀបចំពិធីបុណ្យពិសេសជាច្រើនក្នុងឱកាសថ្ងៃទី ៣០ មេសា និងថ្ងៃទី ១ ឧសភា](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/5/1/5180af1d979642468ef6a3a9755d8d51)

![[រូបថត] Ha Giang៖ គម្រោងសំខាន់ៗជាច្រើនដែលកំពុងសាងសង់ក្នុងរដូវវិស្សមកាល](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/5/1/8b8d87a9bd9b4d279bf5c1f71c030dec)

![[រូបថត] ទស្សនារូបភាពនៃក្បួនដង្ហែរ និងក្រុមដើរដង្ហែដែលមើលឃើញពីខាងលើ](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/30/3525302266124e69819126aa93c41092)

Kommentar (0)