ANTD.VN - “Dễ vay, dễ bùng” – đây là tâm lý của rất nhiều khách vay, dẫn đến tình trạng hội nhóm “bùng nợ” nở rộ trên mạng xã hội, nợ xấu các công ty tài chính tiêu dùng tăng mạnh trong vài năm trở lại đây.

Nợ xấu tăng, khách “bùng nợ” ngày càng nhiều

Thực trạng này được các chuyên gia, doanh nghiệp chỉ ra tại Hội thảo “Gỡ khó cho vay tiêu dùng - Đẩy lùi tín dụng đen”, sáng nay 31/10.

Theo ông Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng (VNBA), tính đến 31/8/2023, dư nợ cho vay phục vụ đời sống toàn hệ thống đạt khoảng 2.671.000 tỷ đồng, chiếm 21% tổng dư nợ nền kinh tế, tăng 0,35% so với 31/12/2022, nợ xấu chiếm tỷ lệ trên 4%. Trong đó, dư nợ cho vay phục vụ nhu cầu đời sống của 16 công ty tài chính là 135.945,36 tỷ đồng (chiếm khoảng hơn 5% dư nợ cho cho vay phục vụ đời sống).

Đáng nói, theo ông Hùng, dư nợ của các công ty tài chính này đang có xu hướng giảm, từ mức khoảng 20.000 tỷ đồng năm 2022, tức là giảm khoảng 65.000 tỷ đồng. Trong khi, nợ xấu lại có xu hướng gia tăng, từ khoảng 5% lên mức 8-10%, cá biệt có công ty nợ xấu lên đến 20%. Nhiều công ty lâm vào tình trạng khó khăn, thậm chí thua lỗ do phải trích dự phòng rủi ro nợ xấu tăng cao.

“Nợ xấu ngày ngày càng tăng cao, ngoài những yếu tố khách quan là khó khăn chung còn có những yếu tố chủ quan và rất nguy hiểm mà chưa có chế tài xử lý đó là khách hàng cố tình không trả nợ, người trước khuyên người sau không trả nợ, thậm chí cán bộ công ty đến đòi nợ hoặc nhắc nợ thì chống đối, tố cáo, vu khống cán bộ là dùng biện pháp manh động để đòi nợ đến chính quyền.

Một số đối tượng lợi dụng việc cơ quan quản lý trấn áp tội phạm tín dụng đen và cố tình quy kết các công ty tài chính tiêu dùng do Ngân hàng Nhà nước cấp phép là tổ chức tín dụng đen nên không trả nợ và thành lập hội bùng nợ trên zalo, facebook… nhưng không hề bị xử lý” – ông Nguyễn Quốc Hùng nêu thực trạng.

|

|

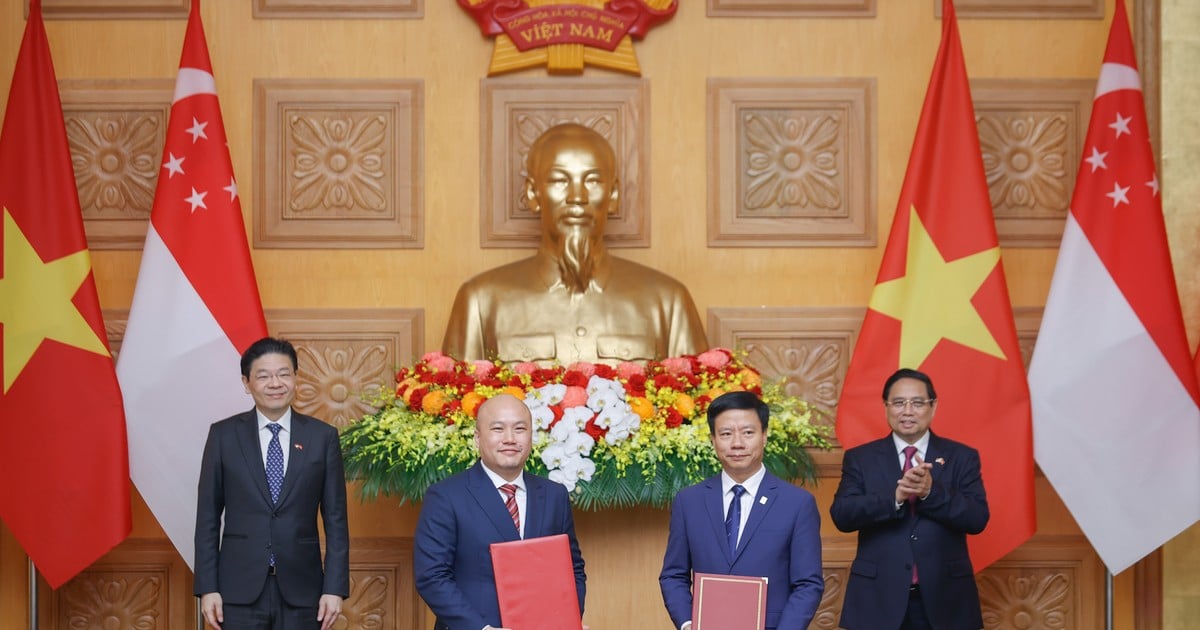

Các chuyên gia cảnh báo nhận thức sai lầm của người vay về vấn đề "bùng nợ" |

Thực trạng đó, theo ông, dẫn đến nợ xấu của các công ty tài chính tiêu dùng tăng cao, cán bộ thu hồi nợ nghỉ việc, các công ty tài chính không thể tiếp tục mở rộng cho vay được. Người dân có thu nhập thấp, có hoàn cảnh khó khăn không thể tiếp cận được vốn vay từ công ty tài chính tiêu dùng… Hệ quả là tín dụng đen bắt đầu trỗi dậy, mặc dù các cơ quan quản lý nhà nước tích cực triệt phá nhiều ổ nhóm tín dụng đen song diễn biến còn rất phức tạp dưới nhiều hình thức tinh vi nhất là trên môi trường mạng.

Lập hội nhóm “bùng nợ” cũng có thể bị xử phạt

Cũng chia sẻ những khó khăn trong việc thu hồi nợ, bà Nguyễn Thị Minh Nguyệt, Quyền Tổng Giám đốc của FE Credit chia sẻ, nếu như 2 năm trước đây số vụ việc nhân viên đòi nợ của doanh nghiệp này bị gây khó khăn chỉ có 2 trường hợp thì từ cuối 2022 đến nay đã xảy ra trầm trọng hơn, lên tới 24 – 25 vụ.

Nguyên nhân, theo bà, chủ yếu do sự thiếu hiểu biết của người vay. “Họ không biết được hậu quả của hành vi này. Họ hiểu đơn giản là họ thích thì trả, họ không thích, đang khó khăn thì họ không trả. Hành lang pháp lý chưa chặt chẽ cũng gây khó khăn cho công ty tài chính, gây tâm lý bất ổn, hoang mang cho nhân viên thu hồi nợ” – bà Nguyệt nói.

Liên quan đến vấn đề đòi nợ theo kiểu “xã hội đen”, theo đại diện FE Credit, đối với các công ty tài chính thì về định hướng chính sách sẽ không công ty nào chấp nhận cho phép hay cổ súy những hình thức đòi nợ cực đoan như vậy. Tuy nhiên, bà cũng thừa nhận trong quá trình hoạt động sẽ có những nhân viên sai sót, không đúng.

Do đó, doanh nghiệp này tập trung vào 3 giải pháp để hạn chế tình trạng này, đó là: Con người (chú trọng tuyển chọn cán bộ, đào tạo nghiệp vụ); hoàn thiện quy trình; ứng dụng công nghệ.

Lý giải thực trạng nhan nhản hội nhóm “bùng nợ” trên các trang mạng xã hội, các chuyên gia đều chỉ ra nguyên nhân chủ yếu là do nhận thức của người vay.

Chuyên gia kinh tế, TS Cấn Văn Lực cho rằng, ngoài do kinh tế khó khăn, thì việc cho vay tiêu dùng thủ tục lại dễ dãi, mọi lúc mọi nơi, nên người vay cảm giác không chính thống, bài bản, họ nghĩ rằng dễ “bùng nợ”.

Bên cạnh đó, mức độ nhận thức về tài chính của người dân Việt Nam còn thấp (do thị trường tài chính tiêu dùng mới phát triển và giáo dục tài chính chưa cao); tính tuân thủ, thượng tôn pháp luật còn khiêm tốn; bộ máy hành pháp quyết liệt nhưng theo ông, đâu đó chưa phải liên tục…

Cũng chỉ là nguyên nhân bắt nguồn từ nhận thức người vay, luật sư Nguyễn Thế Truyền, Công ty Luật hợp danh Thiên Thanh cho rằng, hiện nay trên môi trường mạng có rất nhiều app giả công ty tài chính cho vay nặng lãi. Người vay họ biết những app này không bao giờ dám đến nhà con nợ, chỉ điện thoại dọa dẫm nên mới dẫn đến tâm lý bùng nợ. “Nếu dẹp được tín dụng đen thì sẽ hạn chế tình trạng bùng nợ” – vị luật sư nói.

Cũng theo ông, hiện nay, hệ thống pháp luật của chúng ta liên quan đến vấn đề này đã khá hoàn chỉnh, từ xử lý hành chính đến hình sự. “Ngay cả lập hội nhóm “bùng nợ”, cũng đã có quy định những người đưa thông tin sai lệch có thể xử lý hành chính. Nếu xử lý hành chính vẫn cố tình vi phạm, cố tình bùng nợ thì có thể sẽ bị xử lý hình sự” - ông cho biết.

Tuy nhiên, theo ông việc thực thi pháp luật phần nào còn hạn chế. Gần như chưa có vụ “bùng nợ” nào được đưa ra tòa giải quyết, vì khoản nợ vay tiêu dùng thường nhỏ, trong khi chi phí nhân lực, tài chính cho 1 vụ án quá dài, bào mòn nỗ lực của doanh nghiệp.

Vị luật sư gợi mở giải pháp có thể thảo luận với người vay về việc sử dụng cơ quan tài phán, trọng tài thương mại, có khả năng giải quyết nhanh hơn.

Việc thi hành án cũng cần thực thi nghiêm chỉnh, khi đã có quyết định thi hành án thì bất kỳ lúc nào “con nợ” có tài sản, tài khoản có tiền là thu ngay. Nếu có cơ chế thực thi như vậy thì người vay sẽ không dám bùng nợ.

Source link

![[Ảnh] Người thân nạn nhân vụ động đất ở Myanmar xúc động và biết ơn đoàn cứu nạn, cứu hộ Bộ Quốc phòng Việt Nam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/aa6a37e9b59543dfb0ddc7f44162a7a7)

![[Ảnh] Phiên họp thứ ba Tiểu ban Tổ chức phục vụ Đại hội XIV của Đảng](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/3f342a185e714df58aad8c0fc08e4af2)

Bình luận (0)