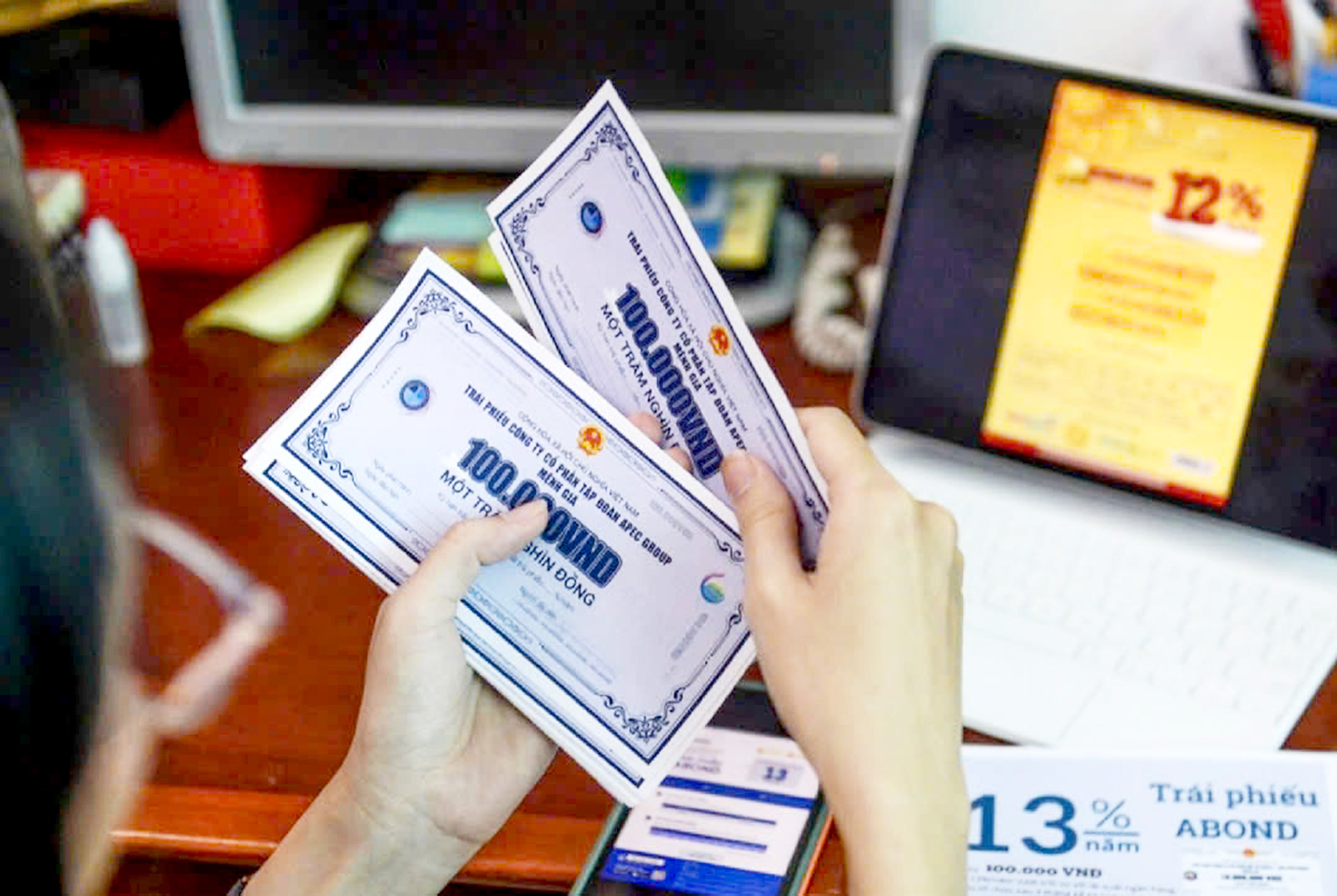

2024年には、ベトナムのプライマリー社債市場の発行総額は443兆ベトナムドンとなり、2023年の311兆2,400億ベトナムドンに比べて大幅に増加する見込みです。

2024年、不動産業界は依然として多くの困難に直面するだろう - 写真:TU TRUNG

動員された資金の額は大きいものの、社債発行額が300兆億ドン近くに達するなど、依然として銀行が主導的な地位を占めており、不動産グループなどの回復にはまだ多くの課題があることを示している。

トイ・チェ氏に話を聞いた専門家は、上記の数字は企業が長期資金を調達するのが依然として困難であり、財務上の圧力が依然として高いことを反映していると述べた。

銀行の負担を軽減すると期待されていた債券市場は、現在では銀行が資金を借り入れ、企業に融資するための手段となっている。

銀行はなぜ債券の発行を急いでいるのでしょうか?

ベトナムの信用格付け機関Fiinratingsは、2024年社債レポートの中で、ベトナムの主要社債市場が総発行額443兆ベトナムドンと大きな躍進を記録したと述べた。これは前向きな兆候であり、この資金動員チャネルの大きな魅力を反映しています。

しかし、Fiinratingsによれば、銀行業界は発行額が約300兆ドンで依然としてトップの地位を占めており、市場全体の67.1%を占めている。

フィナンシャル・レーティングスは「銀行の優位性は財務力の証明となるだけでなく、経済回復の重要な原動力でもある」と評価した。

不動産セクターは18.7%の大幅下落となり、発行期間は2023年の3.72年から2.65年に短縮され、クーポンレートは昨年の10.93%から11.13%に上昇した。

報告書の発行者によれば、この数字は、市場がまだ力強く回復していない状況において、長期資金の調達が困難であることと、不動産企業が大きな財務的圧力を受けていることを反映している。

MBSの統計によると、今年初め以来、社債発行額が最も大きい銀行には、ACB(36兆1,000億ドン)、HDBank(30兆9,000億ドン)、Techcombank(26兆9,000億ドン)などがある。

金融格付け会社のグエン・クアン・トゥアン会長は、2024年の社債発行構造を見ると、銀行が大部分を占め、生産や事業に直接動員される債券は145兆ドンと依然として非常に限られていると語った。

言うまでもなく、株式市場での株式発行による資本動員は、主に銀行株と証券株により75兆ドンに達した。

「民間企業部門への投資のための中長期資本動員は依然として限られており、永遠に外国直接投資だけに頼ることはできない。これは、2025年以降数年間に8%という高い経済成長率を達成するというベトナムの目標にとって課題となる」とトゥアン氏は述べた。

ホーチミン市経済大学の上級講師であるグエン・ヒュー・フアン准教授は、銀行は資本源を安定させるために債券チャネルを通じた発行を増やしていると述べた。

「預金金利は徐々に上昇しており、債券発行は安定性から人気が高まっています。預金金利は債券よりも高いものの、5年、7年、10年と長期の預金であれば、引き出しによる流動性への影響を心配する必要がなく、銀行はより積極的に資金源を模索するでしょう」とフアン氏は述べた。

生産・ビジネス部門が債券市場に「存在しない」理由について、フアン氏は、このチャネルは主に不動産、エネルギーなど中長期資金を動員したい企業を対象としていると述べた。

一方、多くの製造企業は短期的な運転資金を補充したいと考えることが多いです。言うまでもなく、発行資格のある企業は多くなく、発行コストは非常に高く、金利は魅力的でなければなりません。

「一般向けに発行するのはさらに困難です。投資家が購入してくれることを期待するには、管理機関の発行基準を満たし、名声があり、高い信用格付けがなければなりません…」とフアン氏は述べた。

不動産社債は回復していない - 写真:QUANG DINH

2025年はもっと良くなる

VPバンク証券(VPBanks)のアナリスト、ドゥオン・ティエン・チ氏は、政府の多大な努力にもかかわらず、不動産市場全般、特に社債市場は実際には整理されていないと語った。

VPBanksのデータによると、2025年の合計満期価値は221兆VNDを超えました。そのうち不動産は48%を占め、約107兆VNDに達します。 「2025年の満期圧力は年後半に集中しており、年前半の圧力は小さくなる。」

しかし、2025年上半期には、一連のマクロ経済要因、経営方針、企業の資金ニーズに応じて、市場は引き続き多くの課題と機会に直面し続けると考えています」とチー氏はコメントした。

グエン・ヒュー・フアン氏は、2025年になっても社債市場では銀行が依然として高い発行量を誇り「支配的」なグループであり続けるだろうと予測している。しかし、専門家は、この傾向が社債市場の真の役割を反映していないと懸念している。

通常、企業は社債を通じて直接借り入れを行ったり、信用機関を含む金融機関から間接的に借り入れを行ったりします。

「銀行は現在、債券市場で多額の借り入れを行い、それを企業に貸し出して金利差を享受している」とフアン氏は懸念し、債券市場が「歪んでいる」のではないかと疑問を呈している。

「銀行の負担を軽減すると期待されていた債券市場は、今や銀行が資金を借り入れ、企業に融資するためのチャネルとなっている。本来であれば、企業と『債権者』が仲介業者を介さずに直接会い、魅力的な金利で資金源を確保できる活気ある場を創出し、ひいては資本コストの削減と利益率の向上を促進するはずだった」とフアン氏は分析した。

専門家は、企業が資本市場に直接参加し、合理的な金利で資金を動員し、生産と経営を促進し、社債市場が信用資本の負担を軽減することを保証する解決策が必要であると強調した。

同時に、債券の流動性を高めるために二次取引市場をさらに促進することをフアン氏は提案した。フアン氏は「トレーディングフロアは利用可能だが、実際には活気がなく、投資家に近いとは言えない」とし、社債に関する法的枠組みは厳格である必要があるが「息苦しい」ものであってはならないと付け加えた。

フアン氏はまた、不動産市場の回復サイクルに伴い、2025年の不動産債券はさらに好調に推移すると予測した。

「急激な加速は起こらないだろう。不動産債は依然として緩やかではあるが、より確実に回復するだろう。不動産債にとって最も困難なのは、最近の暴落と危機の後、投資家の信頼を取り戻すことだ」とフアン氏は述べた。

一方、社債市場の長年の専門家は、インフラ、商品、投資家プラットフォームが基本的に形成されているため、現在の問題は資本市場にあるわけではないと述べた。 「現在、主な問題は発行組織の質と事業能力だ」と彼は語った。

一般的に、発行体が経営能力、専門性、透明性、評判、品質、実質効率性を改善できない場合、市場に参加する資格はなく、参加したとしても投資家はあまり関心を示さないでしょう。

透明性、専門性、効率性をもって事業を運営する企業は、さまざまなチャネルを通じて債券を発行したり資本を調達したりすることが容易であり、融資や投資の方法を探している投資家との競争にも直面します。

MB証券(MBS)の調査部長トラン・ティ・カイン・ヒエン氏は、銀行は発行額が最も高く、加重平均金利が年5.6%、平均期間が5.1年と、2023年に比べて大幅に増加するグループであると述べた。

MBSの統計によると、今年初め以来、最も大きな価値を持つ銀行には、ACB(36兆1,000億ドン)、HDBank(30兆9,000億ドン)、Techcombank(26兆9,000億ドン)などがある。

「銀行は融資需要を満たすための資本増強のため、債券発行を引き続き増やすとみています。年初から12月7日までの融資は12.5%増加し、前年同期の9%を上回りました」とヒエン氏は述べた。

MBSの専門家によると、通常、銀行は債券を通じて資金を調達する際にはより高いコストを支払わなければならないが、その代わりにこのチャネルは銀行が規制に従って安全比率を満たすTier 2資本を持つのに役立つ。

「昨年末以降、銀行は中長期融資における短期資金の最大利用比率を、従来の34%から30%に引き下げなければならなかった」とヒエン氏は述べた。

[広告2]

出典: https://tuoitre.vn/trai-phieu-doanh-nghiep-hoi-phuc-voi-443-000-ti-ngan-hang-nao-phat-hanh-nhieu-nhat-20250104231002156.htm

![[写真] ファム・ミン・チン首相がジアビン空港プロジェクトに関する政府常任委員会の議長を務める](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/6d3bef55258d417b9bca53fbefd4aeee)

![[写真] ト・ラム書記長がロシアのプーチン大統領と短時間会談](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/10/bfaa3ffbc920467893367c80b68984c6)

コメント (0)