SGGP

独立した社債取引フロアの開設により、市場の透明性が高まり、今後の需要回復が促進されると期待されます。しかし、取引開始から2週間後、個別社債取引所の取引は非常に低調でした。

「商品」は少ない

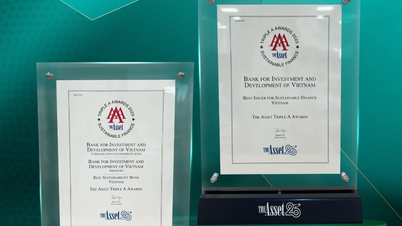

最初の週にフロアを通した総取引額は約2兆VNDで、2週目には約5000億VNDとなった。主な取引は、ベトコムバンクが発行した約1兆2,620億ドンとBIDVが発行した4,800億ドン超の銀行債券取引でした。今のところ、取引所には、ベトコムバンク、BIDV、トラディコ、ビンファストを含む 4 つの発行者による取引に登録された社債コードが 25 件あるだけです。そのうち、Vietcombank は 15 のコードに参加し、BIDV は 5 つのコードに参加しました。

ハノイ証券取引所(HNX)のグエン・ズイ・ティン会長は、この小康状態について、初期段階では「商品」の量がまだ少なかったが、「商品」が集中的かつ完全な取引に供されると、流動性が徐々に増加するだろうと述べた。社債の提供および取引に関する政府の法令65/2022に基づき、発行者はシステムの正式運用開始から3か月以内に債券を中央取引所に上場する必要があります。フロアが稼働した後は、フロア外での個々の TPDN 取引は違法とみなされます。そのため、企業が社債を集中取引所に上場するための手続きには時間がかかります。

ティン氏はまた、HNXは現在宣伝機関と調整中で、未払い債務約1兆億ドンを抱える発行企業500社の個別社債コード約1,000件を間もなく取引所で取引できるようにすると述べた。 TPDN コードが集中取引されると、流動性が向上し、市場は徐々に回復するでしょう。 「初期段階は主に機関投資家向けとなるでしょう。なぜなら、現時点では市場流動性が回復し始めたばかりであり、その後個人投資家にも波及していくからです。信頼が回復すれば、発行市場には多くの好ましい兆候が現れ、今年後半には流通市場が活況を呈するでしょう」とティン氏は予測した。

ベトナムで金融データ分析や信用格付けサービスを提供するFiinGroupのグエン・クアン・トゥアン会長は、投資家はまだ待機中だが、非専門家の個人投資家は売りはできても買うことはできないという規制や、市場での社債需要がまだ低いことも流動性が活発でない理由だと語った。

需要を刺激する

SSI証券の調査チームは、独立した社債取引所を運営することは良いスタートだと考えています。市場に対する本来の利益を維持するために、この取引所は多くの債券コードを取引して流動性を維持する必要があります。 SSIの推計によると、今後3か月間で、約455の発行組織から、規制に従ってHNXへの上場登録が必要となる社債が合計733兆VND発行されることになる。 SSIのシニアアナリスト、タイ・ティ・ヴィエット・トリン氏は、個別社債取引フロアの主な目的は投資家に流動性を提供し、まず第一に潤沢な資金を持ち投資ポートフォリオの多様化を求める機関投資家からの社債需要の回復を支援することだと述べた。

社債の本質は長期投資です。個人社債投資家は主に金融機関です。債券は安定したキャッシュフローの経路として満期まで保有するために購入されるため、債券市場に株式ほどの流動性があるとは期待できません。仮に1,000銘柄の社債が上場されていたとしても、売買金額は高いかもしれませんが、取引量は少なく、株式市場ほど活発にはなれません。

グエン・クアン・トゥアン氏、FiinGroup会長

グエン・クアン・トゥアン氏はまた、社債の独立した取引フロアは社債市場にとって大きな前進であり、特に個人投資家の信頼回復に徐々に貢献するだろうとコメントした。発行体と債券ロットに関する情報の申告を義務付ける集中申告活動は、市場の情報の透明性に貢献し、投資家が投資を決定し、責任を取るための基礎となります。これにより、社債金利カーブを平準化するのではなく、形成するメカニズムも生まれます。投資家がより高い金利を受け入れて期待する場合、支払いの遅延や資本の損失のより高いリスクも受け入れなければなりません。集中取引は、投資家が債券を選別および分類するのにも役立ちます。

しかし専門家らは、社債市場への信頼を回復するには、さらなる解決策が必要だとも述べている。短期的には、政府は、財務省による支払い能力の評価に基づいて社債を格付けするなど、既存の問題に対処するための追加的な解決策を引き続き検討します。支払い能力に基づいた TPDN 格付けリストを迅速に導入することは、発行体をリスク別に分類し、さまざまなサポート オプションを提供する賢明なアプローチとなります。

[広告2]

ソース

![[写真] 兵士たちの話に感動した約3,000人の学生](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/21da57c8241e42438b423eaa37215e0e)

![[写真] ニャンダン新聞社でホーチミン主席生誕135周年を記念した写真展を訪れ、特別号を受け取るために列を作る読者たち](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/85b3197fc6bd43e6a9ee4db15101005b)

![[写真] ファム・ミン・チン首相が科学技術発展に関する会議を議長として開催](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/17/ae80dd74c384439789b12013c738a045)

コメント (0)