LTS: Hoạt động mua bán, sáp nhập doanh nghiệp (M&A) thời gian qua được đánh giá khá sôi động. Một số doanh nghiệp gặp khó khăn phải tái cơ cấu hoặc chuyển nhượng, nhưng lại là cơ hội “thâu tóm” của những nhà đầu tư tiềm lực. Qua đó, phần nào cho thấy những biến chuyển của bức tranh thương trường.

Tháng 11-2023, thông tin về việc một số doanh nghiệp Nhật Bản mua lại cổ phần, thậm chí mua đứt 100% công ty phân phối thực phẩm Việt Nam khiến những nhà quan sát thị trường không thể không chú ý.

“Làn gió” đến từ Nhật Bản

Sau “làn sóng” đến từ Thái Lan cách đây hơn 10 năm (năm 2012), những cái tên doanh nghiệp đến từ Nhật Bản đang được nhắc đến nhiều hơn cả trên thị trường bán lẻ gần đây. Trong đó, đáng lưu ý nhất là thương vụ Công ty Thương mại Sojitz của Nhật Bản mua đứt Đại Tân Việt (New Viet Dairy), nhà phân phối thực phẩm bán buôn lớn nhất Việt Nam. Đại Tân Việt hiện là nhà nhập khẩu, phân phối nguyên liệu sữa, các sản phẩm từ sữa lớn nhất Việt Nam với các nhãn hiệu Heinz, Paysan Breton, Tatua, Even, Fromagio, Daisy… Đứng thứ 97 trong bảng xếp hạng các doanh nghiệp tư nhân lớn nhất Việt Nam 2023 (VNR2023), Đại Tân Việt đạt doanh thu 320 triệu USD vào năm 2022 và đang phân phối hàng ngàn sản phẩm cho các khách sạn và nhà hàng cao cấp.

Một thương vụ khác cũng rất đình đám là Công ty Thương mại Marubeni của Nhật Bản mua lại cổ phần thiểu số có tỷ lệ quan trọng của AIG Asia Components, nhà cung cấp nguyên liệu thực phẩm hàng đầu tại Việt Nam. Marubeni cũng là cổ đông của Acecook Việt Nam, hãng “con” của nhà sản xuất mì ăn liền Acecook Nhật Bản. Tương tự, Sumitomo Corp cũng tăng cường hợp tác với BRG Việt Nam mở rộng chuỗi siêu thị FujiMart tại Hà Nội.

Để đảm bảo cho chuỗi cung ứng thực phẩm được vận hành hiệu quả, các nhà đầu tư Nhật Bản còn quan tâm đầu tư các dây chuyền lạnh để bảo quản thực phẩm tươi sống. Hãng kinh doanh thực phẩm đông lạnh Nichirei hợp tác với Công ty Tân Bảo An Logistics (có trụ sở tại quận 7, TPHCM) dự kiến xây dựng kho lạnh tại Long An vào tháng 5-2025. Cũng tại Long An, Công ty Yokorei của Nhật Bản đang xây dựng kho lạnh hơn 45.000m2 tại Khu công nghiệp Phú An Thạnh thuộc huyện Bến Lức với kinh phí 52 triệu USD…

Tuy nhiên, không chỉ có các nhà đầu tư đến từ Nhật Bản, nhiều doanh nghiệp đến từ Pháp, Hàn Quốc, Ấn Độ, Philippines… cũng tham gia sân chơi M&A. Đơn cử, kế hoạch xây dựng khu chợ bán buôn nông sản quốc tế rộng khoảng 100ha ở huyện Gia Lâm (Hà Nội) đã được tập đoàn chuyên quản lý chợ Semmaris (Pháp) trình chính quyền TP Hà Nội, chờ phê duyệt. Chợ đầu mối này cung cấp các thiết bị làm lạnh và thiết bị hiện đại khác, tạo nên sự khác biệt với các chợ đang vận hành.

Doanh nghiệp nội cũng… nhập cuộc

Theo các chuyên gia, hoạt động M&A vốn là động thái bình thường trong một nền kinh tế mở cửa và chưa hẳn đã là trái với mong muốn của các chủ doanh nghiệp nội. Nếu không có người muốn “bán đoạn” vì mục tiêu và chiến lược kinh doanh riêng, thì các doanh nghiệp ngoại không thể có cơ hội “mua đứt”. Mặt khác, trong bối cảnh thương mại hiện đại mới chỉ chiếm khoảng 25% thị phần tại Việt Nam, thì việc các tập đoàn thương mại nước ngoài tham gia vào thị trường góp phần đẩy nhanh quá trình hiện đại hóa mạng lưới phân phối thực phẩm, nâng cao hiệu quả kiểm soát vệ sinh an toàn thực phẩm.

Hiện thị trường bán lẻ nước ta đã đạt tổng trị giá 4,2 triệu tỷ đồng (tương đương 174 tỷ USD theo tỷ giá hiện tại) và tăng trưởng đều đặn hơn 10% mỗi năm trong thập niên qua. Các doanh nghiệp nội nếu không có tiềm năng kinh doanh tốt, thì có bán cũng chẳng ai mua. Vì thế, việc không tận dụng được tiềm năng này để trở nên vững mạnh hơn, bồi đắp bề dày thương hiệu Việt, củng cố vị thế của cộng đồng doanh nghiệp trong nước, cũng là điều rất đáng tiếc.

Tuy nhiên, không phải doanh nghiệp nội nào cũng “lép vế”, bởi cũng đã có doanh nghiệp nội mua trọn công ty nước ngoài rất thành công. Điển hình như Công ty CP Sữa Việt Nam (Vinamilk) vừa được vinh danh tốp 15 doanh nghiệp Việt Nam có chiến lược M&A tiêu biểu nhất giai đoạn 2009-2023. Trong 2 thương vụ do Vinamilk triển khai giai đoạn này có thương vụ Vinamilk mua lại cổ phần Công ty Sữa Driftwood Dairy Holding Corporation (Hoa Kỳ).

Bên cạnh đó, các thương vụ doanh nghiệp nội mua lại doanh nghiệp nội thành công cũng không phải là hiếm. Tháng 12-2019, Masan Group và VinGroup thỏa thuận nguyên tắc về việc sáp nhập MCH với VinCommerce, VinEco (sau đổi tên thành WinCommerce và WinEco) thông qua hoán đổi cổ phần. Đây được đánh giá là thương vụ M&A nổi bật nhất của Masan. Masan còn nhiều thương vụ đáng kể khác, như mua lại 85% cổ phần của Công ty Phúc Long (qua nhiều đợt); mua lại cổ phần của Vinacafe Biên Hòa…

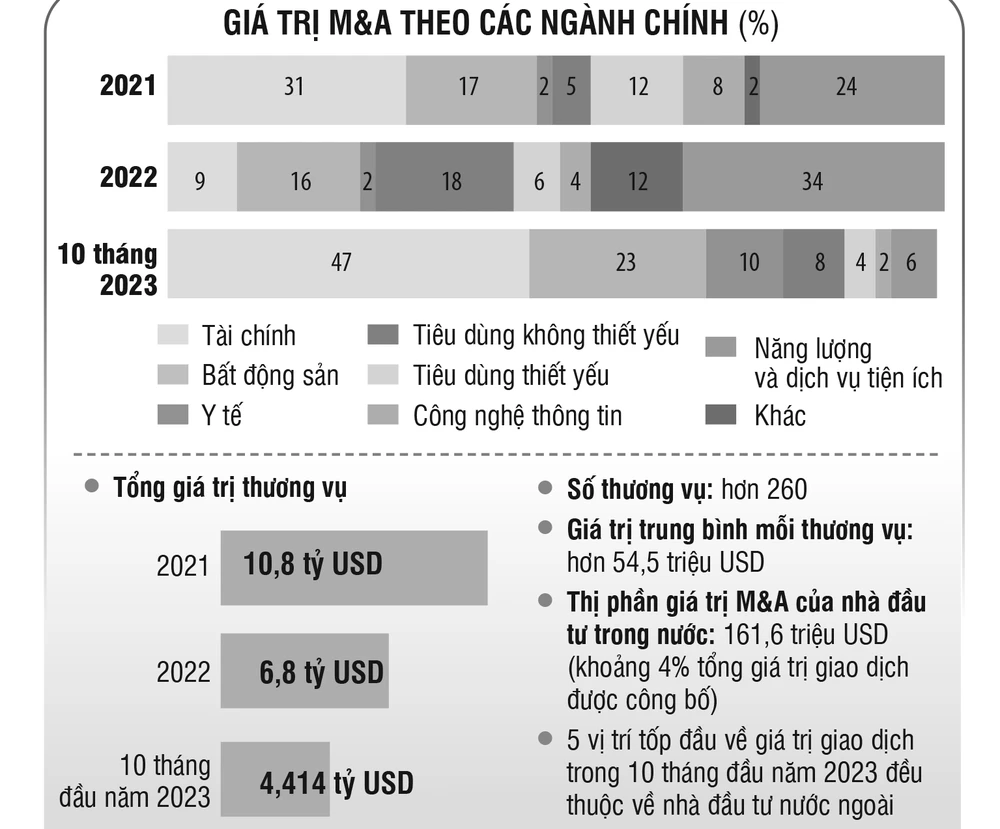

Theo báo cáo “Bức tranh lớn: Triển vọng M&A 2024” của S&P Global, hoạt động M&A toàn cầu gần như chững lại trong năm 2023. Tuy nhiên, phân tích một cách toàn diện, nhiều chuyên gia cho rằng, thị trường M&A tại Việt Nam vẫn có thể đạt tới 20 tỷ USD trong 3 năm tới. Trong mắt các nhà đầu tư, Việt Nam vẫn là một trong những nền kinh tế năng động nhất trên thế giới. Cánh cửa cơ hội ở Việt Nam mở ra cho cả các nhà đầu tư ngoại và nội. Nếu có chiến lược dài hơi, cách làm khôn ngoan, doanh nghiệp Việt vẫn hoàn toàn có thể tận dụng được cơ hội từ thị trường hơn 100 triệu dân với GDP bình quân đầu người trên 4.000 USD/năm và đang trên đà cải thiện.

ANH THƯ