416 000 milliards de VND de créances douteuses réglées en près de 6 ans

Ces dernières années, l’Assemblée nationale a adopté de nombreuses lois sur les établissements de crédit (EC) afin de créer un environnement juridique stable pour le fonctionnement du système bancaire.

En particulier, en août 2017, l'Assemblée nationale a publié la résolution n° 42/2017/QH14 sur le pilotage du traitement des créances douteuses des établissements de crédit, créant le cadre juridique nécessaire au traitement des créances douteuses des établissements de crédit et de la Vietnam Asset Management Company (VAMC).

La mise en œuvre de la résolution n° 42 a apporté des changements positifs dans le traitement des créances douteuses et a contribué de manière significative aux résultats de la restructuration du système des établissements de crédit associés au traitement des créances douteuses au cours de la période 2016-2020.

Depuis l'entrée en vigueur de la résolution (15 août 2017) jusqu'à la fin janvier 2023, l'ensemble du système a traité 416 000 milliards de VND de créances douteuses déterminées conformément à la résolution 42. Parmi celles-ci, le traitement des créances douteuses au bilan déterminées conformément à la résolution 42 a atteint 211 900 milliards de VND (soit 50,9 % du total des créances douteuses traitées).

416 000 milliards de VND de créances douteuses ont été résolues en près de 6 ans. (Photo : DM)

En outre, le traitement des créances enregistrées hors bilan s'élève à 122,1 billions de VND (soit 29,3 % du total des créances douteuses traitées). Le traitement des créances douteuses vendues à VAMC et payées par des obligations spéciales s'élève à 82,1 billions de VND (soit 19,7%).

Cependant, outre les réalisations, après plus de 12 ans de mise en œuvre avec un amendement et un complément en 2017, certaines réglementations de la loi sur les établissements de crédit ne sont plus adaptées aux changements de pratique. La résolution 42, après plus de 6 ans de mise à l’essai dans la pratique, présente également de nombreuses difficultés et problèmes qui doivent être examinés pour être encore améliorés.

Dans un récent rapport envoyé à l'Assemblée nationale, la Banque d'État du Vietnam (SBV) a déclaré que le ratio de créances douteuses de l'ensemble du système à la fin de février 2023 avait atteint 2,91 %, une forte augmentation par rapport au niveau de 2 % de fin 2022 et près du double de celui de fin 2021.

La Banque d'État du Vietnam a déterminé que le total des créances douteuses inscrites au bilan, les créances vendues à VAMC qui n'ont pas été traitées et les créances susceptibles de devenir des créances douteuses du système des établissements de crédit d'ici la fin février 2023 devraient représenter 5 % du total de la dette en cours, soit presque l'équivalent du ratio de créances douteuses auquel l'économie devra faire face lorsque la résolution 42 entrera en vigueur.

M. Nguyen Quoc Hung, président de l'Association des banques du Vietnam (VNBA), a estimé que la qualité des actifs des banques commerciales est en baisse et que le problème du contrôle des créances douteuses est confronté à de nombreuses difficultés.

« Bien que le ratio de créances douteuses au bilan soit maintenu à moins de 3 %, le risque le plus important réside dans le fait que certaines créances soient en principe devenues des créances douteuses, mais que, suite à la restructuration de la dette, le groupe de créances reste inchangé. L'investissement en obligations d'entreprises à des fins de restructuration de la dette entraîne le retrait des créances douteuses et des intérêts courus… », a déclaré M. Hung.

M. Hoang Hai Vuong, directeur de la région Nord de l'Eximbank, a déclaré que l'une des plus grandes difficultés dans la gestion des créances douteuses est le processus de saisie des garanties.

Selon la Résolution 42, le droit de saisir les biens garantis doit être accompagné de la condition que le dossier hypothécaire entre le client et l'établissement de crédit contienne un accord sur les modalités de saisie des biens garantis, mais en réalité, jusqu'à l'entrée en vigueur de la Résolution 42, la plupart des contrats hypothécaires ne comportaient pas cette disposition.

Pour ce faire, les établissements de crédit doivent négocier avec les emprunteurs la signature d'un avenant au contrat modifié. Cependant, pour les créances irrécouvrables déjà contractées, convaincre les clients de rembourser le prêt est difficile, et encore plus difficile de les convaincre de signer un avenant au contrat », a expliqué M. Vuong.

Inquiétudes concernant certaines nouvelles propositions

Face à cette réalité, la Banque d’État a élaboré la Loi sur les établissements de crédit (modifiée) à soumettre à l’Assemblée nationale pour commentaires. En conséquence, un chapitre supplémentaire a été ajouté pour réglementer le traitement des créances douteuses et des actifs garantis. Cette proposition a reçu le soutien des banques et du monde des affaires du pays et de l’étranger, mais certaines opinions sont encore controversées.

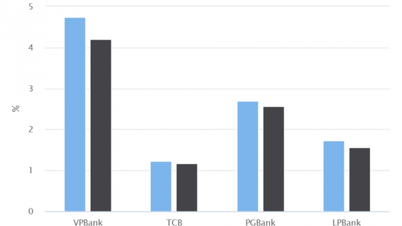

En fait, dans le système, de nombreuses banques ont annoncé leurs résultats commerciaux pour 2022 et le premier trimestre 2023, montrant que les créances douteuses ont fortement augmenté par rapport à avant, de nombreuses banques ont connu une augmentation du ratio de créances douteuses de plus de 2%, certaines banques ont connu une augmentation soudaine de 4%.

De nombreuses banques et entreprises ont exprimé leur inquiétude quant au fait que certains éléments de la Résolution 42 n'étaient pas inclus dans le projet de loi sur les établissements de crédit, tels que : le traitement des actifs garantis étant des projets immobiliers, la vente de créances douteuses avec des actifs garantis saisis, l'allocation des intérêts courus, les réglementations sur l'application des procédures judiciaires simplifiées, etc.

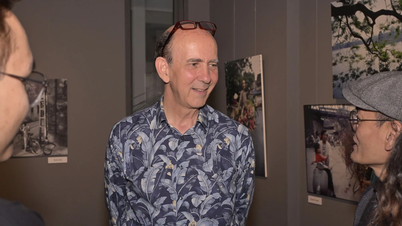

Représentant la Société financière mondiale (IFC), M. Darryl Dong, responsable principal du pays, a recommandé que la loi modifiée sur les établissements de crédit élargisse le droit de saisir les garanties des acheteurs de créances douteuses en leur permettant de subroger les droits et obligations du vendeur de créances douteuses. Ou au moins permettre à l'acheteur de créances douteuses d'autoriser le vendeur de créances douteuses (c'est-à-dire un établissement de crédit, une succursale de banque étrangère ou une VAMC) à gérer les créances douteuses, à recouvrer la dette et, si nécessaire, à saisir les actifs garantis ou à les vendre aux enchères au nom de l'acheteur de créances douteuses.

Source

![[Photo] Le Premier ministre Pham Minh Chinh et le Premier ministre du Royaume de Thaïlande Paetongtarn Shinawatra assistent au Forum d'affaires Vietnam-Thaïlande 2025](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/16/1cdfce54d25c48a68ae6fb9204f2171a)

![[Photo] Le président Luong Cuong reçoit le Premier ministre du Royaume de Thaïlande Paetongtarn Shinawatra](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/16/52c73b27198a4e12bd6a903d1c218846)

Comment (0)