La Banque d'État rédige une circulaire sur la restructuration de la dette afin que les établissements de crédit disposent de davantage de conditions pour soutenir les personnes et les entreprises après la récente catastrophe causée par la tempête et les inondations. Cependant, les experts affirment que la nature de la dette est toujours là et qu’après 1 à 2 ans, elle deviendra une mauvaise dette. Au lieu de prolonger ou de reporter, l’État devrait mettre en place un mécanisme de remise de dette pour les groupes de clients qui ont subi de lourdes pertes.

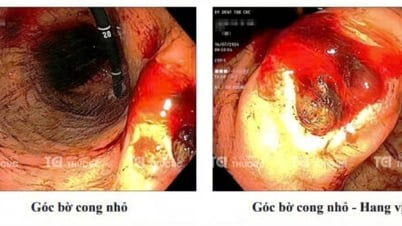

En investissant dans 60 fermes piscicoles, chacune avec environ 500 poissons à Cam Pha, Quang Ninh et 45 fermes piscicoles à Ben Giang, la perte de la famille de Mme Ngo Thi Thuy, quartier Thong Nhat 2, commune de Tan An, ville de Quang Yen, province de Quang Ninh, s'élève à 12 milliards de VND. Après une nuit de tempête numéro 3, il ne restait que quelques bébés poissons gardés dans la cage.

Mme Thuy a déclaré que sa famille avait emprunté 4 milliards de VND à Agribank pour investir dans un radeau de pêche. Maintenant, ils espèrent simplement que la banque reportera le remboursement de la dette, la prolongera et leur accordera un nouveau prêt pour qu’ils puissent se rétablir.

« Si la banque nous fait confiance et nous prête des capitaux pour acheter rapidement des alevins et les relâcher à temps, en seulement deux ans, nous pourrons nous rétablir et avoir de l’argent pour rembourser le prêt bancaire », a déclaré Mme Thuy. De nombreux ménages d'aquaculteurs de la ville de Quang Yen sont également tombés dans la pauvreté lorsque tous les bateaux et radeaux de pêche ont été emportés par la tempête n° 3.

L'estimation de la Banque d'État montre qu'au 20 septembre, l'ensemble du système enregistrait 83 418 clients touchés par la tempête n° 3 et les inondations ; Le total de la dette en cours concernée s'élève à environ 116 000 milliards de VND, soit près de 5 % de la dette totale en cours de l'économie.

Les statistiques préliminaires de quatre banques commerciales (BIDV, VCB, Agribank et Vietinbank) montrent qu'environ 13 494 clients ont été touchés avec une dette impayée estimée à 191 457 milliards de VND. On s'attend à ce que le nombre de clients et de prêts en cours concernés augmente dans les prochains jours à mesure que les établissements de crédit et les succursales de la Banque d'État mettront à jour les données.

Selon M. Dao Minh Tu, vice-gouverneur permanent de la Banque d'État, deux jours après la tempête, la Banque d'État a organisé un groupe de travail pour inspecter les deux provinces les plus gravement endommagées, la ville de Hai Phong et la province de Quang Ninh. Les entreprises d’élevage de fruits de mer ont subi ici d’énormes pertes, voire des pertes totales. Il y a des gens qui investissent jusqu’à des dizaines de milliards de dongs mais qui n’obtiennent probablement pas beaucoup de retour. Des politiques de soutien plus fortes sont nécessaires pour les cas aussi gravement touchés.

Réduction opportune des taux d'intérêt des prêts

Auparavant, la Banque d'État avait ordonné aux banques commerciales de réduire immédiatement les taux d'intérêt pour les clients touchés par la tempête n° 3 en fonction de la situation réelle.

« Chaque fois qu'un événement de force majeure majeur tel qu'une catastrophe naturelle ou une épidémie survient, le secteur bancaire est toujours prêt à partager les difficultés avec les particuliers et les entreprises », a déclaré M. Nguyen Quoc Hung, vice-président et secrétaire général de l'Association des banques du Vietnam (VNBA).

M. Nguyen Quoc Hung a ajouté qu'immédiatement après la tempête, suivant les directives de la Banque d'État, les banques commerciales se sont rapidement rendues avec les compagnies d'assurance dans les localités touchées pour vérifier les dégâts et élaborer des plans pour soutenir les clients. Depuis le 12 septembre, la plupart des banques ont immédiatement mis en œuvre des solutions pour annuler ou réduire les intérêts pour les clients touchés par les tempêtes et les inondations. De nombreuses banques ont réduit les taux d’intérêt de 0,5 à 2 % pour les particuliers et les entreprises qui ont subi des pertes en raison de la tempête n° 3 ; La période s'étend de septembre à décembre 2024, certaines banques la prolongeant jusqu'en janvier 2025.

Actuellement, le taux d’intérêt moyen des prêts bancaires varie entre 6,3 et 7,8 %. Avec la réduction de 0,5 à 2 % des taux d’intérêt, les personnes et les entreprises touchées par la tempête n° 3 disposeront des ressources nécessaires pour rétablir la production et les affaires, et auront ainsi de l’argent pour rembourser la banque.

Cependant, M. Hung a déclaré que la tempête n°3 et la circulation post-tempête ont entraîné une circulation lente de centaines de milliers de milliards de dongs dans le système bancaire et n'ont pas créé de valeur ajoutée générale. Par conséquent, même si les installations n’ont pas subi de dommages importants, les banques elles-mêmes ont également rencontré des difficultés de liquidité.

À ce propos, le vice-gouverneur permanent de la Banque d’État, Dao Minh Tu, a déclaré que la Banque d’État disposera de mécanismes pour faciliter la mobilisation des ressources sociales par les banques commerciales ; exploiter de manière flexible les outils relevant de la compétence et de l’autorité de la Banque d’État pour garantir la liquidité du système ; Soutenir les banques en leur fournissant des ressources suffisantes pour qu’elles puissent continuer à prêter aux domaines et aux projets clés.

Autoriser l'annulation de la dette dans des situations particulières

Concernant la politique de restructuration des conditions de remboursement de la dette et de maintien du groupe de dette pour les clients touchés par la tempête n°3, M. Nguyen Quoc Hung a déclaré que cela était nécessaire, mais qu'à long terme, le gouvernement et la Banque d'État devaient étudier et concevoir une politique de suspension de la dette pour les clients qui ont subi de lourdes pertes en raison de catastrophes naturelles et d'épidémies.

Selon le vice-président de la VNBA, les créances potentiellement douteuses issues des soldes de dettes restructurées n'ont pas encore été clairement démontrées, de sorte que les banques sont confrontées à de nombreux défis concernant la qualité des actifs depuis de nombreuses années.

Après la tempête, la qualité des actifs des banques a également été gravement affectée malgré l'assurance des prêts. Des hôtels, des restaurants, des bateaux de croisière, des bateaux, des équipements d’aquaculture et de pêche ont tous été emportés par les tempêtes et les inondations, et des buffles et des vaches sont également morts.

Parallèlement, le crédit à la consommation est de plus en plus en difficulté. Pendant la période difficile du Covid-19, la récession, les travailleurs ont vu leurs revenus diminuer, pas d'emploi... donc les emprunteurs qui voulaient payer leurs dettes n'avaient rien à payer.

« Le taux élevé de créances douteuses fait que les sociétés de financement à la consommation n'osent plus prêter », a expliqué M. Hung. Dans le même temps, M. Hung a déclaré que les facteurs susmentionnés, combinés à la gestion de plus en plus difficile des créances douteuses, ont amené les établissements de crédit à faire face à des risques importants.

Face à la crise du Covid-19, de 2020 à aujourd'hui, les provisions pour risques des banques commerciales vietnamiennes n'ont cessé de diminuer ; Le tampon de risque est encore très mince. Sans un mécanisme de soutien substantiel de la part du gouvernement, des normes de sécurité dépassant les pratiques internationales créeront de nombreux risques potentiels pour les banques. Une banque est essentiellement une entreprise qui fonctionne grâce à l’argent et à la confiance des déposants. La sécurité des banques est essentielle à la stabilité macroéconomique et au prestige national.

C'est pourquoi le vice-président de l'Association bancaire du Vietnam a proposé qu'en cas de catastrophe naturelle, le gouvernement mette en place un mécanisme permettant aux banques de reporter le paiement des dettes des clients qui ont subi de lourdes pertes et qui ont besoin de beaucoup de temps pour se rétablir, au lieu de restructurer la période de remboursement et de conserver le groupe de dettes comme avant.

L'avocat Truong Thanh Duc, directeur du cabinet d'avocats ANVI, a déclaré que l'annulation de la dette est une bonne solution dans le contexte actuel, aidant à la fois les banques à avoir des conditions pour accorder de nouveaux prêts aux clients qui ont subi de lourdes pertes en raison de la tempête n° 3 et contribuant à réduire les risques pour le système.

Selon les experts, en effet, les dettes dont les conditions de remboursement ont été restructurées de 2020 à aujourd'hui ont augmenté les actifs non performants, ce qui signifie une réduction des bénéfices et une augmentation des risques de créances douteuses pour les banques.

Les experts affirment que la nature de l’annulation de la dette est de permettre aux entreprises de cesser temporairement de payer le principal ou les intérêts pendant une certaine période. Dans le contexte des épidémies et des catastrophes naturelles des 5 dernières années, les banques et les entreprises doivent reporter les dettes échues et les risques de créances douteuses.

Toutefois, M. Duc a déclaré qu’il n’existe actuellement aucune base juridique pour l’annulation de la dette. Les lois, décrets et circulaires ne le prévoient pas, sauf dans quelques cas particuliers comme les projets d'investissement public avec remise de dette ou certains cas de prêts politiques, tandis que les prêts à la consommation et les prêts à la production et aux entreprises n'ont pas eu le concept de remise de dette depuis 24-25 ans.

Bien que l’annulation de la dette soit considérée comme une solution appropriée dans les situations de catastrophe grave, les experts reconnaissent également que ce n’est pas simple, et même très difficile car cela implique le budget. Parce que pour mettre en œuvre la politique de remise de dette, le gouvernement doit disposer d'une source budgétaire pour payer les dettes au nom des entreprises au cas où la période de remise de dette expire et que l'entreprise ne peut toujours pas payer la dette.

TB (selon VnEconomy)Source : https://baohaiduong.vn/buc-bach-nhu-cau-khoanh-no-trong-tinh-huong-dac-biet-393903.html

![[Photo] Le Premier ministre Pham Minh Chinh préside une réunion spéciale du gouvernement sur l'organisation des unités administratives à tous les niveaux.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/9/6a22e6a997424870abfb39817bb9bb6c)

![[Photo] Moment magique des doubles nuages à cinq couleurs sur la montagne Ba Den le jour de la procession des reliques du Bouddha](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/9/7a710556965c413397f9e38ac9708d2f)

Comment (0)