Muchos bancos volvieron a registrar un buen crecimiento en el negocio de seguros y en el sector de servicios. Se trata de una señal positiva para el canal de bancaseguros (venta cruzada de seguros a través de los bancos) después de un período de muchas dificultades.

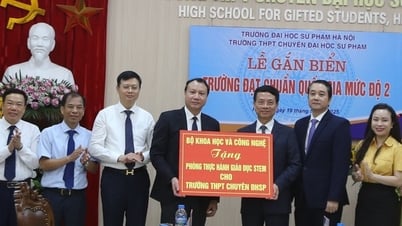

Techcombank es el banco que volvió a registrar un buen crecimiento en el sector de seguros - Foto: QUANG DINH

Según las estadísticas de los informes financieros del tercer trimestre de este año de algunos bancos, con explicaciones detalladas de los ingresos por actividades de servicios, muchos lugares informaron nuevamente de un buen crecimiento en el sector de seguros.

El margen de interés neto se reduce

Según el grupo de análisis de datos Fiingroup, las ganancias después de impuestos de 27 de los 27 bancos que cotizan en bolsa superaron los 56 billones de dongs en el tercer trimestre de este año, casi un 18% más que en el mismo período del año pasado.

Pero cabe señalar que esta tasa de crecimiento fue inferior al incremento del 21,6% del trimestre anterior. La calidad del crecimiento de las ganancias se está deteriorando en medio de un estrechamiento generalizado del margen de interés neto (NIM).

Los expertos de Fiingroup señalaron que este fue un resultado comercial peor de lo esperado en la industria bancaria en el contexto de una desaceleración del crecimiento del crédito y un pobre negocio no crediticio, lo que provocó que los ingresos por intereses y no intereses disminuyeran un 2,1% y un 14,2% respectivamente en comparación con el trimestre anterior.

Según las estadísticas, el NIM de toda la industria disminuyó al 3,3% en el tercer trimestre de 2024, equivalente al nivel más bajo del período posterior a la COVID-19. La principal razón señalada por el grupo de analistas es que el costo de movilización de capital aumentó nuevamente cuando el nivel de la tasa de interés de movilización fue mayor.

Datos: Fiingroup

De hecho, desde principios de año, muchos bancos han aumentado los tipos de interés de los depósitos, mientras que los tipos de interés de los préstamos se mantienen bastante estables para atraer a los prestatarios. Especialmente desde principios de noviembre, muchos bancos pequeños están aumentando los tipos de interés, que para el plazo de 12 meses oscilan entre el 5,7 y el 5,9 % anual.

Además, la unidad de datos también dijo que los rendimientos de los activos continuaron disminuyendo a medida que las tasas de préstamo continuaron moviéndose lateralmente en medio de la política del gobierno de estabilizar las tasas de interés para respaldar el crecimiento.

Los expertos de Fiingroup predicen que los bancos enfrentan el riesgo de que el NIM continúe disminuyendo en el próximo tiempo porque los costos del crédito pueden aumentar debido a la creciente presión de la deuda incobrable cuando expire la Circular 02 sobre reestructuración de deuda (prevista para el 31 de diciembre de 2024).

Muchos bancos aumentan el segmento de seguros

En la estructura de ingresos por servicios, muchos bancos registraron mejoras en las actividades del negocio de seguros.

En un banco que anunció su informe financiero del tercer trimestre de 2024 con una explicación de los ingresos por actividades de servicios, muchos lugares registraron un crecimiento de dos dígitos en el segmento de seguros.

En concreto, el informe financiero del tercer trimestre de 2024 muestra que los ingresos por comisiones de servicios de seguros aportaron a Techcombank 594 mil millones de VND en los primeros 9 meses de este año, un aumento de casi el 30% respecto al mismo período.

El año pasado, los ingresos por cooperación en seguros de Techcombank alcanzaron los 667 mil millones de VND, una caída de casi el 62% en comparación con 2022, después de que el mercado experimentara una crisis de confianza en la industria de seguros.

Recientemente, Techcombank y Manulife Vietnam anunciaron su decisión de finalizar su asociación exclusiva a partir del 14 de octubre de 2024. Este banco luego aportó capital para establecer la compañía de seguros generales Techcom.

Otro banco que también registró un alto crecimiento en el segmento de seguros es KienlongBank. Como se muestra en el informe financiero del tercer trimestre de este año, los ingresos por seguros le reportaron a KienlongBank casi 40 mil millones de VND, un aumento de casi el 73% respecto al mismo período.

El año pasado, los ingresos por seguros de KienlongBank alcanzaron los 36.300 millones de VND, "evaporándose" un 44% en comparación con 2022 en el contexto de dificultades generales.

De manera similar, VPBank también tuvo una recuperación significativa en el segmento de venta cruzada de seguros. En los primeros 9 meses de este año, los ingresos por seguros aportaron a VPBank 2,820 billones de VND, un aumento de casi el 52%.

En 2023, VPBank también "sintió" las dificultades habituales cuando los ingresos por seguros solo aportaron 2,937 billones de VND, casi un 13% menos en comparación con 2022.

Mientras tanto, para muchos bancos el seguro es considerado como "la gallina de los huevos de oro". Por ejemplo, en 2022, los ingresos de VPBank por negocios y servicios de seguros alcanzaron los 3,353 mil millones de VND, mientras que el gasto en servicios de seguros fue de solo 57 mil millones de VND.

En SeABank, según el informe financiero del tercer trimestre de este año, los ingresos por servicios de agencias de seguros ascendieron a más de 87 mil millones de VND, un aumento de más del 14% respecto al mismo período del año pasado.

Fuerte diferenciación

En contraste con el crecimiento de muchos de los bancos mencionados anteriormente, el informe financiero del tercer trimestre de 2024 muestra que los ingresos de MBBank por servicios de seguros en los primeros 9 meses de este año se mantuvieron sin cambios en comparación con el mismo período del año pasado en VND 5,989 mil millones.

Aunque no está creciendo, este banco tiene una gran fuente de ingresos provenientes de seguros, contribuyendo hasta con el 57% de los ingresos totales provenientes de actividades de servicios.

TPBank también se mantiene estable en comparación con el mismo período, cuando en los primeros 9 meses de este año los ingresos por servicios de seguros y consultoría alcanzaron casi 290 mil millones de VND.

Mientras tanto, LPBank, VIB... todavía registran una disminución en los ingresos por seguros. En el caso de LPBank, los ingresos procedentes de los agentes de seguros sólo alcanzaron los 383 mil millones de VND, un 28% menos que en el mismo período. El VIB también disminuyó a la mitad en comparación con el mismo período, solo 345 mil millones de VND...

[anuncio_2]

Fuente: https://tuoitre.vn/nhieu-ngan-hang-thu-dam-tro-lai-tu-ban-cheo-bao-hiem-20241123131053508.htm

![[Foto] Panorama de la ceremonia de apertura del 43º Campeonato Nacional de Tenis de Mesa del periódico Nhan Dan](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/5e22950340b941309280448198bcf1d9)

![[Foto] El Secretario General To Lam asiste a la conferencia para revisar 10 años de implementación de la Directiva No. 05 del Politburó y evaluar los resultados de la implementación de la Regulación No. 09 del Comité Central del Partido de Seguridad Pública.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/2f44458c655a4403acd7929dbbfa5039)

![[Foto] El presidente Luong Cuong entrega la insignia de afiliación al Partido por 40 años al jefe de la Oficina del Presidente Le Khanh Hai.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/a22bc55dd7bf4a2ab7e3958d32282c15)

![[Foto] Primer plano del puente Tang Long, ciudad de Thu Duc, después de reparar los baches.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/086736d9d11f43198f5bd8d78df9bd41)

![[VÍDEO] - Aumentando el valor de los productos OCOP de Quang Nam a través de conexiones comerciales](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Kommentar (0)