Las condiciones macroeconómicas favorables y los cambios regulatorios progresivos serán factores que apoyarán las IPO en el próximo período.

Las condiciones macroeconómicas favorables y los cambios regulatorios progresivos serán factores que apoyarán las IPO en el próximo período.

El Informe IPO 2024 de Deloitte sobre el Sudeste Asiático ha actualizado las cifras después de un año tranquilo en los mercados de capitales el año pasado.

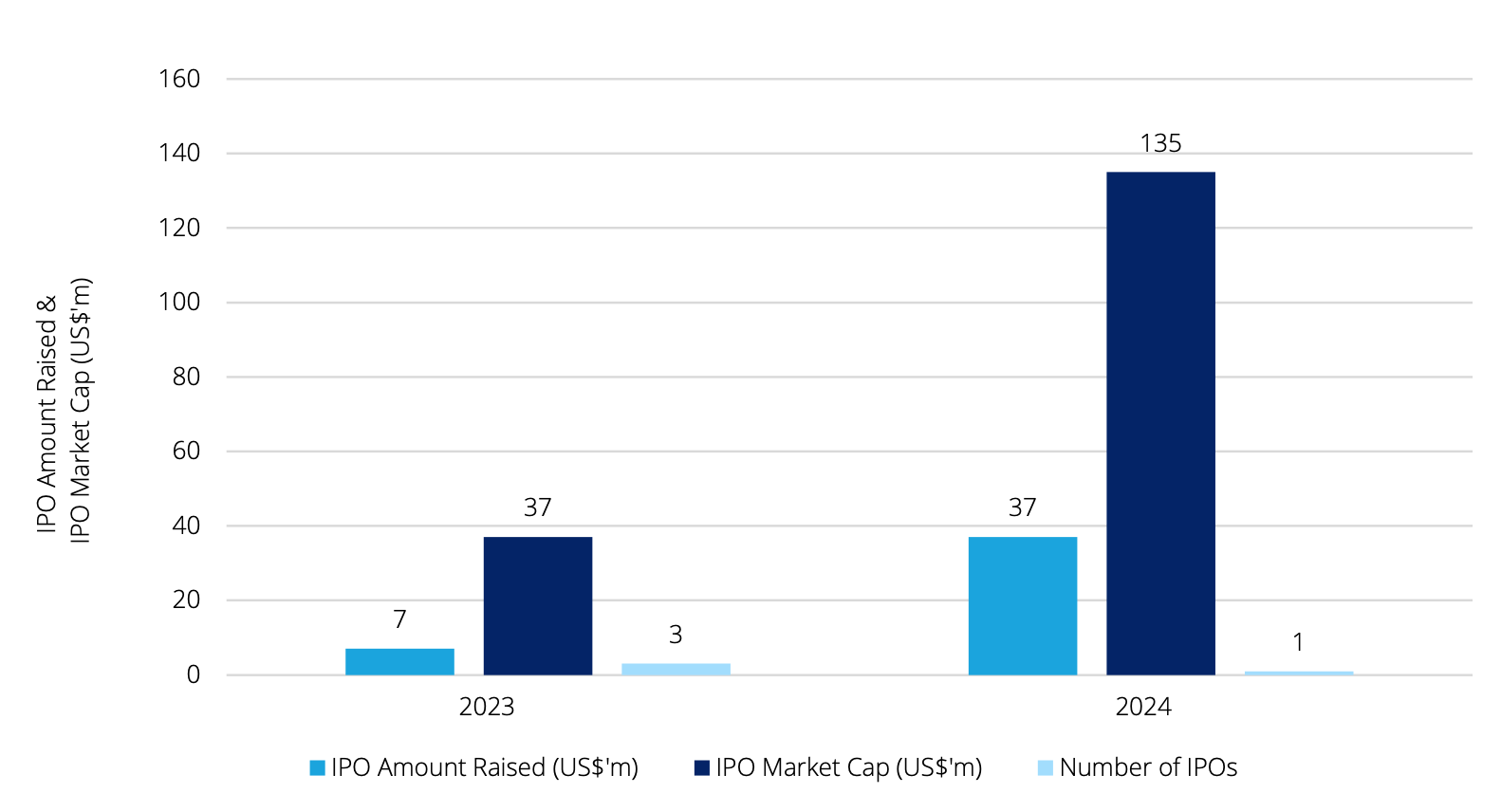

Deloitte dijo que en 2024, hubo 136 IPO en el mercado del sudeste asiático, recaudando 3.700 millones de dólares en capital y alcanzando una capitalización de mercado de 19.100 millones de dólares en 2024.

El mercado de OPI del sudeste asiático sigue siendo moderado en 2024, con una caída en el total de OPI de 163 en 2023 a 136 este año. Como resultado, los ingresos totales de la IPO cayeron un 36% y la capitalización de mercado total de la IPO cayó un 54%.

El mercado de IPO ha experimentado dos años consecutivos de descenso tanto en el total de fondos recaudados como en la capitalización general del mercado. Además, el monto promedio recaudado por IPO ha estado disminuyendo constantemente desde 2021, lo que refleja el difícil entorno para las ofertas públicas.

Si bien el número de IPO se mantuvo positivo, el monto total recaudado fue el más bajo en nueve años, por debajo de los $5.8 mil millones recaudados en 163 IPO en 2023.

La región experimentó una disminución en la actividad de IPO en comparación con el año anterior, en gran medida debido a la falta de cotizaciones a gran escala. En 2024, solo una IPO recaudó más de 500 millones de dólares, en comparación con cuatro cotizaciones de este tipo en 2023.

Malasia ha emergido como un punto brillante en el Sudeste Asiático. El país lidera la región en número de IPO y capital total recaudado para ellas. Mientras tanto, Vietnam solo tiene una IPO listada en 2024, DNSE, recaudando alrededor de 37 millones de dólares.

En el mercado vietnamita, el monto promedio de recaudación de fondos para IPO entre 2021 y 2023 fue de solo 7,09 millones de dólares. La última vez que Vietnam registró un acuerdo por un valor superior a 30 millones de dólares fue en 2019 (Viglacera: recaudó 68 millones de dólares). La única IPO de 2024, que también fue la primera IPO de Vietnam en el sector FinTech, superó el desempeño del mercado de Vietnam durante todo el año 2023 y fue aproximadamente 5 veces el capital promedio recaudado de una IPO en el período 2021-2023.

|

| Situación de las OPI en Vietnam en el período 2023-2024. Fuente: Deloitte |

El informe de Deloitte también mencionó que, además del camino tradicional de IPO para cotizar en la bolsa de valores, las empresas vietnamitas también siguen un camino atípico pero popular de IPO a través del método de oferta convencional. En este sentido, las empresas primero deben tener su solicitud para convertirse en una empresa pública aprobada por la Comisión Estatal de Valores, y luego registrarse para cotizar en la bolsa secundaria supervisada por HNX, es decir Upcom. Después de 2 años, estas empresas públicas pueden solicitar su cotización en una de las dos bolsas principales, HSX y HNX, de acuerdo con la Ley de Valores Nº 54/2019/QH14.

Sr. Bui Van Trinh, Director General Adjunto de Deloitte Vietnam A pesar de los desafíos que enfrenta la economía vietnamita en 2024, se considera un buen momento para que los inversores, tanto actuales como potenciales, entren al mercado. Esta expectativa se sustenta no solo en condiciones macroeconómicas favorables, como una inflación controlada y tasas de interés bajas, sino también en cambios legales progresivos para atraer más inversión extranjera y una mayor integración en la economía global. La opinión general es que los mejores momentos aún están por venir, afirmó el Sr.

En el mercado también se están preparando planes de IPO para implementarse en 2025.

Por ejemplo, el plan de Masan Group de cotizar las acciones de Masan Consumer Goods Corporation (MCH) en la HoSE en 2025, la política de emitir acciones al público y cotizar dos subsidiarias de Hoa Sen Group, Hoa Sen Steel Pipe Corporation y Hoa Sen Plastic Corporation, en el mercado de valores. Anteriormente, en la Junta General Anual de Accionistas de 2024, el Presidente de la Junta Directiva de Hoang Anh Gia Lai Joint Stock Company también reveló el plan de salida a bolsa y cotización de Gia Lai Livestock Joint Stock Company....

O Vinpearl JSC, una subsidiaria de Vingroup Corporation (VIC), también se está acercando a su plan de regresar a la bolsa de valores después de completar su estatus de empresa pública en noviembre de 2024.

[anuncio_2]

Fuente: https://baodautu.vn/da-den-thoi-diem-tot-nhat-cho-cac-thuong-vu-ipo-d245063.html

![[Foto] Panorama de la ceremonia de apertura del 43º Campeonato Nacional de Tenis de Mesa del periódico Nhan Dan](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/5e22950340b941309280448198bcf1d9)

![[Foto] El Secretario General To Lam asiste a la conferencia para revisar 10 años de implementación de la Directiva No. 05 del Politburó y evaluar los resultados de la implementación de la Regulación No. 09 del Comité Central del Partido de Seguridad Pública.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/2f44458c655a4403acd7929dbbfa5039)

![[Foto] El presidente Luong Cuong entrega la insignia de afiliación al Partido por 40 años al jefe de la Oficina del Presidente Le Khanh Hai.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/a22bc55dd7bf4a2ab7e3958d32282c15)

![[Foto] Primer plano del puente Tang Long, ciudad de Thu Duc, después de reparar los baches.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/086736d9d11f43198f5bd8d78df9bd41)

![[Foto] El primer ministro Pham Minh Chinh inspecciona el progreso del proyecto del Centro Nacional de Exposiciones y Ferias.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[VÍDEO] - Aumentando el valor de los productos OCOP de Quang Nam a través de conexiones comerciales](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Kommentar (0)