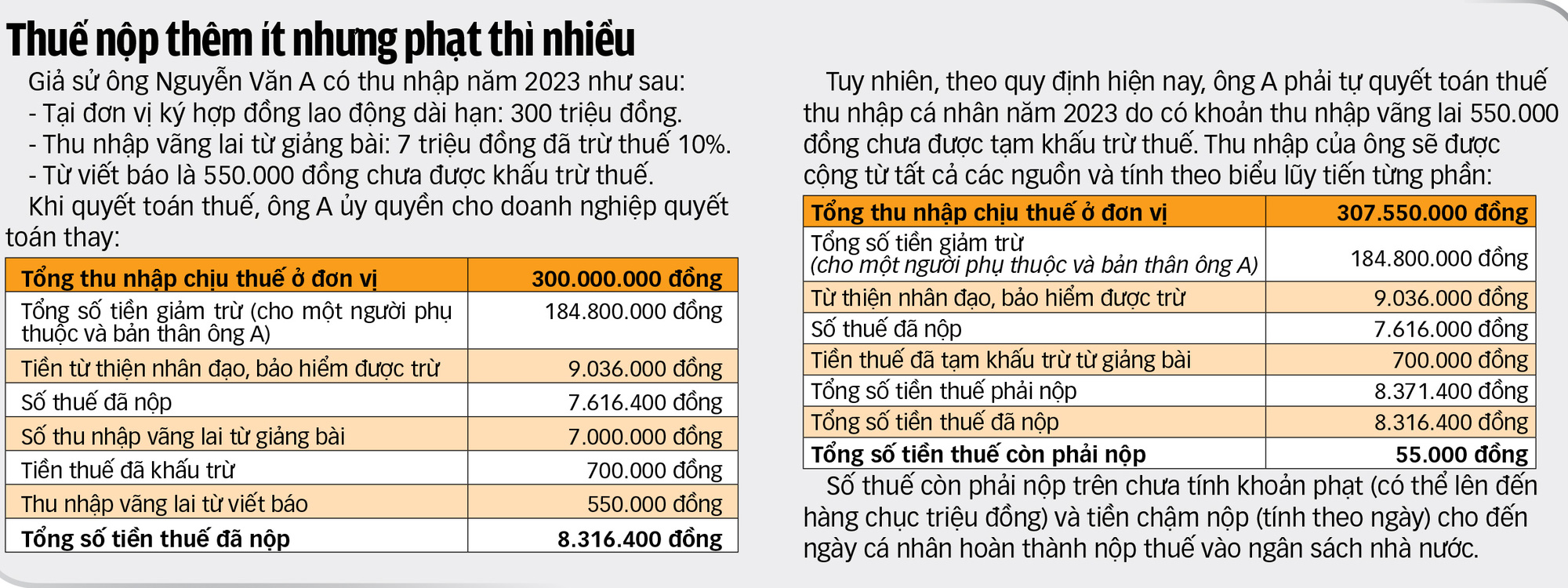

Nhiều người có các khoản thu nhập vãng lai nhỏ nhận thông báo yêu cầu kê khai thuế bổ sung và truy thu, phạt, tính tiền chậm nộp số tiền khủng.

Người dân và doanh nghiệp quyết toán thuế tại Cục Thuế TP.HCM - Ảnh: T.T.D.

Làm sao để tránh được chuyện này?

Khóc vì khoản thu nhập vài trăm ngàn/tháng

Đã có diễn biến mới liên quan đến trường hợp anh L.T.H. - nhân viên chi nhánh một ngân hàng cổ phần lớn tại Quảng Ngãi - chỉ vì đơn vị chi trả nơi anh cộng tác thêm không khấu trừ thuế do khoản chi trả khá nhỏ (một khoản 3,3 triệu đồng/năm, một khoản chỉ 300.000 đồng/năm) mà anh bị cơ quan thuế truy thu, phạt, chậm nộp đến 20,7 triệu đồng.

Phản ảnh đến Tuổi Trẻ, anh L.T.H. cho biết mới đây cơ quan thuế đã gửi thông báo yêu cầu giải trình, bổ sung thông tin, tài liệu do phát hiện anh có nhiều nguồn thu nhập, phát sinh số thuế phải nộp thêm.

Cục Thuế Quảng Ngãi cho biết theo quy định tại nghị định 126 của Chính phủ, anh H. thuộc trường hợp phải trực tiếp quyết toán thuế. Tuy nhiên do anh L.T.H. chưa thực hiện quyết toán nên cơ quan thuế yêu cầu giải trình.

Cuối tháng 10 vừa qua anh L.T.H. đã có văn bản giải trình rằng do không biết quy định trên và nghĩ rằng thu nhập hằng tháng của anh phát sinh tại Công ty chứng khoán AIS, thuộc trường hợp dưới 2 triệu đồng (cụ thể là chỉ từ vài ngàn đồng/tháng đến vài trăm ngàn đồng/tháng), quá ít ỏi nên không phải khấu trừ thuế thu nhập cá nhân 10%.

Anh L.T.H. cũng có văn bản gửi Công ty chứng khoán AIS hỏi vì sao không khấu trừ 10% trước khi chi trả cho anh thì công ty chứng khoán trích dẫn khoản 1, điều 25, thông tư 111 của Bộ Tài chính để khẳng định rằng công ty không được phép khấu trừ thuế với khoản thu nhập dưới 2 triệu đồng/tháng.

"Tôi khẳng định không cố tình trốn thuế với khoản thu nhập nhỏ lẻ không đáng vì hằng năm tôi nộp thuế thu nhập cá nhân tại nơi ngân hàng tôi làm việc khoảng 40 - 60 triệu đồng.

Là một công dân luôn tôn trọng pháp luật và luôn tuân thủ đầy đủ nghĩa vụ thuế, tôi kính đề nghị Bộ Tài chính, Tổng cục Thuế, Cục Thuế tỉnh Quảng Ngãi hỗ trợ cho tôi nộp thuế bổ sung trên số tiền còn thiếu đối với khoản thu nhập vãng lai chưa được khấu trừ thuế 10% (10% trên thu nhập tại AIS vào năm 2022 và năm 2023), thay vì tổng hợp hết lại thu nhập tính theo biểu thuế lũy tiến từng phần vì quá bất lợi cho người nộp thuế", anh L.T.H. nêu.

Tuy nhiên trong công văn trả lời, Cục Thuế Quảng Ngãi cho biết không có căn cứ hỗ trợ cho phép anh chỉ nộp bổ sung số thuế còn thiếu, đối với khoản thu nhập vãng lai chưa được khấu trừ thuế 10% như anh đề nghị và yêu cầu anh phải thực hiện đúng quy định, tức tổng hợp các khoản thu nhập và tính theo biểu thuế lũy tiến từng phần và phải đóng tiền phạt, chậm nộp như đã nêu ở trên.

Cá nhân nào được ủy quyền quyết toán thuế?

Theo quy định tại nghị định số 126 năm 2020, cá nhân có một nguồn thu nhập từ hợp đồng lao động từ 3 tháng trở lên tại một đơn vị và thực tế đang làm việc tại đó vào thời điểm quyết toán thuế thu nhập cá nhân.

Bên cạnh đó cá nhân còn có một nguồn thu nhập từ hợp đồng lao động từ 3 tháng trở lên và có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỉ lệ 10%, nếu cá nhân không có nhu cầu quyết toán thu nhập vãng lai này thì cũng thuộc diện được ủy quyền cho đơn vị quyết toán thay.

Cá nhân không thuộc các trường hợp nêu trên thì phải trực tiếp quyết toán thuế thu nhập cá nhân với cơ quan thuế để xác định được nghĩa vụ thuế theo quyết toán. Trường hợp cá nhân ủy quyền quyết toán không đúng quy định, cơ quan thuế kiểm tra, xác minh, yêu cầu cá nhân thực hiện nghĩa vụ và truy thu thuế theo quy định.

Căn cứ quy định nêu trên, nếu phía công ty chứng khoán mà anh L.T.H. cộng tác khấu trừ 10% với khoản thu nhập chi trả cho anh trong năm 2022 và 2023 (một khoản 3,3 triệu đồng/năm và một khoản chỉ 300.000 đồng/năm) thì anh sẽ không bị truy thu, phạt, chậm nộp đến 20,7 triệu đồng.

Chuyện của anh H. ở trên không phải chuyện của riêng ai. Bởi vì thực tế, nhiều người nộp thuế có ba nguồn thu nhập, trong đó nguồn thu nhập đầu tiên đã khấu trừ tại nguồn, nguồn thu nhập thứ hai đã khấu trừ 10%, còn nguồn thu nhập thứ ba do quá nhỏ nên cơ quan chi trả không khấu trừ.

Chị T.M. (quận Gò Vấp, TP.HCM) cho hay công việc của chị đôi khi có tham gia hội nghị và được tiền bồi dưỡng 300.000 - 500.000 đồng/lần.

Đây là khoản thu nhập không thường xuyên và cũng không đáng bao nhiêu nhưng mới đây khi tra cứu ứng dụng eTax Mobile chị phát hiện có đơn vị đã đưa khoản thu nhập này vào chi phí được trừ khiến chị bị treo một khoản nợ thuế và có nguy cơ bị truy thu, phạt, tính chậm nộp như trường hợp anh L.T.H. khiến chị rất lo lắng.

Quy định chưa bao quát hết phát sinh thực tế

Trao đổi với Tuổi Trẻ, tiến sĩ Nguyễn Ngọc Tú - chuyên gia về thuế - nhận định chính sách đã tạo thuận lợi cho người nộp thuế cũng như giảm tải công việc cho cơ quan thuế, khi cho phép cá nhân có thu nhập vãng lai không quá 10 triệu đồng và đã được khấu trừ 10%.

Nếu cá nhân không có nhu cầu quyết toán thu nhập vãng lai này thì được ủy quyền cho đơn vị của mình quyết toán thay.

Tuy nhiên, chính sách hiện hành vẫn chưa bao quát được hết những phát sinh trên thực tế khi có nhiều cá nhân thu nhập vãng lai chỉ 300.000 - 500.000 đồng/lần mà quên chưa kê khai kịp thời, dẫn đến bị truy thu, phạt chậm nộp, hành chính.

Hầu hết các cá nhân có thu nhập vãng lai ở các nơi khác là những người có trình độ như các giảng viên đại học, bác sĩ, luật sư, nhà báo... khi được mời tham gia đóng góp công việc chuyên môn ở đơn vị bên ngoài. Thu nhập chính là từ cơ quan chi trả của họ. Nên tiền thuế được nộp rất đầy đủ.

"Bản chất là họ không hề có ý định trốn thuế nhưng vì thu nhập vãng lai quá nhỏ, một năm chỉ có 1-2 khoản thu vài trăm ngàn đồng.

Hơn nữa, thực tế số thu nhập này cộng với số thu nhập vãng lai đã được khấu trừ thuế 10% thì đa số dưới mức 10 triệu đồng/tháng. Trường hợp có cao hơn 10 triệu đồng thì số tiền thuế phải nộp cũng không đáng là bao", ông Tú nói.

Để hỗ trợ trọn vẹn và tạo thuận lợi hơn nữa cho người nộp thuế cá nhân, các chuyên gia thuế kiến nghị Bộ Tài chính nên có hướng dẫn rõ về việc này.

Nếu phải sửa nghị định hay luật quản lý thuế thì Bộ Tài chính sớm đề xuất cấp có thẩm quyền sửa đổi theo hướng cá nhân được ủy quyền quyết toán thuế cho cơ quan chi trả của mình khi có thu nhập vãng lai ở các nơi khác trên 2 triệu đồng đã được khấu trừ thuế 10% và tổng những khoản thu nhập vãng lai trong năm bình quân không quá 10 triệu đồng/tháng.

Nguồn: https://tuoitre.vn/dung-de-no-thue-nho-bi-truy-thu-to-20241103081101448.htm

Bình luận (0)