Room đụng trần, tiền khó ra

Thời gian gần đây, khi khách hàng hỏi vay tiền, nhân viên một số ngân hàng (NH) "thúc" khách hàng nên tranh thủ làm hồ sơ sớm vì sợ hết room tín dụng. Có nhiều doanh nghiệp (DN) không bị từ chối thẳng nhưng hồ sơ vay bị "ngâm" rất lâu mà không biết lý do. Thực tế, chỉ trong 3 tháng đầu năm, tín dụng của một số NH đã tăng nhanh như MSB tăng 13%, Techcombank tăng gần 10,7%, HDBank tăng 9%; TPBank, Nam A Bank và VietABank tăng 7%... So sánh với tỷ lệ room tín dụng được phân bổ đợt đầu năm, có thể thấy đa số nhà băng đã gần chạm trần, nghĩa là hết quota tín dụng để cho vay.

Ngân hàng Nhà nước cần chỉ đạo các ngân hàng thương mại tăng khả năng tiếp cận vốn vay của doanh nghiệp

Chưa kể chỉ trong vòng hơn 1 tháng qua, nhiều NH chi hàng chục ngàn tỉ đồng mua lại trái phiếu trước hạn. Chẳng hạn, NH TMCP Đầu tư và Phát triển VN (BIDV) ngày 29.5 công bố đã mua lại 61 tỉ đồng lô trái phiếu có kỳ hạn 8 năm đã phát hành vào tháng 5.2020. Trước đó, từ cuối tháng 4 đến đầu tháng 5, NH này cũng liên tiếp mua lại nhiều lô trái phiếu trước hạn với tổng giá trị khoảng 2.500 tỉ đồng.

Tương tự, NH TMCP Hàng hải VN (MSB) liên tiếp trong hai ngày 18, 19.5 đã chi ra 2.700 tỉ đồng mua lại 2 lô trái phiếu phát hành từ tháng 5.2021; NH TMCP Kỹ thương Việt Nam (Techcombank) ngày 12.5 đã mua lại toàn bộ 1.000 tỉ đồng trái phiếu đang lưu hành có mã TCB2225003 được phát hành ngày 12.5.2022… Việc này cũng "ăn" vào nguồn vốn khiến lượng tiền sẵn sàng cho vay không thể dồi dào.

GS-TS Trần Ngọc Thơ, thành viên Hội đồng tư vấn chính sách tài chính tiền tệ Quốc gia

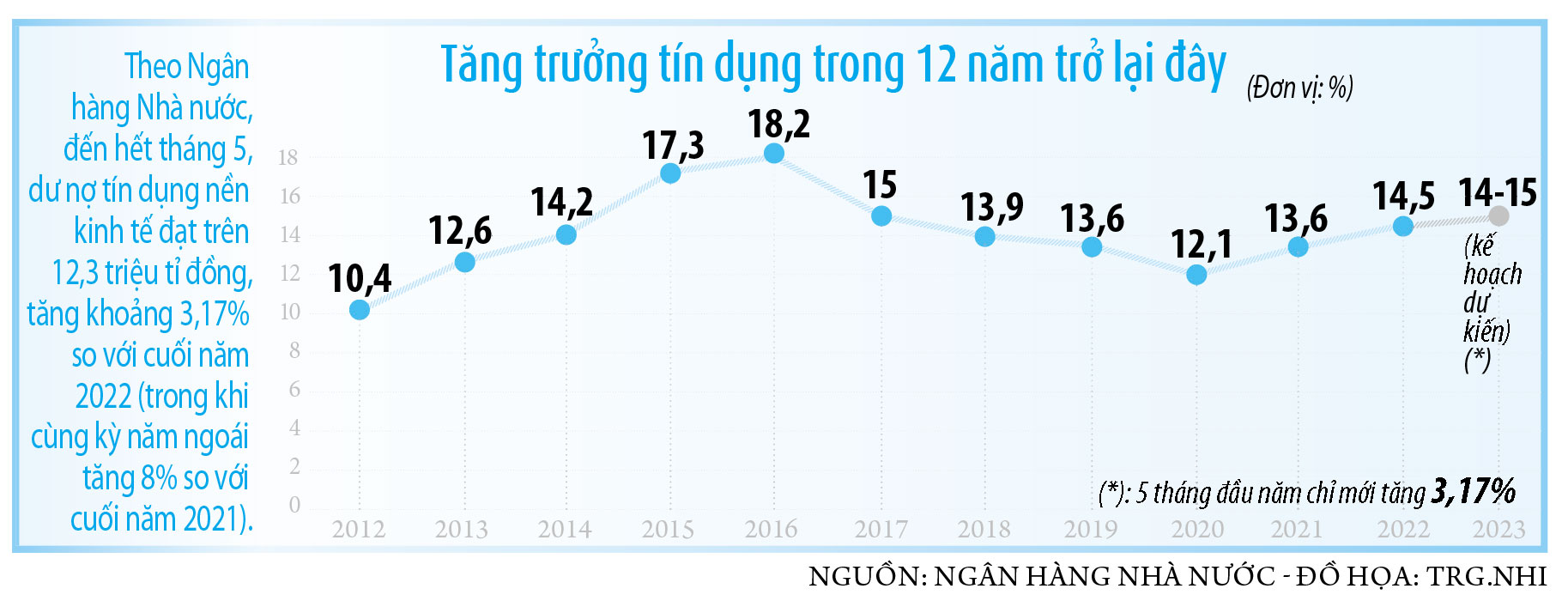

TS Nguyễn Hữu Huân, Trưởng bộ môn Tài chính Trường ĐH Kinh tế TP.HCM, phân tích sở dĩ NH Nhà nước (NHNN) 3 lần điều chỉnh lãi suất (LS) điều hành nhưng mặt bằng LS trên thị trường chưa thể giảm sâu do nhiều NH đụng trần room tín dụng.

"Chỉ có các nhà băng quy mô lớn tiếp cận được nguồn vốn rẻ từ NHNN, Kho bạc Nhà nước, các tổng công ty là có thể giảm được lãi vay. Tuy nhiên, các NH này lại đưa ra quy định khắt khe mà DN khó có thể đáp ứng để vay vốn. Điều này vô hình trung đẩy khách hàng chuyển sang những NH nhỏ, trong khi hạn mức tín dụng mà NHNN cấp cho các NH nhỏ chỉ khoảng 6 - 10%. Nếu tính trên dư nợ cho vay thì có nhà băng chỉ được tăng thêm tín dụng vài ngàn tỉ đồng, không thấm vào đâu so với nhu cầu của thị trường. Chính vì vậy, lãi cho vay của những nhà băng này rất khó có thể giảm được", ông Huân nói và kể thị trường còn có hiện tượng lạ là có khách hàng vào NH này hỏi vay thì được giới thiệu qua NH khác có LS vay thấp hơn.

Thực ra NH từ chối cho vay vì cạn room nên mới dẫn đến các tình huống này. Theo ông Huân, các NH hiện nay đang bị "mắc kẹt" dòng vốn huy động với lãi suất cao từ cách đây 6 - 9 tháng nên cần thời gian trì hoãn giảm lãi vay để tránh lỗ. Bên cạnh đó, LS điều hành giảm nhưng nếu hết room tín dụng thì việc huy động vốn (dù vốn rẻ) cũng chẳng hiệu quả. "Vì vậy đã đến lúc tính mở room tín dụng cho các NH, đừng để rơi vào tình trạng hàng loạt NH bị hết room như quý 4/2022", ông Huân nhấn mạnh.

Doanh nghiệp vẫn khó vay vốn từ ngân hàng

Chuyên gia kinh tế, TS Đinh Thế Hiển lý giải vốn không vào nền kinh tế vì nhiều lý do. Thứ nhất, hiện nay nhiều DN do kinh doanh khó khăn, NH đánh giá rủi ro nên cho vay ít hơn nhu cầu của DN, thậm chí không muốn cho vay. Ngoài ra, hiện các NH định giá lại tài sản đảm bảo đều giảm hơn 20 - 30% so với năm trước nên hạn mức cho vay của các DN giảm mạnh. Đặc biệt, dòng tiền đang bị kẹt trong các dự án đất đai, bất động sản không quay vòng được; kẹt trong trái phiếu cũng không thể quay về NH đúng hạn hay chính NH phải mua lại trái phiếu trước hạn… Từ đó NH cũng không có dư địa để tăng cho vay, dòng tiền trong nền kinh tế bị thiếu là dễ hiểu.

Đừng đầu năm tăng tốc, cuối năm siết đột ngột

Vấn đề vốn tín dụng bị nghẽn khiến kinh tế trì trệ đang được mổ xẻ tại nghị trường Quốc hội. Ngày 31.5, góp ý tại thảo luận tình hình thực hiện kế hoạch phát triển kinh tế - xã hội và ngân sách nhà nước những tháng đầu năm 2023 thuộc chương trình Kỳ họp thứ 5 Quốc hội XV, đại biểu Tô Ái Vang (đoàn đại biểu Quốc hội tỉnh Sóc Trăng) cho rằng từ đầu năm 2023 NHNN đã có 3 đợt giảm lãi suất điều hành, tuy nhiên hiện nay DN vẫn khó tiếp cận vốn vay.

"Tỷ lệ bắt buộc mà mỗi NH phải đảm bảo chính là hệ số an toàn trong các lĩnh vực cùng với dự trữ bắt buộc đã giúp NHNN kiểm soát lạm phát. Chỉ cần NHNN sử dụng nhiều công cụ dự trữ bắt buộc cùng với áp dụng quy định hệ số an toàn kèm theo đã giúp các NH tự điều chỉnh mà không lệ thuộc quá nhiều vào trần room tín dụng. Vì thế, NHNN cần có phương thức điều hành linh hoạt. Đó là giao tổng room từ đầu năm, tránh tình trạng nửa đầu năm tăng tốc, cuối năm hết room hoặc bị siết lại một cách đột ngột. Ngoài ra, NHNN xem xét có cơ chế cho vay linh hoạt, đa dạng, nhất là các gói cho vay tín chấp dựa trên thời gian hoạt động có hiệu quả và dòng tiền của DN. Bên cạnh đó, NHNN cần chỉ đạo các NH thương mại rà soát lại toàn bộ thủ tục, điều kiện tín dụng, tăng khả năng tiếp cận vốn vay của DN", đại biểu Ái Vang phân tích.

GS-TS Trần Ngọc Thơ, thành viên Hội đồng tư vấn chính sách tài chính tiền tệ Quốc gia, đặt vấn đề: Ai cũng thấy trong 3 năm đại dịch Covid-19, hoạt động của các DN đi xuống rất nhiều, nhiều nơi đóng cửa, kinh doanh khó khăn. Thế nhưng NH vẫn báo lãi thì có cái gì đó sai sai, bí hiểm và không thể chấp nhận được. Theo ông Thơ, hoạt động NH là một lĩnh vực không phải ai cũng hiểu nên bất kỳ đề xuất giảm LS, cấp tín dụng đều bị NH phản bác lại bằng lập luận như DN không có đơn hàng, không có nhu cầu vay… "Vậy bây giờ cứ giảm LS vay xuống mạnh thì DN, cá nhân có vay hay không là biết", ông Thơ nói thẳng.

Cho rằng NHNH cần xem lại việc quản lý hoạt động tín dụng bằng cách cấp hạn mức cho từng NH trong năm, GS-TS Trần Ngọc Thơ chất vấn vậy khi nào room gần hết đồng nghĩa lãi vay tăng cao; và ông đề xuất nên để NH cho vay bao nhiêu là chuyện của họ, miễn sao các nhà băng phải đảm bảo các tiêu chí mà NHNN đặt ra là được.

"Room tín dụng hiện chưa phải là giải pháp tối ưu, nhưng gọi Basel II (chuẩn mực quản lý rủi ro trong ngân hàng) là tối ưu hơn hay chưa cũng cần có thêm thời gian đánh giá chuẩn xác. Suy cho cùng, nguyên nhân của mọi khủng hoảng và thất bại NH trên thế giới đều có mẫu số chung, đó là năng lực giám sát của cơ quan quản lý. Điều này cũng có nghĩa là nếu vẫn tiếp tục duy trì room tín dụng, phải chăng NHNN đang tự thừa nhận bộ máy quản lý và giám sát chưa tương xứng nên mới dùng đến vòng "kim cô" bất khả kháng?", TS Thơ đặt câu hỏi.

Đồng thời, GS-TS Trần Ngọc Thơ cho rằng LS thực (LS cho vay trừ lạm phát) không thể vượt quá tốc độ tăng trưởng kinh tế. LS cho vay trung bình của VN hiện khoảng 14%/năm, trừ lạm phát khoảng 4%/năm, như vậy LS cho vay thực khoảng 10%. Trong khi đó tốc độ tăng trưởng kinh tế dự kiến năm 2023 chỉ 6% trở xuống. Tức là cả nền kinh tế tạo ra của cải trong năm 2023 (và nhiều năm trước đó) không đủ để trả nợ lãi vay. Nếu tình trạng này không cải thiện thì nền kinh tế sẽ kiệt quệ trong vài năm tới, thậm chí có thể ngay trong năm nay.

Source link

Bình luận (0)