Sau giờ "nghỉ trưa", thị trường mở đầu phiên chiều đầy hứng khởi và có những nhịp kéo tăng đầy dứt khoát. Nhóm ngân hàng tiếp tục là trụ đỡ chính cho thị trường, trong đó nổi bật là mã TPB của Ngân hàng TMCP Tiên Phong.

Chớm phiên chiều, TPB đã tăng kịch trần lên 16.650 đồng/cổ phiếu và dư mua 3,5 triệu đơn vị. Đây cũng là vùng đỉnh trong hơn 2 năm của TPB, kể từ tháng 6/2022.

Thanh khoản cũng cao kỷ lục khi có hơn 60 triệu cổ phiếu được sang tay, gấp 5 lần thanh khoản trung bình trong tháng khi chỉ ghi nhận hơn 12 triệu đơn vị/ngày và gấp 2,7 lần trong tuần với 22 triệu đơn vị/ngày.

Diễn biến thị giá cổ phiếu TPB (Nguồn: TradingView).

Đà tăng của cổ phiếu TPB diễn ra sau khi ngân hàng này chốt danh sách cổ đông nhận cổ tức bằng cổ phiếu tỉ lệ 20% vào ngày 24/9 vừa qua.

Dự kiến TPB sẽ phát hành hơn 440,3 triệu cổ phiếu để trả cổ tức cho cổ đông hiện hữu. Sau đợt phát hành, vốn điều lệ của TPBank dự kiến sẽ tăng thêm 4.403 tỷ đồng, tương ứng mức tăng từ 22.016 tỷ đồng lên tối đa 26.419 tỷ đồng.

Tại Đại hội đồng cổ đông thường niên năm 2024, TPBank đã quyết định chi trả cổ tức năm 2023 với tỉ lệ 25% dưới hình thức tiền mặt và cổ phiếu. Nguồn chi trả được lấy từ lợi nhuận chưa phân phối sau khi trích lập các quỹ, theo báo cáo tài chính đã kiểm toán.

Hồi tháng 7/2024, TPBank đã chi hơn 1.100 tỷ đồng để trả cổ tức bằng tiền mặt cho cổ đông với tỉ lệ 5%, tương ứng cổ đông sở hữu 1 cổ phiếu nhận 500 đồng.

Nguồn vốn chi trả từ lợi nhuận chưa phân phối sau khi trích lập các quỹ tính đến thời điểm 31/12/2023 theo Nghị quyết ĐHĐCĐ thường niên năm 2024.

Trước đó, trong năm 2023 ngân hàng đã bỏ ra gần 4.000 tỷ đồng để chia cổ tức bằng tiền mặt cho cổ đông với tỉ lệ 15%. Đồng thời chia cổ phiếu thưởng với tỉ lệ hơn 39,19%.

Về triển vọng cổ phiếu TPB, Chứng khoán MB (MBS) cho rằng giá hiện tại đang bằng 1,1x so với BVPS năm 2024, thấp hơn 26% so với trung bình P/B 3 năm (1,5x) và thấp hơn 15% so với P/B của các ngân hàng trong ngành năm 2024.

Theo MBS, TPB là một lựa chọn đầu tư hợp lý với mức tăng trưởng lợi nhuận 20%/năm trong giai đoạn năm 2024-2026 với chất lượng tài sản dần được cải thiện.

MBS kỳ vọng NIM sẽ phục hồi trong năm 2025, đạt 4% (+10 đcb so với cùng kỳ), nhờ vào việc lợi suất tài sản cải thiện 35 đcb, nhờ mặt bằng lãi suất cao hơn và nhu cầu vay bán lẻ tăng sẽ mang lại lợi suất cho vay cao hơn.

Về tình hình kinh doanh, luỹ kế 6 tháng đầu năm 2024, thu nhập lãi thuần của TPBank đã tăng 14% lên 6.664 tỷ đồng. Ngân hàng báo lãi ròng trước thuế gần 3.733 tỷ đồng, lợi nhuận sau thuế gần 2.986 tỷ đồng, tăng 20% so với 6 tháng đầu năm 2023.

Tại thời điểm ngày 31/3/2024, tổng tài sản của TPBank đạt 361.555 tỷ đồng, tăng nhẹ 1,37% so với hồi đầu năm.Trong đó, cho vay khách hàng tăng gần 4% so với cùng kỳ năm trước lên gần 210.530 tỷ đồng.

Về chất lượng nợ vay, tại thời điểm cuối tháng 3/2024, tổng nợ xấu của TPBank là 4.399 tỷ đồng, tăng 4,7% so với mức 4.200 tỷ đồng cùng kỳ năm trước. Kéo theo tỉ lệ nợ xấu/ dư nợ cho vay của TPBank tăng từ 2,05% hồi cuối năm 2023 lên 2,06%.

Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng 7,2% lên 1.779 tỷ đồng, nợ nghi ngờ (nợ nhóm 4) tăng 11% lên gần 1.582 tỷ đồng. Duy chỉ có nợ có khả năng mất vốn (nợ nhóm 5) giảm nhẹ so với đầu năm xuống 1.038 tỷ đồng.

Nguồn: https://www.nguoiduatin.vn/co-phieu-tpbank-tim-theo-ngan-hang-cham-dinh-2-nam-204240926144115196.htm

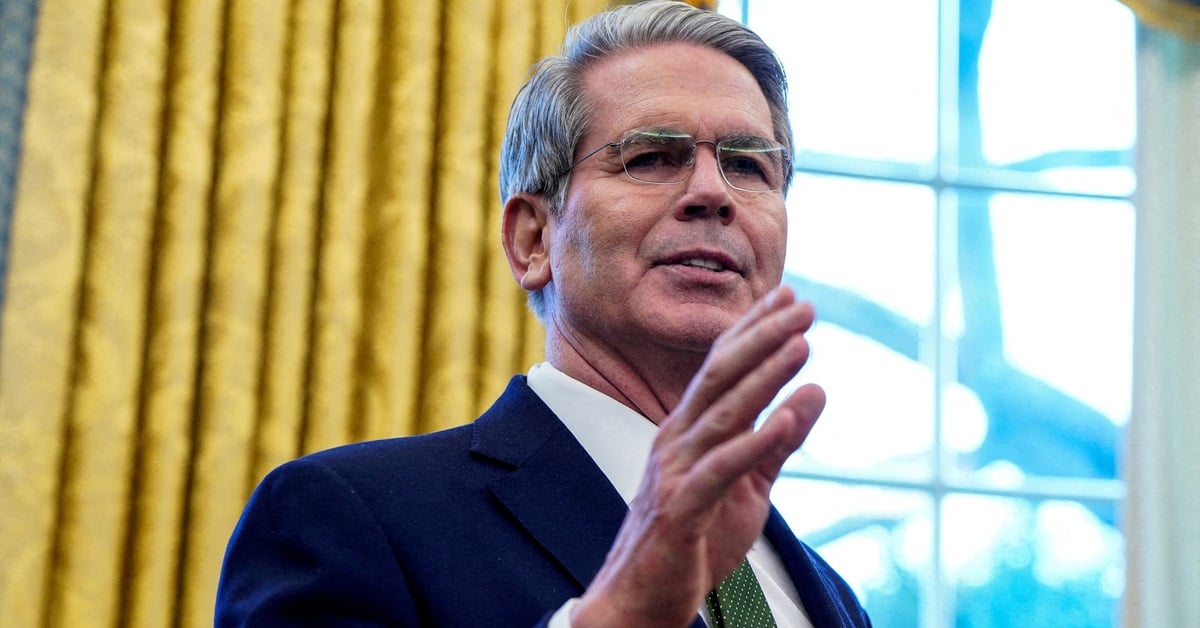

![[Ảnh] Thủ tướng Phạm Minh Chính tiếp Tổng Giám đốc Tập đoàn Standard Chartered](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/125507ba412d4ebfb091fa7ddb936b3b)

![[Ảnh] Những kỷ vật đặc biệt ở Bảo tàng Lịch sử Quân sự Việt Nam gắn với ngày 30/4 hào hùng](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/a49d65b17b804e398de42bc2caba8368)

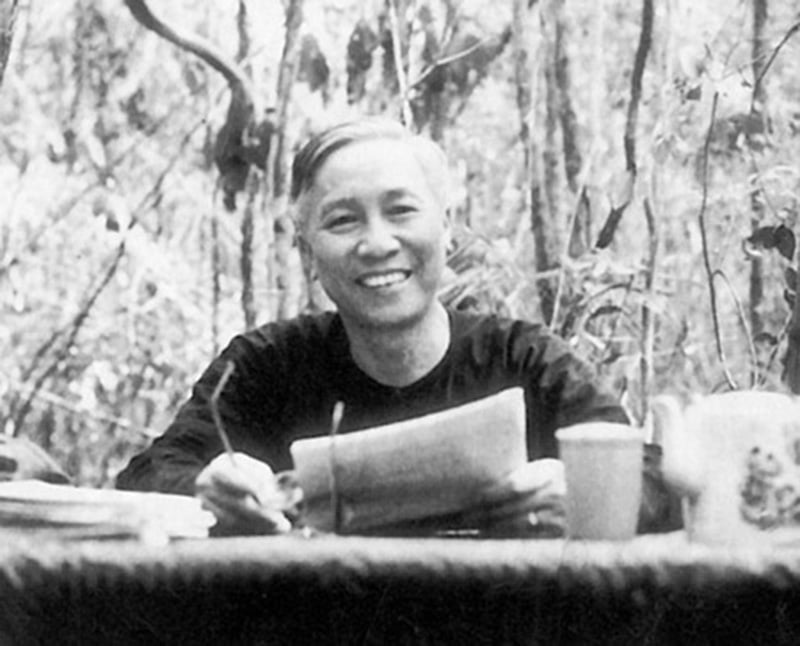

![[Ảnh] Đồng chí Khamtay Siphandone - nhà lãnh đạo góp phần vun đắp quan hệ Việt-Lào](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/3d83ed2d26e2426fabd41862661dfff2)

![[Ảnh] Thủ tướng Phạm Minh Chính tiếp Phó Thủ tướng Chính phủ Cộng hòa Belarus Anatoly Sivak](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/79cdb685820a45868602e2fa576977a0)

Bình luận (0)