Khối ngoại bán ròng mạnh, VN-Index giằng co quanh vùng 1.250, nhiều doanh nghiệp bất động sản báo lãi mạnh, ngành thép “kém sắc”, lịch trả cổ tức…

VN-Index giằng co, khối ngoại bán ròng gần 8.000 tỷ đồng

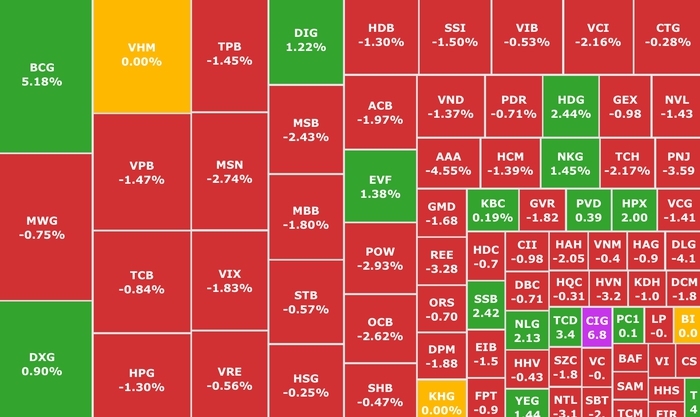

Thị trường ghi nhận tín hiệu tích lũy hồi phục tại vùng điểm 1.250. Áp lực bán có xu hướng hạ nhiệt, lực "bắt đáy" gia tăng giúp VN-Index dần tìm lại điểm cân bằng. VN-Index kết tuần tăng 2,17 điểm (+0,17%) so với tuần trước, đạt 1.254,89 điểm.

Thanh khoản trong tuần duy trì ở ngưỡng trung bình, quanh vùng 15.000 tỷ đồng, chưa ghi nhận tín hiệu bứt phá, điều này cho thấy tâm trạng nhà đầu tư vẫn còn tương đối thận trọng.

Khối ngoại trở thành tâm điểm tuần qua, dòng vốn bất ngờ bán ròng đột biến với giao dịch thỏa thuận tại VIB (VIB, HOSE). Tổng 5 phiên giao dịch, giá trị bán ròng của nhóm nhà đầu tư nước ngoài đạt 7.890 tỷ đồng trên toàn thị trường.

Trong đó, riêng sàn HOSE là 7.819 tỷ đồng, sàn HNX đạt 123 tỷ đồng, UPCoM mua ròng 69 tỷ đồng.

Áp lực bán chủ yếu tại cổ phiếu VIB với giá trị 5.625 tỷ đồng; giao dịch bán thỏa thuận VIB với giá trị hơn 5.500 tỷ đồng trong phiên 29/10.

Thị trường "giằng co" tại vùng 1.250 điểm (Ảnh: SSI iBoard)

Cổ phiếu MSN (Masan, HOSE) cũng bị "xả" mạnh với giá trị vượt 2.000 tỷ sau 5 phiên. Hai mã VHM (Vinhomes, HOSE) và HPG (Thép Hòa Phát, HOSE) lần lượt bị bán ròng 526 tỷ và 223 tỷ. Ngoài ra là các mã SSI (Chứng khoán SSI, HOSE), BID (BIDV, HOSE), VCB (Vietcombank, HOSE), KBC (Kinh Bắc, HOSE)...cũng chịu áp lực xả đáng kể.

Chiều ngược lại, cổ phiếu ngân hàng VPB (VPBank, HOSE) tiếp tục thu hút dòng vốn khối ngoại chảy vào. Nối tiếp là cổ phiếu TCB (Techcombank, HOSE), GMD (Gamedept, HOSE), CTG (VietinBank, HOSE), EIB (Eximbank, HOSE), BMP (Nhựa Bình Minh, HOSE), FPT (FPT, HOSE)... trong tuần qua.

Kỳ vọng hưởng lợi từ chính sách "chống bán phá giá", ngành thép "kém sắc" quý 3

Sau giai đoạn hồi phục khả quan, tình hình kinh doanh của nhóm ngành thép niêm yết chuyển hướng ảm đạm hơn. Tổng lợi nhuận ngành thép trong quý 3 chỉ đạt khoảng 2.600 tỷ đồng.

Đáng nói, nhiều doanh nghiệp lớn báo lỗ, như trường hợp của Hoa Sen Group - Tôn Hoa Sen (HSG, HOSE) với khoản lợi nhuận sau thuế là âm 186 tỷ đồng mặc dù quý 2 trước đó vẫn lãi sau thuế là 273 tỷ đồng.

Nhóm thép "kém sắc" trong quý 3/2024 (Ảnh minh hoạ: Internet)

Một trường hợp khác đến từ VNSteel (TVN, HOSE) lỗ 124 tỷ đồng. Ngoài ra là một sô cái tên khác, Tisco (TIS, UPCoM), Thép Tiến Lên (TLH, HOSE)…

Toàn ngành, không ghi nhận doanh nghiệp nào có lãi trên trăm tỷ, trừ Thép Hòa Phát (HPG, HOSE) vẫn giữ vững phong độ cùng khoản lãi sau thuế là 3.022 tỷ đồng trong quý 3. Con số này tăng gấp rưỡi so với cùng kỳ 2023, nhưng thấp hơn 9% so với quý 2 trước đó.

Ngoài Hòa Phát, không có doanh nghiệp thép nào trên sàn chứng khoán lãi ròng trên trăm tỷ trong quý vừa qua.

Quý 3 chứng kiến các doanh nghiệp thép trên sàn chứng khoán không có nhiều biến động về tồn kho. Tổng lượng tồn kho toàn ngành ước khoảng 75.000 tỷ đồng, tương đương cuối quý 2 trước đó. Con số này thấp hơn khá nhiều so với giai đoạn chu kỳ bùng nổ của ngành thép từ năm 2021 đến đầu 2022.

Lợi nhuận nhóm chứng khoán, dầu khí tăng trưởng âm

Tính đến hiện tại, theo cập nhật mới nhất của FiinTrade, đã có 1.060 doanh nghiệp niêm yết, tương đương với 98,5% vốn hóa toàn thị trường đã công bố kết quả kinh doanh quý 3/2024.

Theo đó, tổng lợi nhuận sau thuế toàn thị trường trong quý 3 tăng 21,6% so với cùng kỳ, duy trì tốc độ ổn định so với 2 quý trước đó. Tăng trưởng đóng góp chủ yếu bởi nhóm phi tài chính tăng 29%, nhóm tài chính ghi nhận mức tăng thấp hơn 15,7%, nguyên do bởi kết quả "kém sắc" ở nhóm chứng khoán (giảm 9,7%) và bảo hiểm (giảm 32,5%).

Xét theo ngành, tăng trưởng lợi nhuận cao đến từ nhóm hàng tiêu dùng (bán lẻ, thực phẩm, chăn nuôi), xuất khẩu (thủy sản, may mặc), nguyên vật liệu (cao su, phân bón), điện, bất động sản khu công nghiệp.

Ngược lại, nhóm bảo hiểm, chứng khoán, sữa, hàng cá nhân, dầu khí, hóa chất, dược phẩm, viễn thông ghi nhận lợi nhuận sụt giảm. Nhóm có tăng trưởng chậm lại, gồm: ngân hàng, thép, công nghệ thông tin...

Gỡ vướng Pre-funding chính thức có hiệu lực, khối ngoại không cần ký quỹ 100% khi mua chứng khoán

Thông tư 68/2024/TT-BTC chính thức được áp dụng từ ngày 2/11/2024. Thông tư sửa đổi, bổ sung một số điều của các Thông tư quy định về giao dịch chứng khoán trên hệ thống giao dịch chứng khoán; bù trừ và thanh toán giao dịch chứng khoán; hoạt động của công ty chứng khoán và công bố thông tin trên thị trường chứng khoán.

Theo đó, nội dung được chú ý nhất là quy định nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền (Non Pre-funding solution – NPS). Nhà đầu tư phải có đủ tiền khi đặt lệnh mua chứng khoán, ngoại trừ 02 trường hợp: (1) nhà đầu tư giao dịch ký quỹ theo quy định tại Điều 9 Thông tư này; (2) Tổ chức thành lập theo pháp luật nước ngoài tham gia đầu tư trên thị trường chứng khoán Việt Nam (sau đây gọi NĐTTCNN) mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh theo quy định tại Điều 9a Thông tư này.

Thông tư 68/2024/TT-BTC đã bổ sung Điều 9a về "Giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của NĐTNN là tổ chức".

Bên cạnh đó, lộ trình công bố thông tin bằng tiếng Anh cũng được quy định đầy đủ.

Maybank Investment Bank đưa ra đánh giá tích cực về việc sửa đổi các quy định liên quan đến yêu cầu pre-funding, xử lý giao dịch không thành công và tỷ lệ an toàn vốn của các công ty chứng khoán. Từ đó, kỳ vọng FTSE sẽ chính thức nâng hạng thị trường Việt Nam lên trạng thái mới nổi trong kỳ đánh giá tháng 3/2025 (kịch bản tích cực) hoặc tháng 9/2025 (kịch bản trung tính). Trong năm 2025-2026, tích hợp cổ phiếu Việt Nam vào các chỉ số thị trường mới nổi (EM) của FTSE.

Đồng quan điểm, Chứng khoán ACBS kỳ vọng FTSE sẽ thêm Việt Nam vào danh sách Thị trường mới nổi Thứ cấp sớm nhất vào kỳ đánh giá tháng 3/2025. Việc nâng hạng lên Thị trường mới nổi sẽ là cột mốc đáng kể để chứng khoán Việt Nam được công nhận là thị trường có khả năng tiếp cận đầu tư đối với các nhà đầu tư nước ngoài.

Mặt khác, việc tháo gỡ nút thắt quan trọng trong quá trình nâng hạng được kỳ vọng sẽ trở thành chất xúc tác để đảo chiều dòng vốn ngoại trên thị trường chứng khoán Việt Nam. Tính trong 10 tháng đầu năm 2024, nhà đầu tư nước ngoài đã bán ròng triền miên với tổng giá trị lên tới 76.000 tỷ đồng (hơn 3 tỷ USD) chỉ tính riêng trên HOSE.

Novaland bất ngờ báo lãi hàng nghìn tỷ nhờ khoản doanh thu tài chính

Kết thúc quý 3/2024, CTCP Tập đoàn Đầu tư Địa ốc No Va - Novaland (NVL, HOSE), doanh thu thuần tăng tới 87% so với cùng kỳ, đạt 2.012,3 tỷ đồng. Trừ giá vốn, lợi nhuận gộp đạt 545,4 tỷ đồng, tăng 59,5% so với cùng kỳ năm trước.

Đáng nói, doanh thu hoạt động tài chính trong kỳ tăng gấp 2,4 lần, đạt gần 3.898 tỷ đồng.

Trong đó, bao gồm khoản doanh thu tài chính nửa đầu năm 2024 mà đơn vị kiểm toán đã điều chỉnh giảm trong báo cáo soát xét bán niên 2024 là 3.045,7 tỷ đồng, tập đoàn đã thực thu hoàn tất trong quý 3/2024.

Sau khi trừ đi các chi phí khác, Novaland ghi nhận 2.950,3 tỷ đồng lợi nhuận sau thuế, tăng 2.057% so với cùng kỳ năm trước.

Nhiều doanh nghiệp bất động sản báo lãi mạnh (Ảnh minh hoạ: Internet)

Ngoài ra, nhiều doanh nghiệp bất động sản khác cũng ghi nhận lãi tăng mạnh trong quý 3/2024.

CTCP Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC, HOSE) đạt 950 tỷ đồng doanh thu thuần trong quý 3/2024, gấp 3,8 lần so với cùng kỳ. Kết quả, Kinh Bắc mang về 201,5 tỷ đồng lãi sau thuế, tăng 986% so với cùng kỳ. Theo doanh nghiệp, lợi nhuận tăng mạnh chủ yếu do trong kỳ này KBC ghi nhận doanh thu từ hoạt động kinh doanh khu công nghiệp, đạt hơn 580 tỷ đồng.

CTCP Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC, HOSE) ghi nhận 950 tỷ đồng doanh thu thuần, gấp 3,8 lần so với cùng kỳ, doanh thu hoạt động tài chính gấp gần 2 lần so với cùng kỳ, đạt 116 tỷ đồng nhờ lãi tiền gửi tăng.

Nhờ vậy, Kinh Bắc mang về 201,5 tỷ đồng lãi sau thuế, tăng 986% so với cùng kỳ. Doanh nghiệp cho biết, lợi nhuận tăng mạnh chủ yếu do trong kỳ này KBC ghi nhận doanh thu từ hoạt động kinh doanh khu công nghiệp, đạt hơn 580 tỷ đồng.

Nhận định và khuyến nghị

Ông Phạm Văn Cường, chuyên viên tư vấn đầu tư, Chứng khoán Mirae Asset nhận định, VN-Index đã giảm hơn 50 điểm sau rất nhiều lần thử vượt mốc siêu kháng cự tại 1.300 điểm. Hiện tại trạng thái kỹ thuật cho thấy ngưỡng quanh 1.250 điểm giúp đà giảm tạm ngưng nhưng cũng chưa đủ kích thích dòng tiền từ phía cầu tham gia một cách chủ động, vì vậy, khả năng rung lắc mạnh thậm chí kịch bản thủng 1.250 đang có xác suất xảy ra khá cao vào tuần này.

VN-Index xuất hiện nguy cơ "thủng đáy" tại 1.250 điểm

Nhóm ngân hàng đóng vai trò là một trong những trụ đỡ quan trọng của chỉ số với CTG (VietinBank, HOSE) và VCB (Vietcombank, HOSE) nhưng chưa đủ tạo ra sự lan tỏa quá lớn cho các mã cùng ngành vì vậy mà càng làm cho tâm lý chung e ngại thêm. Mặt khác mùa Báo cáo kết quả kinh doanh quý 3 đã bước vào giai đoạn hoàn tất tạo nên "vùng trống tin".

Đặc biệt hơn khi sự kiện Bầu cử Tổng Thống Mỹ - Một trong những sự kiện quan trọng nhất năm 2024 bước tới giai đoạn quyết định kết quả càng làm cho dòng tiền lớn từ nội và ngoại đều thận trọng.

Trong ngắn hạn, VN-Index đang vận động giằng co trong biên độ 1.250 - 1.270. Xác suất "thủng đáy" đang nhỉnh hơn khá rõ do đó, nhà đầu tư cần thận trọng với những đợt tăng đầu tuần (nếu có) và tránh mua đuổi. Ưu tiên quản trị tỷ trọng cổ phiếu (đề xuất

Với kịch bản thủng khỏi 1.250, nhà đầu tư nên chờ điểm cân bằng quanh 1.200 điểm.

Trong trung hạn (hơn 6 tháng), VN-Index vận động tích lũy trong khung lớn 1200 - 1300. Hiện tại chưa có thay đổi gì trọng yếu, khả năng VN-Index có nhiều khả năng sẽ bước vào chu kỳ mới ngay trong tháng 11 này. Đánh giá chi tiết sẽ được quyết định bởi 2 tuần đầu của tháng.

Chứng khoán Vietcap đánh giá, VN-Index khó có thể thoát khỏi quán tính giảm điểm và sẽ kiểm định lại đường MA200 (1.250 điểm). Vùng 1.265 - 1.270 điểm vẫn là kháng cự chủ đạo cho giai đoạn điều chỉnh hiện tại. Nếu tìm được lực mua mới quanh MA200, chỉ số sẽ thoát khỏi xu hướng giảm trung hạn, và khả năng này chỉ xảy ra khi lực cầu có sự đột biến đáng kể.

Chứng khoán SSI cho rằng, VN-Index duy trì trong biên độ hẹp 1.250 - 1.268 điểm. Các chỉ báo kỹ thuật duy trì trung tính, dự kiến, chỉ số sẽ tiếp tục giằng co trong phạm vi 1.250 - 1.258 điểm.

Lịch trả cổ tức tuần này

Theo thống kê, có 13 doanh nghiệp chốt quyền cổ tức từ 4-8/11, trong đó, 10 doanh nghiệp đều trả bằng tiền mặt, 2 doanh nghiệp trả bằng cổ phiếu và 1 doanh nghiệp thưởng cổ phiếu.

Tỷ lệ cao nhất là 100%, thấp nhất là 3%.

2 doanh nghiệp trả bằng cổ phiếu:

CTCP Sản xuất Kinh doanh và Xuất nhập khẩu Bình Thạnh – Gilimex (GIL, HOSE), ngày giao dịch không hưởng quyền là 8/11, tỷ lệ là 45%.

CTCP Tập đoàn PC1 (PC1, HOSE), ngày giao dịch không hưởng quyền là 7/11, tỷ lệ là 15%.

1 doanh nghiệp thưởng cổ phiếu:

CTCP Nam Việt - NAVICO (ANV, HOSE), ngày giao dịch không hưởng quyền là 7/11, tỷ lệ là 100%.

Lịch trả cổ tức bằng tiền

*Ngày GDKHQ: là ngày giao dịch mà người mua khi xác lập sở hữu cổ phiếu sẽ không được hưởng các quyền có liên quan như quyền nhận cổ tức, quyền mua cổ phiếu phát hành thêm nhưng vẫn hưởng quyền tham dự đại hội cổ đông.

| Mã | Sàn | Ngày GDKHQ | Ngày TH | Tỷ lệ |

|---|---|---|---|---|

| BCM | HOSE | 4/11 | 27/12 | 10% |

| HMS | UPCOM | 4/11 | 5/12 | 8% |

| PPC | HOSE | 5/11 | 6/12 | 6,3% |

| TV3 | HNX | 7/11 | 16/12 | 5% |

| HPT | UPCOM | 7/11 | 2/12 | 12% |

| CBS | UPCOM | 7/11 | 19/11 | 30% |

| DP1 | UPCOM | 8/11 | 20/12 | 8% |

| HAN | UPCOM | 8/11 | 29/11 | 3% |

| HNF | UPCOM | 8/11 | 27/11 | 10% |

| TNG | HNX | 8/11 | 22/11 | 4% |

Nguồn: https://phunuvietnam.vn/chung-khoan-tuan-4-8-11-vn-index-giang-co-do-trong-thong-tin-tai-vung-1250-1270-20241104075545546.htm

![[Ảnh] Chủ tịch nước Lương Cường chủ trì chiêu đãi cấp Nhà nước Tổng thống Brazil Luiz Inacio Lula da Silva](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/28/56938fe1b6024f44ae5e4eb35a9ebbdb)

![[Ảnh] Rèn luyện khí chất người chiến sĩ Hải quân](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/29/51457838358049fb8676fe7122a92bfa)

![[Ảnh] Xe hoa, thuyền hoa thi nhau khoe sắc, kỷ niệm 50 năm Ngày Giải phóng Đà Nẵng](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/28/086d6ece3f244f019ca50bf7cd02753b)

Bình luận (0)