CTCP Chứng khoán SmartInvest (UPCoM: AAS) mới đây đã công bố thông tin trên Sở Giao dịch Chứng khoán Hà Nội (HNX) về việc thay đổi phương án sử dụng vốn từ đợt chào bán cổ phiếu ra công chúng.

Theo đó, ban đầu Chứng khoán SmartInvest tính sử dụng số tiền 800 tỷ đồng huy động được sẽ dùng cho 3 mục đích. Trong đó, 400 tỷ đồng bổ sung nguồn vốn cho hoạt động đầu tư vào các giấy tờ có giá, 240 tỷ đồng bổ sung hoạt động cho vay ký quỹ và 160 tỷ đồng cho hoạt động bảo lãnh phát hành.

Tuy nhiên, để đáp ứng nhu cầu sử dụng vốn kinh doanh phù hợp với diễn biến của thị trường chứng khoán trong giai đoạn hiện nay, công ty muốn chuyển 160 tỷ đồng từ hoạt động bảo lãnh phát hành nói trên sang hoạt động tự doanh chứng khoán.

Hồi tháng 6 vừa qua, Chứng khoán SmartInvest phát hành ra công chúng 120 triệu cổ phiếu phổ thông, mệnh giá 10.000 đồng/cổ phiếu. Trong số cổ phiếu chuẩn bị phát hành này, có 40 triệu cổ phiếu là để trả cổ tức năm 2021 với tỉ lệ 50% (tương ứng cổ đông sở hữu 100 cổ phiếu được nhận thêm 50 cổ phiếu mới), 80 triệu cổ phiếu là chào bán ra công chúng.

Các cổ phiếu được phân phối trong vòng 90 kể từ ngày giấy chứng nhận đăng ký chào bán có hiệu lực là 7/6. Đây là kế hoạch tăng vốn đã được thông qua tại Đại hội cổ đông thường niên diễn ra vào năm 2022.

Sau đợt phát hành cổ phiếu và trả cổ tức, SmartInvest đã phân phối gần 120 triệu cổ phiếu cho cổ đông hiện hữu. Đồng thời, vốn điều lệ công ty tăng từ 800 tỷ đồng lên gần 2.000 tỷ đồng.

Diễn biến cổ phiếu AAS trong vòng 1 năm qua (Nguồn: Trading View).

Công ty Cổ phần Chứng Khoán SmartInvest tiền thân là Công ty Cổ phần Chứng khoán Gia Anh, được thành lập ngày 26/12/2006, với vốn điều lệ 20 tỷ đồng. Đến tháng 10/2015, công ty đổi tên thành Chứng khoán SmartInvest và một năm sau đó, công ty thực hiện tăng vốn điều lệ lên 310 tỷ đồng. Tới tháng 3/2021, công ty tiếp tục tăng vốn điều lệ lên 800 tỷ đồng.

Trước đó, Chứng khoán Smart Investment đã phát hành 3 lô trái phiếu mã AAS.1.20, AASL1921001, AASH2227001 vào các năm 2019, 2020 và 2022 với tổng trị giá hơn 128 tỷ đồng. Tuy nhiên, hai lô AASL1921001 và AAS.1.20 đã tất toán, còn lô trái phiếu mã AASH2227001 sẽ đáo hạn vào tháng 2/2027 nhưng đã mua lại trước hạn 60 tỷ đồng vào tháng 12/2022, giá trị còn lại là gần 68 tỷ đồng.

Theo thông tin công bố thông tin định kỳ về tình hình tài chính của doanh nghiệp, tại thời điểm 30/6/2023, vốn chủ sở hữu của SmartInvest tăng nhẹ 60 tỷ đồng lên 1.593 tỷ đồng. Tuy nhiên, hệ số nợ trên vốn chủ và dư nợ trái phiếu trên vốn chủ lần lượt có chiều hướng giảm so với kỳ trước, cho thấy công ty đã thu hẹp được lượng dư nợ trái phiếu từ hồi đầu năm 2022 đến nay.

Tình hình thị trường chứng khoán kém khả quan trong những tháng đầu năm 2023, SmartInvest ghi nhận lãi sau thuế đi lùi gấp 3 lần so với kỳ trước, từ 205 tỷ đồng xuống còn 59 tỷ đồng.

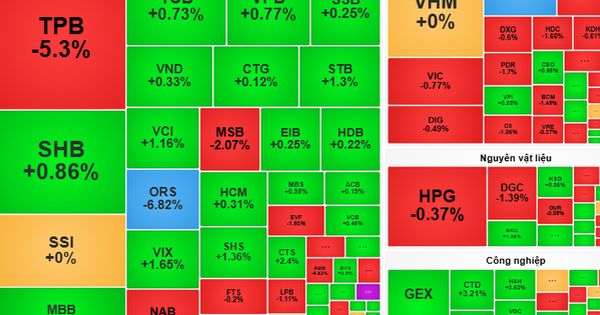

Trên thị trường chứng khoán, kết thúc phiên giao dịch ngày 19/9, cổ phiếu AAS giảm 3,23% về mức 12.000 đồng/cổ phiếu, tuy nhiên so với mức đáy hồi đầu năm, thị giá cổ phiếu đã tăng gấp 2 lần.

Nguồn

![[Ảnh] Khoảnh khắc nghĩa tình: Người dân Myanmar xúc động cảm ơn bộ đội Việt Nam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/9b2e07196eb14aa5aacb1bc9e067ae6f)

![[Ảnh] Đồng chí Khamtay Siphandone - nhà lãnh đạo góp phần vun đắp quan hệ Việt-Lào](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/3d83ed2d26e2426fabd41862661dfff2)

![[Ảnh] Những kỷ vật đặc biệt ở Bảo tàng Lịch sử Quân sự Việt Nam gắn với ngày 30/4 hào hùng](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/a49d65b17b804e398de42bc2caba8368)

![[Podcast] Bản tin ngày 24/3/2025](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/f5fa1c3a9ae14d4590ac6965d233586b)

Bình luận (0)