Nhiều công ty chứng khoán tăng trích lập dự phòng: Cẩn trọng rủi ro cho vay margin khách hàng lớn

Việc xuất hiện nhiều hơn công ty chứng khoán trích lập dự phòng đối với các khoản cho vay cần được lưu tâm, dù phần trích lập không lớn so với tổng dư nợ.

|

| Lợi nhuận nhiều công ty chứng khoán được cải thiện nhờ sự gia tăng mạnh mẽ lãi từ hoạt động đầu tư và cho vay ký quỹ |

“Chiếc chân kiềng” ngày càng quan trọng

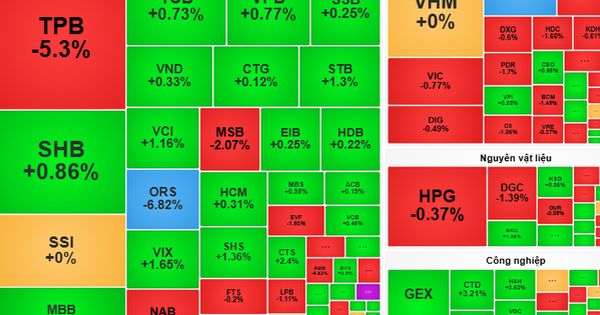

Thống kê tại gần 80 công ty chứng khoán cho thấy, bình quân cứ 100 đồng tổng doanh thu đạt được trong nửa đầu năm 2024, thì có gần 28,4 đồng lãi từ các khoản cho vay và phải thu. Con số này trong cùng kỳ năm 2023 là 24,2%. Tăng trưởng riêng nguồn thu này đạt 46%, cao hơn nhiều mức tăng trưởng 25% tổng doanh thu của nhóm công ty chứng khoán.

Theo chuyên gia của Hãng xếp hạng tín nhiệm VIS Rating, tâm lý thị trường mạnh mẽ trong bối cảnh lãi suất thấp và tỷ lệ chậm trả gốc/lãi trái phiếu phát sinh mới giảm dần. Điều này thúc đẩy khối lượng giao dịch, định giá cổ phiếu và khuyến khích nhà đầu tư vay ký quỹ nhiều hơn.

“Lợi nhuận được cải thiện trong nửa đầu năm nhờ vào sự gia tăng mạnh mẽ lợi nhuận từ hoạt động đầu tư và cho vay ký quỹ. Đây cũng là hai nhân tố ‘cải thiện đáng kể’, đặc biệt đối với các công ty chứng khoán lớn”, báo cáo phân tích về ngành chứng khoán nhấn mạnh.

Khối lượng giao dịch cổ phiếu tăng mạnh đã gia tăng thu nhập từ hoạt động này. Song ngoài nhu cầu từ thị trường, năng lực tài chính, cùng các chính sách thu hút nhà đầu tư sử dụng dịch vụ đã kéo dư nợ cho vay của nhiều công ty chứng khoán lớn tăng mạnh, đồng thời mang “lời” về ngày càng nhiều.

Công ty Chứng khoán Kỹ Thương (TCBS) thu về xấp xỉ 1.210 tỷ đồng lãi từ các khoản cho vay ký quỹ (margin) và ứng trước tiền bán trong nửa đầu năm 2024, nhiều nhất trong nhóm các công ty chứng khoán. Chỉ sau một năm, thu nhập từ hoạt động cấp margin đã tăng 80% so với cùng kỳ, TCBS giành “ngôi vương” toàn ngành, trong khi chỉ mới ở top 3 trong nửa đầu năm 2023.

Đợt tăng vốn thêm hơn 10.000 tỷ đồng cuối năm 2022 thông qua chào bán 105 triệu cổ phiếu riêng lẻ với giá 95.000 đồng/cổ phiếu cho Techcombank đã củng cố nội lực giúp TCBS bứt phá. Dư nợ cho vay đến cuối tháng 6/2024 đã tiến gần sát con số 1 tỷ USD, tăng gấp rưỡi so với thời điểm đầu năm. Lợi nhuận trước thuế 6 tháng gấp 2,8 lần cùng kỳ, dẫn đầu ở nhóm chứng khoán.

Nhiều công ty chứng khoán khác cũng thu về thêm hàng trăm tỷ đồng nhờ cho vay margin, như VPS (367 tỷ đồng), HSC (271 tỷ đồng). MBS, SSI và VPBankS đều thu lãi tăng thêm quanh 260 tỷ đồng. Nhiều công ty chứng khoán quy mô nhỏ hơn, nhưng cũng tăng lãi cho vay bằng… lần như VNSC, KAFI, TCI…

Mảng cho vay margin ngày càng trở thành “chiếc chân kiềng” quan trọng ở nhiều công ty chứng khoán. Theo thống kê, tại 34/78 công ty chứng khoán, tỷ trọng lãi cho vay trên tổng doanh thu vượt trên 30%, nhiều hơn 6 công ty so với thời điểm một năm trước. Trong đó, VNSC, TCI, NSI hay NH Việt Nam đều tăng mạnh tỷ trọng mảng kinh doanh này.

Cẩn trọng tín hiệu từ tăng dự phòng rủi ro

Ước tính, nửa đầu năm 2024, các công ty chứng khoán đã bổ sung gần 45.000 tỷ đồng, qua đó nâng nguồn vốn cấp margin cho các nhà đầu tư lên 227.656 tỷ đồng. Ngoài TCBS gia tăng hơn 8.070 tỷ đồng vốn margin vào thị trường (đứng đầu), so với cuối năm 2023, có tới 15 công ty cấp thêm hàng ngàn tỷ đồng vốn margin vào thị trường, như HSC (6.400 tỷ đồng), SSI (5.252 tỷ đồng), ACBS (2.926 tỷ đồng), KAFI (2.880 tỷ đồng), VPBankS (2.120 tỷ đồng)...

Các khoản cho vay ký quỹ với khách hàng lớn gia tăng có thể làm tăng rủi ro cho các công ty chứng khoán nếu phải bán giải chấp tài sản đảm bảo trong giai đoạn giảm giá của thị trường chứng khoán, như đã xảy ra trong quý IV/2022.

Các khoản cho vay ký quỹ với khách hàng lớn gia tăng có thể làm tăng rủi ro cho các công ty chứng khoán nếu phải bán giải chấp tài sản đảm bảo trong giai đoạn giảm giá của thị trường chứng khoán, như đã xảy ra trong quý IV/2022.

- VIS Rating

Bên cạnh những “ông lớn” lâu năm, không ít công ty chứng khoán mới đổi chủ, “lột xác” với chiến lược kinh doanh mới cũng tập trung thúc đẩy hoạt động kinh doanh này. Điển hình như Kafi và VPBankS là các công ty chứng khoán bắt đầu chuyển mình từ năm 2022 đều gia tăng mạnh tỷ trọng mảng trên trong cơ cấu doanh thu.

Thị trường biến động, lãi từ các tài sản tài chính giảm mạnh, song nhờ nguồn thu tăng trưởng đều đặn từ hoạt động cho vay margin, lợi nhuận của VPBankS nửa đầu năm giảm 30% so với cùng kỳ, phần nào “gánh” bớt đà giảm sâu vì tự doanh.

Các công ty chứng khoán đang dành khoảng 40% tổng nguồn vốn để phân bổ vào tài sản là các khoản cho vay các nhà đầu tư. Bằng tài sản là đồng vốn, hoạt động “buôn tiền” thường có mức độ rủi ro thấp do công ty chứng khoán là bên cầm đằng chuôi. Tài sản đảm bảo cho khoản vay là chứng khoán cơ sở. Công ty chứng khoán có thể chủ động giải chấp để thu hồi tiền về khi tỷ lệ ký quỹ duy trì bị vi phạm.

Cùng với sự phát triển của thị trường và bản thân công ty chứng khoán, hệ thống quản trị rủi ro ngày càng được xây dựng chặt chẽ, phản ứng nhanh chóng với các biến động. Gần đây nhất, hoạt động bán giải chấp, giảm tỷ lệ cho vay đối với một mã chứng khoán bất ngờ được kích hoạt tại một loạt công ty chứng khoán khi chủ tịch HĐQT của doanh nghiệp này qua đời.

Dù vậy, điều khá đáng ngại trong cho vay margin nửa đầu năm là sự xuất hiện các khoản dự phòng rủi ro vài chục tỷ đồng tại một số công ty chứng khoán. Dù tỷ lệ giữa mức trích lập và dư nợ cho vay chỉ ở mức rất khiêm tốn, nhưng đây là một khoản lớn nếu so với doanh thu mang về từ hoạt động cấp margin, cũng như so với lịch sử hoạt động trước đây.

Giá trị các khoản cho vay tại VPBankS đến ngày 30/6 xấp xỉ 9.285 tỷ đồng, nhưng phải trích lập dự phòng 81 tỷ đồng, trong khi cuối năm 2023 là hơn 50 tỷ đồng. Tại VNDirect, dù đạt được mức tăng trưởng lợi nhuận rất cao trong nửa đầu năm (71,4%) nhờ lãi vay giảm và hoạt động tự doanh hiệu quả, lãi vẫn bị hụt khá nhiều vì trích lập dự phòng (81,8 tỷ đồng, trong khi cùng kỳ năm trước chỉ là 5,4 tỷ đồng).

VIS Rating đánh giá, sự gia tăng cho vay ký quỹ đối với các khách hàng lớn tiềm ẩn rủi ro tổn thất đối với các công ty chứng khoán. Như trường hợp của VNDirect, các khoản phải thu quá hạn trong quý II/2024 từ khách hàng lớn trong lĩnh vực năng lượng tái tạo do chậm trả gốc/lãi trái phiếu gần đây.

Tuy nhiên, VIS Rating kỳ vọng, rủi ro tài sản sẽ dần ổn định trong nửa cuối năm 2024 khi trái phiếu chậm trả phát sinh mới ở mức thấp. Bên cạnh đó, các đợt tăng vốn công bố nửa đầu năm 2024 của nhiều công ty chứng khoán lớn và công ty chứng khoán có liên quan với ngân hàng sẽ giúp củng cố bộ đệm dự phòng rủi ro.

Nguồn: https://baodautu.vn/nhieu-cong-ty-chung-khoan-tang-trich-lap-du-phong-can-trong-rui-ro-cho-vay-margin-khach-hang-lon-d222670.html

![[Ảnh] Nhìn lại những khoảnh khắc ấn tượng của đoàn cứu hộ, cứu nạn Việt Nam tại Myanmar](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/11/5623ca902a934e19b604c718265249d0)

![[Ảnh] Những “bóng hồng” tham gia tổng hợp luyện diễu binh tại sân bay Biên Hòa](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/11/155502af3384431e918de0e2e585d13a)

![[Ảnh] Tổng hợp luyện diễu binh chuẩn bị Đại lễ 30/4](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/11/78cfee0f2cc045b387ff1a4362b5950f)

Bình luận (0)